Сколько стоит ОСАГО для новичка

Содержание

Как высчитать стоимость ОСАГО для начинающих автомобилистов, от чего зависит цена и что вообще дает полис, расскажем в материале.

Для чего нужна страховка ОСАГО

Страховка ОСАГО покрывает расходы виновника в случае аварии. Ему не придется возмещать ущерб за повреждения чужого авто из собственного кармана – за него это сделает страховая компания. Также по полису страховая возмещает ущерб жизни и здоровью пострадавших. Самому виновнику ДТП затраты на ремонт автомобиля не компенсируют.

Для новичков ОСАГО имеет наибольшее значение. Из-за недостатка опыта не всегда получается предвидеть дорожные ситуации и правильно реагировать на них – риск ДТП высокий.

Полис ОСАГО входит в пакет обязательных документов для постановки на учет. Поэтому купить его нужно до обращения в ГИБДД. Десяти дней вполне достаточно, чтобы узнать стоимость ОСАГО для начинающего водителя в нескольких страховых компаниях. Несмотря на общие правила расчета, у разных страховщиков она может немного отличаться.

От чего зависит стоимость ОСАГО для новичков

При оформлении страховки начинающие водители получают те же права, что и опытные. Но к ним применяется повышающий коэффициент по критерию «возраст / стаж вождения», поэтому страховка обходится дороже.

Стоимость страховки для начинающих водителей зависит от многих факторов:

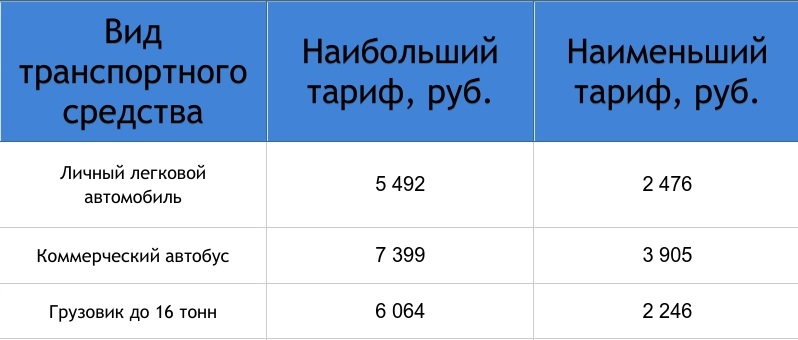

Ориентируясь по таблице, можно определить максимальный тариф для новичка, управляющего легковым авто, – 5 492 рубля.

ОСАГО можно пробрести как на год, так и на меньший срок, допустим, на три месяца. В последнем случае полис будет стоить дешевле. Коэффициент в зависимости от срока использования будет равен 0,5, тогда как при страховании на год он заметно выше. Так как многие начинающие водители не пользуются автомобилем зимой, им нет смысла покупать годовой полис.

Сколько стоит ОСАГО для начинающего водителя

Для молодого водителя страховка обойдется не дешевле 8 000 рублей. Это при условии, что автомобилист возрастом до 22 лет и со стажем меньше трех лет не проживает в самых аварийных регионах и не приобрел автомобиль с очень мощным двигателем.

Страховка новичкам ОСАГО может обойтись и немного дешевле, если водителю исполнилось 23 года. Ведь основной фактор, который влияет на ее цену, это КБМ. Коэффициент бонус-малус самый высокий – 1,8 для автомобилистов, имеющих возраст до 23 лет и стаж вождения менее 3 лет. Для более взрослых автолюбителей он составляет – 1,7.

Как самому рассчитать полис ОСАГО

Рассчитать ОСАГО можно через специальные онлайн-калькуляторы. Например, для новичка, пользующегося авто в течение трех месяцев, страховка в среднем составит 7 813 рублей.

Инструкция: как сэкономить на ОСАГО благодаря новым правилам

24 августа 2020 года вступают в силу новые поправки в закон об ОСАГО. Теперь цена за полис ОСАГО для разных водителей будет отличаться в несколько раз. Рассказываем, как будет рассчитываться стоимость полиса автогражданки и как можно сэкономить.

Тарифы на ОСАГО станут более индивидуальными. Единого регионального базового тарифа в привычном понимании больше не будет, а стоимость полиса будет в большей степени зависеть от самого водителя.

Это можно назвать динамическим базовым тарифом — раньше он устанавливался один для целого региона и был в пределах 2746–4924 ₽, а теперь будет для каждого водителя индивидуальным, но в границах 2471–5436 ₽. Вот два значимых новых правила:

Как было раньше

Стоимость ОСАГО зависит от многих факторов:

При расчёте стоимости ОСАГО размер базовой ставки перемножался со всеми этими коэффициентами. Там, где страховые компании хотели увеличить долю рынка, они снижали тариф в регионе, но снижали его для всех — и для водителей без аварий, и для аварийных. Теперь всё будет индивидуально.

Как будет теперь

На смену единому базовому тарифу на регион приходит динамический базовый тариф. Он будет присваиваться в зависимости от факторов, которые установят страховые компании — аккуратности вождения, немного усовершенствованного учёта параметров возраста водителей, стажа и их связи с оценкой наступления риска по ОСАГО.

То есть раньше страховщик должен был устанавливать единый тариф для всех водителей на определённой территории, и от внимательности конкретного водителя мало что зависело, разве что его персональная история вождения — КБМ. А теперь в силах каждого «заработать» себе минимальный тариф.

До 24 августа 2020 года страховщик тоже устанавливал базовую ставку внутри коридора, но принимать во внимание он мог только категорию и назначение ТС в привязке к территории. Поэтому в одном городе все граждане — владельцы легковых ТС имели один и тот же базовый тариф. Например, если Краснодар — это убыточный регион для страховщиков, то компании там абсолютно для всех автовладельцев устанавливали верхнюю границу коридора. И получалось, что даже если человек — идеальный водитель, но живёт в Краснодаре, то он должен был платить больше, чем водитель, допустим, в Омске, где в среднем убыточность для страховщиков ниже и где они выставляют нижнюю границу коридора.

Средняя убыточность по региону раньше была ключевым фактором, от которого считалась базовая ставка. И это не давало возможности индивидуализировать тариф. Сейчас у страховых компаний есть возможность использовать накопленный опыт тарификации в каско, который, скорее всего, будет перенесён теперь и в ОСАГО.

Как будут измерять аккуратность вождения

Методологию измерения аккуратности вождения каждая страховая компания будет вырабатывать самостоятельно, согласовывать её с Центробанком и публиковать на своём сайте.

Пока нам остаётся только гадать, что будет в этой методологии — новый учёт соотношения возраста автомобиля к аварийности или «интеллектуальные системы расчёта базовой ставки», которые вряд ли удастся конкретизировать.

В качестве факторов, которые точно будут использовать страховщики для определения индивидуального базового тарифа:

Можно предположить, что дополнительно страховые могут начать спрашивать, но не факт, что Центральный банк это одобрит:

Страховая компания может также предложить владельцу авто бесплатно установить телематическое оборудование, которое будет фиксировать стиль его вождения. Если замеры покажут, что водитель аккуратен на дорогах, для него стоимость полиса ОСАГО также может снизиться до минимума. Однако от установки телематики можно и отказаться, и сам по себе этот отказ не приведёт к увеличению стоимости полиса.

Если в полис ОСАГО вписаны несколько водителей, и при этом только один из них часто нарушает ПДД и водит неаккуратно, то цена полиса будет формироваться именно исходя из его показателей. То есть тариф будет максимальным для всех.

Что не будут учитывать при формировании цены

Центробанк выпустил список неприемлемых факторов для измерения аккуратности вождения:

Возможно, что со временем этот список будет расширен.

Что ещё изменится

Сам тарифный коридор был расширен на 10% вверх и вниз. Теперь для физических лиц минимальный базовый тариф для легковых машин составит 2471 ₽ (ранее — 2746 ₽). А максимальный — 5436 ₽ (ранее — 4942 ₽).

Были изменены и некоторые коэффициенты. Например, коэффициент возраст-стаж (КВС):

Советы, как не переплачивать за полис ОСАГО:

2. При смене водительского удостоверения обратитесь в страховую компанию, в которой оформлен прошлый полис ОСАГО, чтобы связать новые права со старыми.

3. Если была замена прав — обязательно указывайте старые права при оформлении нового полиса, чтобы привязать к ним историю.

4. Учитывайте КБМ всех лиц, допущенных к управлению. Если вы оформляете полис на нескольких лиц, то КБМ будет рассчитываться по водителю с самой минимальной скидкой.

5. Не нарушайте скоростной режим на дороге, не проезжайте на красный сигнал светофора и старайтесь в целом как можно меньше нарушать ПДД.

6. Сравнивайте предложения разных страховых компаний, чтобы купить полис по наименьшей цене.

Сравнить стоимость в разных страховых компаниях

ОСАГО с подходом

Евгений Владимирович, поправки в закон об ОСАГО, которые уже опубликованы и вступят в силу 24 августа, предусматривают возможность для страховщика повысить тариф для тех водителей, которые лишались прав, или за систематическое нарушение прав. Как это повлияет на тариф?

Евгений Уфимцев: Это очень правильный вектор. Ведь для большинства автовладельцев это сохранение или улучшение условий заключения договора ОСАГО. И только для очень небольшой группы людей, тех, которых и сейчас добросовестные автовладельцы, по сути, спонсируют, это приведет к увеличению стоимости полиса. Таких людей, которые совершают грубые систематические нарушения Правил дорожного движения, приводящие к увеличению тарифа, согласно исследованию, которое проводил РСА, всего 125 тысяч. И это из 40 миллионов полисов ОСАГО. То есть получается чуть более 0,3 процента страхователей. А с учетом того, что речь идет о нарушениях, выявленных инспекторами ГИБДД, а не камерами фотовидеофиксации, то таких страхователей еще меньше.

В законе появились «иные факторы», влияющие на риск возникновения страхового случая. Что это за факторы и не будут ли страховщики придумывать новые уловки, чтобы задрать тариф?

Евгений Уфимцев: На просторах интернета гуляет миф о том, что страховщики получили какие-то негласные инструменты, чтобы повысить тариф и установить заоблачные коэффициенты. Давайте его развеем. В настоящий момент Центробанком установлен тарифный коридор. Для легковых автомобилей физических лиц это от 2746 до 4942 рублей. Выше максимального значения тарифа страховщики поднимать его не могут. Сейчас в рамках этого коридора страховщики устанавливают тариф для региона.

Теперь это будет применяться не к регионам, а к людям?

Страховщик будет сам устанавливать факторы, влияющие на убыточность. Откуда автовладелец узнает, что влияет на размер его тарифа?

Евгений Уфимцев: Страховщик в соответствии с законом должен на своем сайте размещать информацию о том, какие факторы он учитывает для определения индивидуального тарифа. При этом Центробанк установит факторы, которые недопустимо использовать для изменения тарифа. Например, расовую принадлежность.

Какая возможна максимальная стоимость полиса?

Евгений Уфимцев: В городе Москве, где самый высокий коэффициент по возрасту-стажу, для молодого водителя на мощной машине, который ни разу не страховался (то есть самый плохой водитель для страховщика), с учетом максимального тарифа и всех коэффициентов полис будет стоить около 23 тысяч. Для опытного водителя в Москве со стажем более 10 лет и возрастом более 45 лет, если он не совершал ДТП в течение 10 лет, даже сейчас полис стоит около 6 тысяч рублей.

Как не переплатить при оформлении полиса ОСАГО

ОСАГО — страхует не вас и не ваш автомобиль и вовсе не стоит одинаково во всех страховых компаниях — цены отличаются в полтора раза. Хотите узнать более подробно, читайте дальше.

Как определяется цена на ОСАГО

Цены регулируются официальным документом. Государство определяет логику расчетов, коэффициенты для регионов, а также цену. Но цена эта вовсе не одинаковая для всех. Цена определяется в виде коридора: полис ОСАГО должен стоить от… и до… Каждая страховая компания определяет свою ценовую политику в рамках этого коридора. Цена на ОСАГО на мой автомобиль при прочих равных варьируется от 4000 Р — Согаз, 5200 Р — Ингосстрах, 5500 Р — РЕСО, 6200 Р — Тинькофф в год (КБМ 0.5). На цену также влияют ваши индивидуальные характеристики. Вот они будут неизменны, а ценовая политика у страховых разная. Так что есть смысл узнать цену ОСАГО в нескольких страховых, благо, для этого сейчас есть специальные онлайн-сервисы.

Что знает об ОСАГО человек, у которого нет автомобиля?

Практически ничего. А что должен знать? ОСАГО — полис, который обязан иметь каждый автовладелец. И чаще всего этот полис у него есть. Если вас как пешехода или велосипедиста сбил автомобиль надо не говорить, что ничего страшного и, хромая, уползать домой зализывать раны и жаловаться друзьям, а вежливо, но строго потребовать виновника ДТП оставаться на месте и вызвать полицию. Сделать фотографии места ДТП на свой мобильный, сфотографировать полис ОСАГО автовладельца, записать его номер телефона, номерные знаки.

В случае оформления ДТП вы в течение приблизительно месяца (зависит от делопроизводства и конкретной страховой) получите компенсацию в размере до 500 000 Р за причиненный вред жизни и здоровью. 500 000 Р, конечно, не получите — ведь вы же останетесь в живых. Сумма будет зависеть от причиненного ущерба. Реалистично при легких травмах получить 3-5% от этой суммы, при средней тяжести — 10-15%, иногда и больше, если несколько травм.

Что знает об ОСАГО начинающий автовладелец?

Надо раз в год оформить какой-то обязательный страховой полис, а потом вовремя продлить, иначе будут проблемы. Это обязаловка от государства. Есть какой-то полис ОСАГО и еще КАСКО. Лучше оба оформить.

Обязателен к оформлению только полис ОСАГО. Страхуете вы не свой автомобиль, а свою гражданскую ответственность перед автомобилистом или пешеходом на случай, если вы станете виновником ДТП. Свою же машину вам придется ремонтировать за свои кровные, если не оформите еще и КАСКО.

Есть единая база всех автопладельцев, где каждому раз в год присваивается КБМ (коэффициент бонус-малус). Это ваш рейтинг водителя, он зависит от возраста, стажа, а также числа официально зафиксированных ДТП, в которых вы были виновником. КБМ влияет на цену. КАСКО оформлять необязательно. Помимо этих двух основных видов, некоторые страховые компании предлагают и другие продукты: различные расширения к ОСАГО, полисы автопомощи и прочее.

Что знает об ОСАГО опытный автовладелец?

ОСАГО — это полис обязательного страхования. КАСКО — добровольное страхование. Его оформлять не обязательно, стоит дорого. Если оформить, то ремонт практически всегда покроет страховая, но я опытный водитель и не попаду в аварию.

ОСАГО — действительно полис обязательного страхования. Штраф за его отсутствие составляет 800 Р, что значительно меньше его стоимости, поэтому некоторые (немногочисленные) водители вообще ОСАГО не оформляют. ОСАГО обеспечивает выплату ущерба третьим лицам, если вы явились виновником ДТП. Все будет хорошо, если у обоих водителей есть действующий полис. Можно оформить ДТП по европротоколу, если сумма ущерба не превышает 100 000 Р или вызвать ГАИ.

А если нет, то тут даже не знаю. Чаще всего страховые отказывают в выплатах, а возмещать ущерб третьим лицам приходится из своих кровных. Есть однако расширенные варианты — например, КАСКО Профи и КАСКО Профи 50 (у РЕСО и, возможно, у других страховых), с помощью которых вы можете дополнительно застраховать себя от ситуации, когда у второго водителя нет ОСАГО. Цена такого расширения от 1500 Р до 6000 Р в год в зависимости от цены основного полиса ОСАГО.

КАСКО, как правило, стоит в разы дороже ОСАГО, но есть различные варианты, которые агенты часто не предлагают, а на онлайн-сервисах не поясняют. Удешевить КАСКО можно, тщательно скомбинировав риск Ущерб и Угон, а также выбрав размер франшизы — обязательного минимального платежа, который вы как водитель готовы будете оплатить сами. Также очень значительно стоимость полиса можно снизить, один раз установив противоугонные системы на свой автомобиль. В некоторых страховых скидка за наличие противоугонной системы может составить до 70%.

Вывод

Перед оформлением ОСАГО проверьте цену в нескольких страховых. Подходите взвешенно к оформлению КАСКО. Уточните о франшизе, страховой сумме, скидках для постоянных клиентов, скидках при продлении. Интересуйтесь расширениями к ОСАГО. К любому делу нужен творческий подход, даже к оформлению страхового полиса.

Читатели пишут. Здесь делятся опытом и рассказывают свои финансовые истории

Почему моя страховка ОСАГО стала стоить дороже, чем раньше?

Когда приходит время продлевать полис ОСАГО, водители теряются в догадках, сколько на этот раз им придётся заплатить страховщику, ведь стоимость страховки меняется чаще, чем нам хотелось бы. То новая законодательная инициатива, то ошибки страховых компаний, то вина самого страхователя, все эти факторы в 2021 году приводят к тому, что страховка стоит дорого – дороже, чем в прошлом году. От чего и насколько увеличивается цена полиса ОСАГО, расскажем в статье.

Какие могут быть причины подорожания страховки в 2021 году?

Если стоимость полисов меняется у всех автомобилистов, это значит, что Центральный Банк изменил один из двух факторов влияния на ценообразование ОСАГО:

Да, к изменению стоимости ОСАГО причастен именно Банк России, он как регулятор рынка ОСАГО устанавливает тарифы и следит за страховыми компаниями.

Последний раз изменения были приняты в конце этого лета. Указания Банка России №5000-У были заменены на Указание ЦБ РФ от 28.07.2020 года №5515-У. Именно этот документ определяет, какая должна быть стоимость полиса, от чего она зависит и как меняется.

Почему моё ОСАГО стало стоить больше?

Если страховка стала стоить дорого, то придется разбираться в причинах, поскольку есть масса факторов, которые могли повлиять на конечную цену ОСАГО.

Изменились базовые тарифы

Базовые тарифы формируют основную цену на вашу страховку. Почему именно тарифы, много ли их и почему они разные?

На самом деле это даже не тарифы, а базовые ставки страховых тарифов. Самое интересное то, что данные ставки устанавливают сами страховщики, но в пределах определенного интервала от и до.

В 2021 году для легковых автомобилей физических лиц эти числа в диапазоне от 2 471 рубля до 5 436 рублей.

До изменения эти значения были в интервале от 2 746 рублей до 4 942 рублей.

Если ваш полис стал стоить дороже, то не исключено, что страховая компания, в которую вы обратились, установила базовый тариф по максимальной планке, и, соответственно, стоимость полиса увеличилась.

Когда вы попадали в ДТП в последний раз?

Сразу стоит уточнить, что есть смысл вспоминать только те ДТП, в которых вы были виноваты. Поскольку получение выплаты невиновным потерпевшим не влияет на стоимость его полиса на следующий год.

С виной в ДТП связан один из самых «влиятельных» на конечную стоимость ОСАГО коэффициентов. Только он один может изменить стоимость полиса более чем в 2 раза. Аббревиатура данного коэффициента скорее всего известна большинству автомобилистов – это КБМ.

Но и водитель с КБМ, равным 0.5, всего через 3 страховых возмещения будет платить за полис ОСАГО на следующий год в два раза больше.

Информация обо всех страховых случаях и возмещениях хранится в базе РСА. После последних нововведений КБМ стал рассчитываться на 1 апреля каждого года, и не изменяется целый год. Учитываются ДТП, которые произошли за этот же год, но очень часто страховщики «забывают» учесть страховой случай, и водитель получает повышенный КБМ на полис ОСАГО. Однако, нередки случаи, когда через год или даже два всплывает ранее неучтенное ДТП, и КБМ «слетает».

Проверить свой КБМ можно на сайте РСА в соответствующем разделе.

Можно сравнить свой КБМ с коэффициентом, по которому был произведен расчет полиса, для этого нужно проверить сам полис ОСАГО на сайте РСА. В числе прочей информации будет и размер применяемого КБМ. Ссылка на проверку.

Важно учитывать, что в информации по полису указывается минимальный КБМ по всем допущенным водителям. То есть если у вас в договоре вписан кто-то, у кого КБМ больше, чем у вас, то отобразится чужой коэффициент.

У вас тот же автомобиль или другой?

Следующей причиной, почему ОСАГО стало стоить дороже, является коэффициент мощности транспортного средства. Если вы купили новую машину, и мощность её двигателя больше, чем у предыдущей, то коэффициент мощности для полиса может измениться в бóльшую сторону. На сегодняшний день действуют следующие значения:

Таким образом, если, к примеру, у вас ранее был автомобиль мощностью 69 л.с., а теперь вы приобрели новый с мощностью 180 л.с., то при расчёте стоимости страховки в новом периоде страхования, он станет дороже на 1,6, когда порядок расчёта дойдёт до этого коэффициента (но он всё ещё может уменьшиться или стать дороже при дальнейшем расчёте с учётом КБМ и других факторов).

Вы не переезжали в другой город?

Территория преимущественного использования транспортного средства устанавливается по адресу регистрации собственника авто. У каждого региона свой коэффициент. Если вы переехали в другой город и сообщили в соответствии с Правилами ОСАГО об этом страховщику, то он должен пересчитать стоимость вашего полиса на оставшийся период. Новая страховка на следующий год будет рассчитываться уже по новому коэффициенту.

На сегодняшний день минимальный территориальный коэффициент равен 0.64, а максимальный 1.99.

Найти и проверить значение КТ для своего региона или города можно по ссылке.

Если страховка без ограничений

Прежде чем делать полис ОСАГО без ограничений, посчитайте, как вырастет стоимость такой страховки.

В 2021 году договор без ограничений будет рассчитываться по коэффициенту, равному 1.94. А это сразу же почти двукратное удорожание страховки ОСАГО по сравнению с прошлым годом и полисом с ограниченным числом водителей.

Хотя, может быть и так, что в ОСАГО был вписан кто-то с небольшим возрастом и стажем, а, значит, его КБМ и другие коэффициенты были большими, и полис стоил дорого, но в ОСАГО без ограничений это всё не будет учитываться, и цена может в единичных случаях даже уменьшиться.

Ошибка при расчёте страховой компанией

Если оформлять полис ОСАГО в офисе страховой компании или у брокера, то даже несмотря на то, что оформление происходит через специальную программу, в которую «подтягиваются» почти все данные, нельзя исключить возможность ошибки.

Например, оператор просто опишется и укажет не те данные, такое может случиться с каждым, поэтому стоит всегда проверять правильность всех данных в полученном полисе, особенно, если цена полиса возросла по сравнению с прошлогодним.

Если такую ошибку удастся выявить, тогда придется обратиться в офис страховщика, где потребовать всё исправить и вернуть излишне уплаченные денежные средства.

Вы поменяли страховую компанию

Заключить договор страхования можно с любым страховщиком, у которого есть соответствующая лицензия. Отказать в заключении договора страховая компания не вправе. Поэтому вы вольны выбирать себе любого страховщика.

Однако, стоит помнить, что не у всех компаний стоимость ОСАГО для вашего авто будет одинакова. Всё это из-за того, что страховщики устанавливают разные базовые коэффициенты, о которых уже шла речь выше. С учетом разрешенного диапазона 2 471-5 436 рублей страховые могут установить любое значение.

Вы вписали в свой полис друга или знакомого

Даже если вы не планировали давать другу ездить на своей машине, а просто вписали его, чтобы у него не слетел его КБМ, то стоимость вашего полиса теперь зависит и от него.

Дело в том, что для расчета конечно суммы страховки используется максимальный КБМ из всех допущенных к управлению водителей. Поэтому, если у друга этот коэффициент выше, чем ваш, то страховка станет стоить дороже.

У меня не было аварий, но страховка стоит дороже, чем в прошлом году – почему?

Если дорожает страховка при безаварийной езде, то нужно выяснять корни этого. Определить причину подорожания получится, ответив на следующие вопросы.

Чтобы избежать лишних проблем и потерь времени, лучше заранее самостоятельно рассчитать стоимость своего полиса, а потом уже заключать его. Так вы, кстати, проверите, не наделал ли там ошибок страховщик и всё ли правильно учёл.

Можно ли и как снизить стоимость ОСАГО?

Снизить плату за полис ОСАГО можно, и дальше мы расскажем о способах сделать это.

Есть самые простые и вполне рациональные способы удешевить полис ОСАГО, например, можно оформлять вместо неограниченного страхового полиса договор с ограничениями по количеству водителей. Или же не вписывать в полис друга, который на другой машине попал в ДТП, и его КБМ стал больше, чем был раньше.

Чтобы ваш полис ОСАГО стоил дешевле, выберите себе страховую организацию заранее, с наименьшим страховым тарифом. С тарифами компаний вы можете ознакомиться на сайте РСА.

Но есть способы, которые работают, но осуществить задуманное будет не просто. Например, сменить адрес регистрации на другой регион, в котором самый маленький территориальный коэффициент. Ну или вообще перерегистрировать там машину на какого-нибудь родственника, и себя просто вписывать в полис.

А еще можно купить другую машину, менее мощную, но полис не особо подешевеет в таком случае, коэффициенты по мощности различаются несущественно.

Слетел КБМ – что делать?

Для того, чтобы понять план действий для восстановления КБМ, надо понять причину, по которой он слетел.

Что будет, если я откажусь покупать ОСАГО?

Если вы только купили машину и уже не хотите тратить лишние деньги на полис, то тут вас ждет небольшое разочарование. Купить полис ОСАГО придется в любом случае, без него автомобиль не поставят на учет.

Если вы сделаете полис только для регистрации авто, то в дальнейшем выгоды вы не получите, а только проблемы и траты. Сперва на штрафы, ведь управление ТС без полиса ОСАГО наказывается по статье 12.37 КоАП, а затем, в случае аварии по вашей вине, на возмещение ущерба потерпевшему.

Не спасет ни от штрафов, ни от возмещения ущерба и поддельный полис, который стоит, как правило, весьма дешевле реального полиса, поэтому сразу предупредим о бессмысленной трате денег на такое. При этом, можно еще самим попасть под статью, если будете приобретать или использовать явно поддельный полис.

Но мошенники, зная всё это, могут продать вам «левый» полис ОСАГО и по полной стоимости, чтобы у вас было меньше вопросов. Чтобы этого избежать, советуем после заключения договора проверять его действительность на сайте РСА.