Почему автострахование является обязательным, а не добровольным

Вождение автомобиля неразрывно связано с обязательным страхованием автогражданской ответственности. Почему водители обязаны оформлять такой полис и можно ли от него отказаться?

Полис ОСАГО ‒ это один из самых важных водительских документов наравне с правами. Многие автовладельцы недовольны необходимостью его оформлять, объясняя это тем, что за многолетний опыт вождения они ни разу не попали в аварию. Получается, что они зря платят страховой компании ежегодные суммы.

С одной стороны, они правы. Но с другой… Как говорится, «не зарекайся». ДТП, увы, может произойти с каждым. И что будет, если автострахование перевести в категорию добровольного? Мое мнение ‒ начнется хаос. Водителям, виновным в ДТП, при отсутствии полиса придется со своего кармана возмещать материальный ущерб пострадавшей стороне. А если такой суммы у него нет или она слишком велика?

Страхование автогражданской ответственности носит хоть и обязательный характер, но выгоден обеим сторонам. Виновнику не придется думать, где изыскать средства, а пострадавший получит компенсацию в установленном законом порядке.

Полис ОСАГО

Итак, зачем нужен этот полис? На самом деле в случае ДТП этот документ станет вашей спасительной соломинкой. И вот почему:

Максимальная выплата по ОСАГО в 2020 году

Максимальный размер выплаты за ремонт авто по полису ОСАГО составляет 400 тысяч рублей. Если же сумма за восстановление машины будет выше, то пострадавшая сторона имеет право требовать доплаты недостающей суммы у виновника.

Чтобы раз и навсегда решить все денежные проблемы в случае с ДТП, рекомендуют дополнительно к ОСАГО приобрести полис ДСАГО ‒ добровольной автогражданской ответственности. В таком случае максимальная сумма доходит до 30 миллионов рублей. И даже если вы будете виновны и пострадает очень дорогой автомобиль, платить за ремонт вам не придется.

В общем, мое мнение ‒ полис ОСАГО необходим каждому, даже тем, кто твердо уверен, что с ним ничего не случится. В конце концов, «не ты, так в тебя». Если перевести этот процесс в разряд добровольных, в случае с ДТП выплат от виновных водителей можно просто не дождаться.

А вы как считаете, правильно ли то, что страхование автогражданской ответственности носит обязательный характер?

Все об ОСАГО — как купить, как проверить, как работает, размеры выплат

Рассказываем, зачем нужен страховой полис ОСАГО, какие риски он покрывает, как получить компенсацию и какой размер выплат по ОСАГО предусмотрен в 2021 году.

Зачем страховать автомобиль по ОСАГО

Закон гласит, что ОСАГО обязательно для каждого водителя. Полис страхует автогражданскую ответственность на тот случай, если водитель попадет в ДТП и будет вынужден компенсировать вред пострадавшим.

Максимальная сумма страхового возмещения в 2021 году составляет :

Важно понимать, что в случае ДТП страховка покрывает компенсацию или ремонт автомобиля пострадавших, а не виновника. Для покрытия других рисков нужно оформить КАСКО.

Сумма страхового возмещения не зависит от количества наступивших страховых случаев. Даже если виновник попадет в 30 ДТП за год, страховая выплатит возмещение всем пострадавшим. Но стоимость полиса на следующий год увеличится.

Страховой полис ОСАГО покрывает только вред имуществу или здоровью. За возмещением морального вреда потерпевшему надо обратиться с иском к виновнику в суд.

Водитель обязан оформить ОСАГО в течение 10 дней с момента покупки авто. В первые 10 дней штраф за отсутствие полиса не предусмотрен, но если водитель попадет в аварию, ему придется возместить вред из своего кармана. Поэтому лучше всего оформлять ОСАГО сразу после покупки машины.

Штраф за отсутствие ОСАГО у водителя

Согласно правилам дорожного движения, водитель обязан передать сотруднику ГИБДД документы, в том числе полис ОСАГО (п.2.1.1 ПДД РФ). Штраф накладывается, если:

Штраф за отсутствие ОСАГО или за просроченный полис — 800 рублей.

В первые 20 дней с момента вынесения постановления штраф можно оплатить со скидкой 50%, сумма составит 400 рублей.

Если водитель все-таки оформил полис, но не взял его с собой и не смог предъявить инспектору, штраф составит 500 рублей (ч. 2 ст. 12.3 КоАП РФ). На электронный полис ОСАГО это не распространяется: Верховный Суд обозначил это в постановлении Пленума №20 от 2019 года.

Как оформить страховку ОСАГО в 2021 году

Для оформления ОСАГО выберите компанию и обратитесь в офис или подайте заявку через интернет. Для получения полиса понадобятся:

От чего зависит стоимость полиса

Минимальную и максимальную тарифную планку устанавливает Банк России. С 5 сентября 2020 года базовый тариф составляет:

Главные параметры, влияющие на стоимость ОСАГО:

Помимо базового тарифа при расчете стоимости ОСАГО применяется коэффициент бонус-малус (КБМ). Страховая компания оценивает риск аварийности и делает полис для водителя дешевле или дороже.

Иногда страховая допускает ошибки при расчете КБМ. Если такое произошло, водителю нужно собрать документы:

Проверьте все прежние полисы по базе РСА, начиная с последнего. Когда найдете несоответствие, обратитесь в страховую компанию. Заявку рассмотрят в срок до 10 рабочих дней и внесут правильные данные в базу РСА.

Что делать, если страховщик отказывается оформлять ОСАГО

Договор ОСАГО является публичным: для его заключения достаточно желания одной из сторон. Пункт 14 Правил ОСАГО однозначный: каждый автовладелец выбирает страховую компанию по своему желанию, и при соблюдении всех требований она не имеет права отказать в предоставлении услуг.

На основании п. 7 ст. 15 Закона об ОСАГО и Порядка уведомления об отказе, выданном РСА, существует перечень причин для отказа в оформлении полиса:

Марка и возраст автомобиля, вождение мотоцикла, малый водительский стаж, деревенская прописка и другие причины не могут быть поводом для отказа страховой компанией в оформлении полиса ОСАГО.

Отказ можно обжаловать. Для этого нужно получить от страховой компании письменный отказ — отказ на словах доказать не получится.

Обжаловать отказ можно, подав жалобу в:

Для этого вам нужно предоставить:

Как оформить ОСАГО онлайн

С 1 января 2017 года все страховые компании продают электронные полисы ОСАГО на своих официальных сайтах. На оформление потребуется всего 10-15 минут.

Оформление ОСАГО онлайн:

Если нужен бумажный полис, но ехать в офис страховой не хочется, есть еще один вариант оформления ОСАГО через интернет. Водитель оставляет заявку на сайте страховщика. Консультант перезванивает, уточняет данные и выставляет счет на оплату. В течение пары дней курьер привозит полис в удобную для клиента точку. Кроме того, страховщики сами часто обзванивают клиентов и напоминают, что у них подходит срок замены полиса ОСАГО и предлагают дистанционно его оформить и доставить.

Как проверить ОСАГО онлайн

Важно проверять не только свой полис при его оформлении, но и других водителей, например, если вы попали в ДТП. При покупке стоит проверять полис, чтобы не попасть на уловки мошенников. Нередко посредники продают недействительные полисы или оформляют их неправильно.

Также организациям, в которых есть собственный транспорт, лучше регулярно проверять действительность полисов ОСАГО на каждый автомобиль, иначе при ДТП можно попасть на крупную сумму денег.

Чтобы проверить полис, перейдите на сайт РСА и откройте вкладку «Реквизиты транспортного средства». Укажите VIN авто, для которого хотите проверить наличие полиса. Сайт покажет все полисы ОСАГО, которые когда-либо оформлялись на авто. Если полис недействительный, сервис об этом сообщит.

Возмещение по ОСАГО: выплаты или направление на ремонт

Размеры выплат по ОСАГО

Лимит страховой суммы по ОСАГО:

Если ущерб выше, за компенсацией придется обращаться в суд с иском к виновнику ДТП.

Исключение — оформление ДТП без участия сотрудников полиции, в формате так называемого «европротокола». В этом случае лимит выплаты по ОСАГО — 100 тыс. рублей.

В 2021 году у водителей появилась возможность оформить ДТП онлайн через приложение «Помощник ОСАГО». Лимиты выплат в этом случае:

Страховщик или его представитель могут присутствовать на месте ДТП для оценки ущерба. Если это предусматривает договор, страховщик также доставит машину на СТО и займется другими нюансами.

Окончательный размер выплат устанавливает независимая экспертиза. Ее проводят на месте нахождения авто или в течение 5 дней на СТО, согласованной со страховщиком.

Какие документы потребуются для выплаты по ОСАГО

Страховую компанию нужно уведомить о страховом случае в течение 5 рабочих дней.

Заявление на страховую выплату и другие документы подает потерпевшая потерпевшего. Нужно предоставить:

Полный список документов можно найти на сайте РСА.

В какую страховую обращаться за возмещением

Потерпевший должен обратиться за возмещением ущерба в страховую компанию виновника (ст. 12 Закона об ОСАГО). Однако, если вред причинен только транспортным средствам, потерпевший может обратиться в свою страховую компанию.

Виды компенсации по ОСАГО

Страховая компания по-разному возмещает убытки потерпевшим:

Произвести выплаты страховщик обязан в срок до 20 рабочих дней. При натуральной компенсации страховщик обязан выдать направление на ремонт:

Срок ремонтных работ — 30 дней, не считая выходных и праздников. Если страховая не выдала направление вовремя или пропустила сроки ремонта, водитель может взыскать с нее компенсацию.

С 28 апреля 2017 года натуральная форма возмещения убытков стала приоритетной. Получить деньги можно только в случаях, которые указаны в Законе об ОСАГО.

Когда возможна денежная выплата

Как выбрать страховую компанию для оформления ОСАГО

От того, какую компанию выберет водитель, зависит сервис, скорость реакции и выплат, оценка ущерба на месте ДТП, цена ОСАГО.

Для выбора компании страхования можно воспользоваться рейтингом от агентства «Рейтинг РА».

После этого изучите информацию на официальных сайтах выбранных компаний. Узнайте условия и цены, проверьте, какие услуги входят в стоимость.

Выбирайте компанию, которая работает в выходные. Иначе на помощь в субботу, воскресенье и праздники рассчитывать будет нельзя.

Досрочное расторжение договора ОСАГО

Законодательство допускает несколько причин для досрочного расторжения договора ОСАГО и возмещения части страховой премии. К ним относятся:

Предусмотрена и компенсация по ОСАГО в случае банкротства страховой компании. В этом случае есть возможность получить выплату от Союза автостраховщиков.

Как рассчитать сумму возврата

Страховая премия возвращается из расчета за каждый день от даты прекращения действия ОСАГО. Из суммы сразу вычитают 23%, а остаток выплаты рассчитывается пропорционально не истекшему сроку действия договора страхования.

Обратите внимание, что расторжение договора по каждой из причин имеет свои нюансы:

Не пропустите новые полезные публикации

Мы расскажем о тонкостях законодательства, поможем в этом разобраться и подскажем, что делать в спорных ситуациях.

Отлично!

Отправили на почту подборку интересных статей о важных изменениях в законодательстве

Все подробности автострахования: нюансы ОСАГО и КАСКО

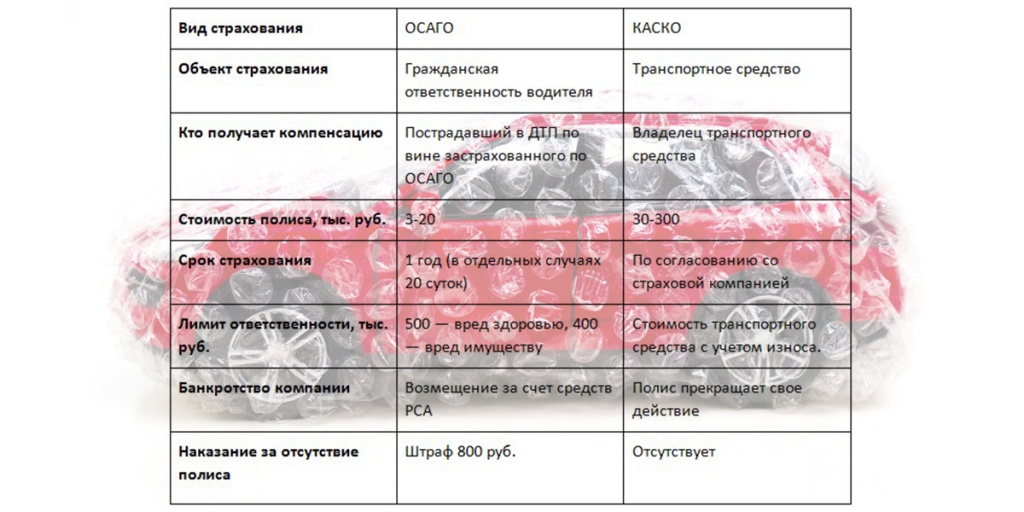

Страхование плотно вошло в нашу жизнь. Применительно к машинам существует два его вида: обязательное ОСАГО и добровольное КАСКО. Давайте разберемся что такое ОСАГО и что такое КАСКО, определим преимущества и недостатки.

ОСАГО

Расшифровка аббревиатуры ОСАГО звучит как Обязательное Страхование АвтоГражданской ответственности. Автомобиль — источник повышенной опасности для окружающих, поэтому его владелец страхует свою собственность от возможности ее повредить. ОСАГО — это страховка, которая покрывает ущерб, нанесенный кому-либо при вождении автомобиля. Обязательное автострахование существует в нашей стране больше 15 лет и все это время беспрерывно совершенствуется. Законотворцы, автомобильные эксперты, да и обычные водители критикуют систему, обвиняя страховщиков в стремлении нажиться на обычных гражданах. Компании наоборот говорят об убыточности этого вида деятельности. В данной статье мы не будем обсуждать кто прав. Рассмотрим в чем разница КАСКО и ОСАГО и расскажем про основные особенности каждого вида страхования.

КАСКО и ОСАГО в чем разница?

По полису ОСАГО оплачивают ущерб пострадавшим в ДТП. Если по вине страхователя произошла авария, то компания направляет на ремонт ту машину, которую повредил владелец полиса ОСАГО. Сам он в этом случае компенсацию не получает и восстанавливает свое транспортное средство за свой счет. По полису КАСКО владельцу машины компенсируют ремонт его поврежденного транспортного средства. Именно в этом состоит разница обязательного и добровольного видов страхований. Неверно обсуждать что лучше ОСАГО или КАСКО? Это разные виды страхования, которые не заменяют, а дополняют друг друга.

Лимиты ответственности

Закон об ОСАГО сейчас предусматривает лимиты ответственности: 500 тыс. руб. на возмещение ущерба, причиненного жизни и здоровью пострадавшего в ДТП, и 400 тыс. руб. на возмещение вреда имуществу. Если в аварии пострадало несколько человек или машин, то эти суммы распространяются на каждого.

Примерно в 90% случаев этих денег хватает на возмещение ущерба. Но если произошла серьезная авария и в ней фигурируют дорогие автомобили, то размер ущерба может превысить предусмотренные законом лимиты. В этом случае страховая компания покрывает расходы в оговоренных пределах, а виновник аварии оплачивает сумму, превышающую лимиты.

Есть возможность обезопасить себя от серьезных трат в случае причинения большого ущерба. Для этого нужно оформить расширение полиса ОСАГО. Автовладелец получает дополнительный страховой полис. Если наступает страховой случай, и калькуляция ущерба превышает лимит по ОСАГО, то часть денег оплатят в рамках ОСАГО, а превышающую сумму — по дополнительному полису расширения ОСАГО.

Расширение ОСАГО заключают не все компании. Перед оформлением сделки необходимо обязательно проверить страхователя. Это вынужденная мера, поскольку на рынке ОСАГО обосновалось немало мошенников.

От чего зависит стоимость ОСАГО

На цену полиса влияет много факторов: регион регистрации, мощность автомобиля, возраст и водительский стаж допущенных к управлению людей, коэффициент безаварийной езды. В группу риска входит молодежь в возрасте до 22 лет, новички со стажем вождения менее трех лет.

Коэффициент безаварийной езды снижается с каждым безубыточным годом и резко увеличивается, если произошла выплата по вине страхователя. Если в полис внесено несколько человек, то при расчете итоговой суммы равняются по самому худшему. Поэтому далеко не всегда имеет смысл включать кого-то в полис «на всякий случай».

Полис может быть с определенным количеством людей, допущенных к управлению и без ограничения таковых. Во втором варианте цена полиса максимально высока, поскольку берутся самые высокие коэффициенты безаварийной езды, стажа и возраста. Есть важный нюанс: если человек регулярно приобретает полис ОСАГО без ограничения допущенных к управлению и его данные не фигурируют в полисе ОСАГО, то его коэффициент безаварийно езды не только не растет, но и возвращается к базовому показателю спустя несколько лет. Таким образом получается, что полис без ограничения допущенных к управлению в одной ситуации может быть выгоден, а в другой — неоправданно дорог.

С 2018 года начал действовать так называемый «тарифный коридор»: страховщики имеют право увеличивать свои тарифы на 20% вверх и вниз от размера базовых расценок. Более индивидуально рассчитываются коэффициент «возраст-стаж».

Подобрать оптимальный вариант приобретения плиса ОСАГО поможет страховой агент ГК FAVORIT MOTORS. Наши специалисты проходят специальное обучение, отлично разбираются во всех нюансах страхового рынка.

Что нужно для оформления ОСАГО?

Достаточно предъявить документы на машину и указать данные водительских прав, допущенных к управлению людей. Правилами ОСАГО оговорено, что страховщик имеет право произвести осмотр транспортного средства. На практике так поступают редко. Этот пункт существует для борьбы с мошенниками, которые, не ремонтируя автомобиль, моделируют фальшивые ДТП. Так же иногда осмотр требуют для того, чтобы найти повод и отказать в оформлении полиса. Часто страховщики не любят оформлять ОСАГО на мотоциклы и просят показать его.

Страховой брокер

Так обычно называют страховых агентов, представляющих интересы различных компаний. В качестве заработка он получает определенный процент от стоимости полиса. Потому цена страхового полиса при покупке у брокера не превышает ее стоимость при оформлении сделки непосредственно в офисе самой страховой компании.

Технический осмотр

Автомобилям в возрасте трех лет при оформлении полиса ОСАГО технический осмотр не требуется. Более старым машинам необходимо приехать в пункт осмотра, где специалисты оценят исправность автомобиля. Диагностическая карта для машин в возрасте 3-х лет действительна два года, более старым автомобилям необходимо проходить осмотр ежегодно.

Во всех дилерских центрах ГК FAVORIT MOTORS вы можете пройти технический осмотр. Более того, документ, необходимый для приобретения полиса ОСАГО наши клиенты могут получить после планового технического обслуживания.

Отказ в выплате ущерба

В Правилах и договоре страхования ОСАГО перечислены случаи, когда компания отказывает в возмещении ущерба. Страховая не будет платить, если машину повредили в ходе соревнований, испытаний или учебной езды, дефекты груза появились при погрузке или разгрузке, в ходе страхового случая повреждены деньги, антиквариат, произведения искусства, ювелирные украшения.

Так же перечислены случаи, когда компания возмещает ущерб пострадавшему, но затем имеет право потребовать у виновника ДТП вернуть потраченные деньги:

Форма компенсации по ОСАГО

На рынке ОСАГО появилось много мошенников. Махинации разные: ложные аварии, неверная оценка ущерба, провоцирование штрафных санкций. Поэтому в 2018-м году ввели «прямое урегулирование убытков» по ОСАГО: машину пострадавшего направляют на ремонт в технический центр, с которым заключен договор. Прямое страхование не действует в отношении мотоциклов и в тех случаях, когда страховщики не имеет возможности направить автомобиль на ремонт. Например, поврежденная машина находится в такой глухомани, что рядом нет ни одного сервиса. Или машина редкая и на нее нет запасных частей. В этом случае ущерб возмещают деньгами, причем при оценке учитывается износ. Например, у 8-летней машины кузовная деталь будет оценена примерно в половину стоимости новой.

При восстановлении автомобиля по ОСАГО ущерб рассчитывается в соответствии со специальными справочниками, обновляемыми каждые 6 месяцев. Ограничений по производителю запчастей нет, поэтому устанавливают как оригинальные детали, так и продукцию сторонних производителей.

Место ремонта по ОСАГО

Страховая компания заключает договоры с техническими центрами, которые должны восстанавливать машину в соответствии с расценками, оговоренными в единых справочниках. Причем сервис, на который направлена машина, должен быть расположен не далее, чем в 50 километрах от местонахождения поврежденной машины.

Банкротство компании при страховке по ОСАГО

Число страховых компаний, допущенных к деятельности в системе ОСАГО, за последние годы существенно снижено. Одни сами ушли с этого рынка, вторые лишены лицензии, третьи обанкротились. Если компания, оформлявшая полис ОСАГО, не имеет возможности выполнять свои обязательства, то полис все равно продолжает действовать. В этом случае ремонт автомобиля производится из резервных фондов Российского союза автостраховщиков.

Е-ОСАГО

Сейчас можно страховать автомобиль по ОСАГО непосредственно в офисе страховщика, воспользоваться услугами брокера либо приобрести полис удаленно. Алгоритм прост: нужно зайти непосредственно на сайт интересующей компании или Российского союза автостраховщиков, внести данные (автомобиль, допущенные к управлению, техосмотр и т.д.), оплатить счет и получить полис.

С собой достаточно иметь распечатку полиса. При необходимости инспектор ГИБДД может по базе данных проверить автомобиль.

Наказание за отсутствие полиса

Ответственность за отсутствие полиса оговаривает ст. 12.37 КоАП. Если за рулем окажется человек, не вписанный в полис, то оштрафуют на 500 руб. Если же полис вообще отсутствует, то сумма увеличивается до 800 руб.

Обсуждается вопрос о существенном увеличении штрафа. Кроме того, планируется ввести контроль наличия полиса в автоматическом режиме. Камеры фото-видео фиксации станут направлять данные на проверку по базе данных наличия полиса ОСАГО, и при отсутствии такого владелец получит «письмо счастья».

КАСКО

Вопреки распространенному мнению, КАСКО — это не аббревиатура. С точки зрения грамматики верно писать слово обычными буквами, поскольку термин произошел от испанского casco, то есть «шлем», или нидерландского casco, что значит «корпус». Большие буквы появились по недоразумению, так стали писать для схожести с аббревиатурой ОСАГО. Поэтому различные попытки расшифровки (например, Комплексное Автострахование) по определению неверны. Но вернемся к главному.

КАСКО — это пари, которое заключает страховая компания и владелец автомобиля. Если машина пострадает, то компания оплатит ущерб. Если весь срок прошел без происшествий, то оплаченные деньги становятся чистой прибылью компании.

Чем отличается ОСАГО от КАСКО? Основное отличие КАСКО от ОСАГО состоит в том, что при КАСКО страхуется сам автомобиль, а при ОСАГО – гражданская ответственность водителя.

КАСКО добровольное страхование, но в некоторых случаях оно может стать обязательным. Например, при покупке автомобиля в автосалоне за деньги банка тот требует наличия полиса КАСКО. Таким образом кредитная организация обеспечивает возврат своих денег. Нет необходимости специально ехать в банк для оформления документа.

Стоимость полиса

На цену полиса КАСКО влияет стоимость машины, ее привлекательность для угонщиков, портрет людей, допущенных к управлению: возраст, стаж, данные об участии в авариях. У каждой страховой компании существует собственная статистика, на основании которой сотрудники рассчитывают стоимость полиса. Поэтому цена полиса на одну и ту же модель в разных компаниях отличается. Страховая сумма не должна превышать стоимость машины.

Чаще всего фигурирует строк страхования в один год, но по согласованию сторон он может меняться. Страховщики не любят небольшие сроки, поэтому страховка на год и 6 месяцев может стоить практически одинаково.

Банкротство компании

Если страхователь обанкротился, то полис сгорает. В этом случае есть возможность требовать компенсации через суд. Возможно, у банкрота все же остались какие-то активы.

Не стоит путать банкротство с лишением лицензии. В первом случае фирма не имеет средств, во втором — просто не имеет права заниматься страхованием. Хотя лишение лицензии — плохой симптом. Очень часто за этим следует банкротство. Поэтому, если появилась информация о лишении лицензии, требуйте возместить часть полиса и заключайте договор с другой компанией.

Франшиза

Это обязательства застрахованного лица нести часть убытков за свой счет. Таким образом компании стараются избежать выплаты мелкого ущерба и последующего незначительного ремонта. Чем больше размер франшизы, тем дешевле стоимость полиса.

Франшиза бывает уловная и безусловная. При условной франшизе компания не несет ответственности если убыток не превысил определенной суммы. Страховщик оплачивает только большой ущерб.

При безусловной франшизе из ущерба всегда вычитается оговоренная сумма. Например, ущерб составил 300 тысяч рублей. Если в договоре указано, что франшиза составляет 10 тысяч, то выплатят 290 тысяч, а 10 тысяч придется оплачивать за свой счет.

Место ремонта по КАСКО

Страховые компании заключают договора с техническими центрами — как с официальными дилерами, так и со сторонними. При оформлении полиса ОСАГО заранее оговорено, в каких центрах станут ремонтировать машину в случае повреждения. Ремонт в центрах официальных дилеров обходится дороже, поэтому цена полиса выше.

Отказ в компенсации по КАСКО

В системе добровольного страхования правила могут отличаться, поэтому их нужно внимательно читать. Большинство компаний отказывает в случае, когда за рулем находился нетрезвый человек либо тот, кто не входит в список допущенных к управлению. Существует определенный срок, в течение которого необходимо сообщить о происшествии. Могут быть оговорены требования по риску на угон. Например, необходимо вернуть все ключи на машину. Раньше фигурировали требования об обязательном нахождении автомобиля ночью на охраняемой стоянке, но сейчас подобные пункты уже стали анахронизмом.