Авария задним числом

Напомним, что еще не столь давно, когда на рынке было огромное количество различных страховых агентов, такая практика мошенничества, как оформление полиса ОСАГО задним числом, была едва ли не стандартной. Она получила еще большее распространение, когда появилась возможность оформлять электронный полис. Ездит, к примеру, человек без страховки. И попадает в аварию. Тут же, чтобы не платить за ущерб из своего кошелька, быстро на смартфоне оформляет все документы, покупает электронный полис, а затем сообщает страховой компании, что попал в аварию.

Чтобы прикрыть эту лазейку мошенникам, для электронных полисов был установлен так называемый период охлаждения. То есть такой полис начинает действовать через три дня после покупки.

Так что же случилось, раз даже Верховный суд решил, что страховщик должен расплачиваться по полису, оформленному задним числом?

История началась 11 августа 2017 года. В этот день в 10 утра некий гражданин Прутков на своем автомобиле Honda Civic врезался в стоящий КIA, который затем врезался в стоящую «Волгу». Стоимость восстановительного ремонта KIA составила 337 тысяч рублей. Согласно полису ОСАГО ответственность Пруткова на тот момент была застрахована. И гражданка Дегтярева, которой принадлежал KIA, обратилась к страховщику за выплатой. Но тот ей в этом отказал, ссылаясь на то, что на момент аварии полис Пруткова не действовал.

Тогда Дегтярева обратилась в суд, который частично ее требования удовлетворил, взыскав со страховщика стоимость ремонта, компенсацию морального вреда, штраф и расходы на оплату услуг представителя. Однако такое решение не устроило страховщика, и он подал апелляцию. Апелляционный суд встал на сторону страховщика. Он отменил решение суда первой инстанции и принял новое: отказать Дегтяревой в удовлетворении ее требований. Но президиум Санкт-Петербургского городского суда апелляционное решение отменил и оставил в силе решение районного суда. А страховщик дошел до Верховного суда.

ВС в своем решении отметил: суд первой инстанции установил, что ДТП произошло в 10 утра, а полис был оформлен не ранее 11 часов 42 минут. Но признавая это, суд удовлетворил иск Дегтяревой, исходя из того, что премию Прутков выплатил полностью и в полисе указан срок его действия с ноля часов.

Отменяя это решение, апелляционная инстанция пришла к выводу, что ответственность Пруткова не была застрахована, поскольку договор был заключен после события.

А президиум Санкт-Петербургского городского суда, отменяя апелляционное решение, исходил из того, что в полисе прописан срок действия с ноля часов, при этом страховщик не оспаривал ни действительность полиса, ни факт его оплаты.

Можно ли оформить полис ОСАГО после аварии задним числом: решение Верховного суда РФ

Вот при каких условиях вы можете оформить полис ОСАГО задним числом по закону

Верховный суд принял нестандартное на первый взгляд решение, которое станет полезным подспорьем для законопослушных граждан, если в их автомобиль въехала другая машина, у водителя которой не было обязательной страховки.

Предыстория ДТП

В суд с иском к известной страховой компании об осуществлении страховой выплаты обратилась автовладелица, с автомобилем которой произошло дорожно-транспортное происшествие в августе 2017 года. Причем сомнений в том, что в ДТП есть хоть какая-либо вина гражданки, у органов дорожного порядка (ДПС) не возникло, автомобиль в момент ДТП автомобиль не двигался. Однако это не помогло избежать столкновения с иномаркой Honda Civic и последующего удара в другой автомобиль, которым оказался ГАЗ 310221, он же «Волга».

По итогу происшествия стоимость ремонта составила более 330 тыс. рублей.

Но вот проблема: страховщик отказал потерпевшей стороне в выплате, сославшись на то, что в момент дорожно-транспортного происшествия полис виновника ДТП не действовал, при этом, согласно самому полису обязательного страхования, ответственность виновника на тот момент была застрахована:

«Согласно полису страхования гражданской ответственности владельцев транспортных средств ответственность (ФИО виновника ДТП) на момент аварии застрахована в АО «АльфаСтрахование», которое отказало истцу в выплате страхового возмещения со ссылкой на то, что на момент дорожно-транспортного происшествия данный страховой полис не действовал».

Первая судебная инстанция, рассмотрев спор, встала на сторону автоледи, частично удовлетворив требования в феврале 2018 года. Требования автомобилистки были удовлетворены частично, а именно: в ее пользу взысканы страховое возмещение, компенсация морального вреда, штраф и расходы на оплату услуг представителя.

Страховщика такой поворот дела, естественно, не удовлетворил, была подана апелляция. Апелляционным определением судебной коллегии по гражданским делам Санкт-Петербургского городского суда уже в июне 2018 года решение суда первой инстанции отменено. По делу принято новое решение, которым в удовлетворении исковых требований автоледи было отказано.

Дальше – больше. Как говорится, сражение проиграно, но не война. Далее с разбирательствами обратились в Санкт-Петербургский городской суд. На календаре – на секундочку! – был уже декабрь 2019 года.

Согласно документам гражданского иска:

«Постановлением президиума Санкт-Петербургского городского суда от 19 декабря 2018 г. указанное апелляционное определение отменено, решение Ленинского районного суда г. Санкт-Петербурга от 14 февраля 2018 г. оставлено в силе».

Будучи уверенным в своей правоте и, вероятно, предполагая, что страхователь могла использовать мошеннические схемы, до недавнего времени достаточно распространенные среди нечистых на руку страховых агентов (в частности, оформление полиса ОСАГО задним числом), страховщик подал в Верховный суд кассационную жалобу, в которой ставил вопрос об отмене решения суда первой инстанции и постановления президиума Санкт-Петербургского городского суда.

Решение Верховного суда

Не зря мы сделали акцент на одной из мошеннических схем, которая предполагала оформление полисов ОСАГО задним числом. Ради получения страховых выплат «прошаренные» автомобилисты и подкованные в махинациях отдельные страховые агенты при отсутствии действующего полиса оформляли его постфактум, тем самым легализуя автомобилиста в глазах закона и позволяя ему воспользоваться страховыми деньгами при ремонте.

Для прекращения злоупотреблений страховщикам даже пришлось вводить так называемый «период охлаждения» (такой полис начинал действовать не сразу, а через несколько дней после покупки).

Но ВС встал на сторону застрахованной автомобилистки. Что произошло, и почему Верховный суд поддержал на первый взгляд сомнительный иск? Здесь важно посмотреть на нюансы.

«Проверив материалы дела, обсудив доводы, изложенные в жалобе, и возражения на нее, Судебная коллегия по гражданским делам Верховного суда Российской Федерации не находит оснований для отмены в кассационном порядке обжалуемых судебных постановлений», – говорится в определении по гражданским делам Верховного суда РФ.

Судебная коллегия по гражданским делам Верховного суда отметила, что ДТП произошло в 10 часов 11 августа 2017 года, при этом страховой полис был оформлен позже этим же днем, 11 августа 2017 г., не ранее 11 часов 42 минут. Данные об этом были установлены судом первой инстанции.

Однако, как говорится в материалах гражданского дела, «удовлетворил иск (ФИО потерпевшей), исходя из полной уплаты (ФИО виновника ДТП) страховой премии и указания в страховом полисе срока его действия с 00 час. 00 мин. 11 августа 2017 г.».

С другой стороны, отменяя решение суда первой инстанции, апелляционный суд исходил из того, что на момент ДТП гражданская ответственность виновника застрахована не была, поскольку обращение в страховую компанию за оформлением полиса было произведено после этого события. С чем, в свою очередь, не согласился президиум Санкт-Петербургского городского суда.

Страховая компания уверена, что страхование распространяется только на случаи, произошедшие после заключения договора страхования и вступления его в силу

В соответствии со статьей 957 данного кодекса договор страхования, если в нем не предусмотрено иное, вступает в силу в момент уплаты страховой премии или первого ее взноса.

Страхование, обусловленное договором страхования, распространяется на страховые случаи, происшедшие после вступления договора страхования в силу, если в договоре не предусмотрен иной срок начала действия страхования.

Как подчеркнул Верховный суд, страхование гражданской ответственности владельцев транспортных средств в первую очередь направлено на повышение уровня защиты потерпевших, на возмещение причиненного им вреда. Также потерпевшая сторона может добросовестно полагаться на сведения, указанные в выданном страховщиком полисе страхования общеобязательного образца. Напомним, что на момент ДТП ответственность, согласно полису ОСАГО виновника аварии, на тот момент была застрахована.

Но поскольку премию виновник выплатил полностью и в полисе указан срок его действия с ноля часов, а также что выданный совершившему ДТП автомобилисту полис ОСАГО является подлинным, оформлен на официальном бланке, о хищении или утере которого страховая компания в органы не сообщала (в случае несанкционированного использования бланка страховщик обязан за свой счет возместить причиненный вред, кроме варианта, связанного с хищением, но и тогда это является поводом к отказу со стороны страховой только в случае заявления в органы до наступления страхового случая), а также что договор страхования, в подтверждение заключения которого виновнику ДТП выдан полис, ответчиком по установленным законом основаниям недействительности сделок не оспаривался и недействительным судом не признавался, более того, истец стороной заключенного между причинителем вреда и страховщиком договора не являлась, доводы ответчика о недобросовестном поведении страхователя основанием для отказа в удовлетворении требований потерпевшего быть не могут.

На основании этих и других доводов, с которыми вы более подробно можете ознакомиться в материалах дела здесь, ВС не удовлетворил жалобу страховщика, признав выплату по оформленному задним числом бланку ОСАГО законной.

Сколько стоит ОСАГО для новичка

Содержание

Как высчитать стоимость ОСАГО для начинающих автомобилистов, от чего зависит цена и что вообще дает полис, расскажем в материале.

Для чего нужна страховка ОСАГО

Страховка ОСАГО покрывает расходы виновника в случае аварии. Ему не придется возмещать ущерб за повреждения чужого авто из собственного кармана – за него это сделает страховая компания. Также по полису страховая возмещает ущерб жизни и здоровью пострадавших. Самому виновнику ДТП затраты на ремонт автомобиля не компенсируют.

Для новичков ОСАГО имеет наибольшее значение. Из-за недостатка опыта не всегда получается предвидеть дорожные ситуации и правильно реагировать на них – риск ДТП высокий.

Полис ОСАГО входит в пакет обязательных документов для постановки на учет. Поэтому купить его нужно до обращения в ГИБДД. Десяти дней вполне достаточно, чтобы узнать стоимость ОСАГО для начинающего водителя в нескольких страховых компаниях. Несмотря на общие правила расчета, у разных страховщиков она может немного отличаться.

От чего зависит стоимость ОСАГО для новичков

При оформлении страховки начинающие водители получают те же права, что и опытные. Но к ним применяется повышающий коэффициент по критерию «возраст / стаж вождения», поэтому страховка обходится дороже.

Стоимость страховки для начинающих водителей зависит от многих факторов:

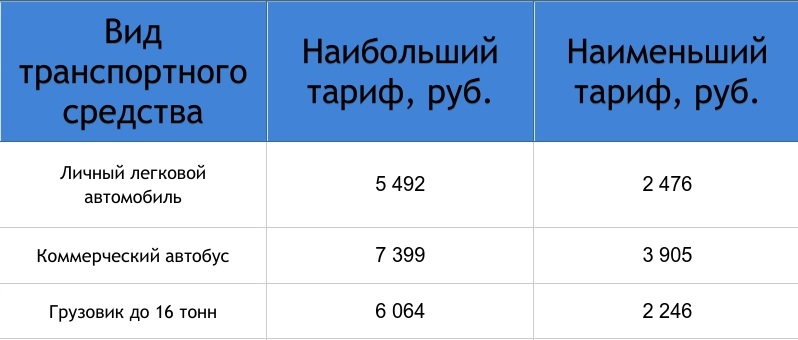

Ориентируясь по таблице, можно определить максимальный тариф для новичка, управляющего легковым авто, – 5 492 рубля.

ОСАГО можно пробрести как на год, так и на меньший срок, допустим, на три месяца. В последнем случае полис будет стоить дешевле. Коэффициент в зависимости от срока использования будет равен 0,5, тогда как при страховании на год он заметно выше. Так как многие начинающие водители не пользуются автомобилем зимой, им нет смысла покупать годовой полис.

Сколько стоит ОСАГО для начинающего водителя

Для молодого водителя страховка обойдется не дешевле 8 000 рублей. Это при условии, что автомобилист возрастом до 22 лет и со стажем меньше трех лет не проживает в самых аварийных регионах и не приобрел автомобиль с очень мощным двигателем.

Страховка новичкам ОСАГО может обойтись и немного дешевле, если водителю исполнилось 23 года. Ведь основной фактор, который влияет на ее цену, это КБМ. Коэффициент бонус-малус самый высокий – 1,8 для автомобилистов, имеющих возраст до 23 лет и стаж вождения менее 3 лет. Для более взрослых автолюбителей он составляет – 1,7.

Как самому рассчитать полис ОСАГО

Рассчитать ОСАГО можно через специальные онлайн-калькуляторы. Например, для новичка, пользующегося авто в течение трех месяцев, страховка в среднем составит 7 813 рублей.

Что делать со страховкой при продаже автомобиля

Содержание

Бывают ситуации, когда вы купили страховку, но пришлось продать автомобиль. Особенно обидно, если договор ОСАГО заключен недавно.

Но выкидывать старый полис необязательно. После продажи за него реально вернуть деньги. Разбираемся, как это сделать и не остаться в минусе.

Два варианта, что делать со страховкой

Рассмотрим преимущества каждого способа.

Способ №1: переоформление ОСАГО на нового собственника

Страховка после продажи авто может просто пропасть. Но если договориться с покупателем заранее, он может выкупить ваш полис и сам ездить по нему. Лучше всего получить согласие покупателя о выкупе вашего. Можно договориться устно — на доверии, но надежнее прописать в договоре (ДКП), что после продажи вашего автомобиля действующая страховка переходит к нему, и новый собственник должен выплатить вам определенную сумму.

Допустим, если вы заплатили за полис 5 тыс. рублей и проездили полгода, можно предложить покупателю выкупить его за две тысячи. Нужно учесть, что при переоформлении в страховой придется доплатить еще небольшую сумму. В таких случаях компании делают перерасчет с учетом коэффициентов нового водителя. В среднем сумма не очень большая – 600-700 рублей.

Но сначала нужно выяснить у страховой, можно ли переоформить ОСАГО после продажи автомобиля на нового владельца. Бывают случаи, когда страховщики отказывают. Причины могут быть такие:

Чаще всего крупные компании без проблем вносят в полис нового собственника.

Оксана Миронова, эксперт по автострахованию, г. Москва:

— В каждой страховой компании свои условия. Но в основном все работают по стандартному алгоритму. Предыдущий собственник может передать страховку новому. Таким образом, бывший владелец пишет заявление о том, что он просит этот полис использовать для нового обладателя машины. И непосредственно в офисе уже вносятся изменения.

Если страховая идет навстречу и соглашается переоформить полис на покупателя, отправляйтесь вместе с ним в офис компании, захватив следующие документы:

Менеджер на месте изучает данные нового владельца. Иногда отказать могут и на этом этапе.

Если новый собственник одобрен, менеджер делает перерасчет страховой премии. Как правило, у водителей разные повышающие коэффициенты (стаж, возраст, регион регистрации). Также сумма может быть пересмотрена с учетом действующих тарифов (если они изменились).

Покупатель вносит средства в кассу, и ему на месте выдается новый полис (предыдущий со старым страхователем уничтожается).

Способ №2: вернуть часть средств за страховку при расторжении договора

Итого, через полгода за страховку можно вернуть 1 925 рублей.

Также для расчета суммы возврата по ОСАГО можно воспользоваться онлайн-калькулятором.

На руки при расторжении страховки выдается копия заявления. Ее первое время лучше не терять.

Вернуть деньги за страховку после продажи авто должны сразу, если речь идет о наличных. На карту средства придут в течение двух недель.

Если этого не происходит, снова обращаемся в офис страховой с копией заявления для дальнейших разбирательств. Обычно проблем с возвратом средств не бывает.

Как лучше вернуть деньги за ОСАГО при продаже автомобиля

Оксана Миронова — эксперт по автострахованию, г. Москва:

— Выгоднее переоформить ОСАГО на нового владельца. Иначе придется отдавать процент за расторжение договора страхования (ОСАГО).

Рукиша Алиева, страховой агент, г. Махачкала:

— Если человек не хочет тратить лишние деньги, я все-таки советую изменить в полисе собственника и страхователя. Но, к сожалению, это возможно не всегда — сегодня половина страховых компаний изменила регламент. Страховщики отказываются менять и собственника, и страхователя. В этом случае придется делать новую страховку. Ну а бывшему хозяину я советую либо аннулировать страховку, либо просто выкинуть. Далеко не все готовы бегать и суетиться с этим. Как показывает практика, чаще всего полисы просто выкидывают, даже если остается оплаченный срок.

ОСАГО задним числом // ВС согласился с выплатой по страховке, оформленной через два часа после ДТП

11 августа 2017 года в 10 утра Юрий Прутков наехал на припаркованный автомобиль Натальи Дегтяревой. Ответственность виновника была застрахована в «АльфаСтрахование». Но компания отказалась делать выплату Наталье Дегтяревой (337 тыс. руб.), сославшись на недействительность полиса на момент ДТП. Полис был выдан уполномоченным агентом в день аварии, но почти на два часа позже — в 11 часов 42 минуты. При этом он был оформлен «задним числом» со сроком страхования с 00 часов 00 минут 11 августа 2017 года по 24 часа 00 минут 10 августа 2018 года.

«АльфаСтрахование» настаивало, что страхование распространяется только на случаи, которые произошли после заключения договора страхования. Иначе то, что случилось до договора, утрачивает свойство вероятности и случайности и не может быть признано страховым случаем. Но первая инстанция не поддержала страховую компанию, посчитала полис действующим и взыскала с «АльфаСтрахование» выплату. У апелляции было другое мнение. На момент ДТП ответственность еще не была застрахована, потому что Юрий Прутков обратился за оформлением полиса после наезда на машину Натальи Дегтяревой. Кассация поддержала выводы первой инстанции: срок страхования охватывает момент ДТП, а «АльфаСтрахование» действительность полиса и факт оплаты страховой премии не оспаривала.

Гражданская коллегия ВС с доводами компании не согласилась (дело было рассмотрено 27 августа). По закону об ОСАГО [1] страховщик несёт ответственность перед потерпевшим по обязательствам, удостоверенным полисом ОСАГО. Освободить страховщика от ответственности получится при хищении бланка при условии, что страховщик заявит об этом в правоохранительные органы до страхового случая. Но в данном деле полис был подлинный, оформлен на бланке страховой компании, выдан уполномоченным агентом и распространял свое действие на весь день.

О несанкционированном использовании страховщик не заявлял. Значит, нет оснований признавать полис недействительным по правилам ст. 166 ГК. Впрочем, о недействительности полиса «АльфаСтрахование» и не говорила. Главный довод компании касался именно срока действия полиса.

В результате ВС не нашел оснований освобождать «АльфаСтрахование» от выплаты в пользу Натальи Дегтяревой. Гражданская коллегия оставила в силе решения первой инстанции и кассации, удовлетворивших требования пострадавшей в ДТП, а жалобу «АльфаСтрахования» — без удовлетворения.

Решение коллегии может открыть лазейку для страховых мошенников. Если следовать его букве, то при наступлении страхового случая можно пойти в тот же день в страховую компанию и получить полис, покрывающий этот страховой случай. Если в полисе моментом начала действия договора будет не момент заключения договора, а какой-то более ранний момент, страховщик освободиться от выплаты не сможет, если только не докажет потерю полиса.

[1] Федеральный закон от 25 апреля 2002 г. № 40-ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств».