Обязательно ли указывать маршрут в путевом листе: разъяснения Минтранса и судебная практика

Информация о маршруте транспорта (пунктах назначения) не относится к обязательным реквизитам путевого листа. Об этом напомнил Минтранс в письме от 14.05.19 № ДЗ/10239-ис. Однако, чтобы снизить риск претензий со стороны проверяющих, организациям и ИП безопаснее указывать информацию о конкретном месте следования автомобиля.

Обязательные реквизиты путевого листа

Как известно, обязательные реквизиты и правила заполнения путевого листа утверждены приказом Минтранса России от 18.09.08 № 152. Этот порядок должны применять юридические лица и индивидуальные предприниматели, эксплуатирующие легковые и грузовые автомобили, автобусы, троллейбусы и трамваи. Обязательными реквизитами путевого листа являются:

Таким образом, информация о маршруте не является обязательной для путевого листа.

Подтверждение транспортных расходов

Однако при расчете налога на прибыль возникает другой вопрос. Может ли путевой лист без указания детализированного маршрута (пункта назначения) являться документом, подтверждающим транспортные расходы (в частности, расходы на ГСМ)? Прямого ответа на этот вопрос авторы письма не дали, поскольку он не находится в их компетенции. Однако они подчеркнули, что на путевом листе допускается размещение дополнительных реквизитов, учитывающих особенности деятельности, связанной с перевозкой грузов, пассажиров и багажа, автомобильным транспортом или городским наземным электрическим транспортом.

Решения судов о расходах по путевым листам без маршрута

Несмотря на то, что пункт назначения не является обязательным реквизитом путевого листа, налоговые органы считают, что без такой информации нельзя подтвердить расходы на ГСМ. Проблема в том, что отсутствие маршрута не позволяет доказать использование автомобиля в служебных целях.

Судебная практика по вопросу указания маршрута в путевом листе складывается следующим образом. Ранее некоторые суды исходили из того, что само по себе отсутствие в путевых листах данных о маршруте следования автомобиля не является достаточным основанием для снятия расходов из налоговой базы (см. постановления ФАС Московского округа от 30.09.10 № А40-19787/10-111-132, ФАС Уральского округа от 16.09.10 № А50-1575/2010).

Однако в более «свежих» решениях суды чаще поддерживают налоговиков, которые снимают расходы. Например, в постановлении от 08.04.15 № А40-108772/14 тот же АС Московского округа указал: при отсутствии в путевом листе информации о конкретном месте следования невозможно судить о факте использования автомобиля сотрудниками организации в служебных целях. Соответственно такой лист не подтверждает спорные затраты на ГСМ.

Формулировку «по городу» в путевом листе также лучше не использовать. Как указал ВАС РФ в определении от 30.08.13 № ВАС-11880/13, в путевых листах необходимо указывать информацию о конкретном месте следования автомобиля (см. «ВАС: нельзя обосновать понесенные затраты на ГСМ, если в путевом листе нет подробной информации о маршруте автомобиля»).

Маршрут в путевом листе: дополнительный реквизит, необходимый для подтверждения расходов

Письмо Министерства транспорта РФ № ДЗ/10239-ис от 14.05.2019

С точки зрения безопасности дорожного движения информация о маршруте в путевом листе не является обязательной. Но она нужна для подтверждения налоговых расходов компании. Ее указывают в дополнительных реквизитах формы.

Федеральным законом от 08.11.2007 № 259-ФЗ обязанность оформления путевых листов вменяется:

На основании путевого листа предприятие выпускает транспортное средство со своей территории для выполнения работ или оказания транспортных услуг. Одновременно путевой лист является первичным документом, так как содержит учетные данные, необходимые для бухгалтерского и налогового учета.

Это говорит о том, что путевой лист является документом двойного назначения. Поэтому и заполнять этот документ нужно так, чтобы его можно было предъявить:

Приказом Минтранса РФ № 152 от 18.09.2008 (далее – Приказ № 152) утвержден порядок заполнения и состав реквизитов путевых листов. Форма типового бланка путевого листа этим приказом не установлена. Ее можно разработать и утвердить самостоятельно. Но обязательные реквизиты и порядок заполнения путевых листов должны применять все юрлица и ИП, эксплуатирующие легковые автомобили, грузовые автомобили, автобусы, троллейбусы и трамваи. Это касается и самостоятельно разработанной формы.

Документ считается действительным только при наличии обязательных реквизитов, указанных в Приказе № 152.

Путевой лист должен оформляться на каждое транспортное средство, используемое для осуществления перевозок грузов, пассажиров и багажа.

Вот обязательные реквизиты:

Как видите, информация о маршруте для путевого листа не является обязательной с точки зрения обеспечения безопасности дорожного движения.

Однако и с налоговой точки зрения путевые листы могут подтверждать расходы только в том случае, если они составлены в порядке, установленном приказом № 152.

Налоговики могут не признать расходы в налоговом учете, если они не подтверждены документально. Это может произойти в случае, если в путевом листе нет одного из обязательных реквизитов.

Минфин РФ придерживается позиции, что путевой лист, содержащий обязательные реквизиты, утвержденные вышеуказанным приказом, может являться одним из документов, подтверждающих расходы на приобретение горюче-смазочных материалов (письмо от 25.08.2009 № 03-03-06/2/161). Соответственно, если в путевом листе не содержатся какой-либо обязательный реквизит, налоговики, скорее всего, сочтут, что путевой лист оформлен с нарушением установленных требований, не отвечает пункту 1 статьи 252 НК РФ и не может являться документальным подтверждением расходов.

Обязательность реквизитов не позволяет исключать их из состава формы.

В то же время дополнительные реквизиты в форму путевого листа можно вносить. Это нужно при расчете налога на прибыль в случаях, если такие сведения необходимы для подтверждения расходов организации (ИП) с учетом специфики перевозок.

Минтранс уточнил, что в путевом листе следует отражать детализированный маршрут перевозки для целей подтверждения транспортных расходов. То есть организации могут использовать путевые листы в качестве одного из документов, подтверждающих расходы на приобретение ГСМ, закрепив указанный порядок в учетной политике для целей налогообложения.

В компетенцию Минтранса налоговые вопросы не входят. Но высказанное мнение подкрепляет позицию налоговиков. Без информации о маршруте следования расходы не подтвердить. Ведь отсутствие маршрута не позволяет доказать использование автомобиля в служебных целях. Это подтверждается многочисленными судебными спорами, проигранными налогоплательщиками (см. постановление АС Московского округа от 08.04.15 № А40-108772/14, постановление АС Поволжского округа от 02.12.16 № Ф06-15152/2016).

А ВАС РФ в определении от 30.08.13 № ВАС-11880/13 указал, что в путевом листе не следует использовать формулировку «по городу». В путевых листах необходимо указывать информацию о конкретном месте следования автомобиля.

Поделиться

Распечатать

НОРМАТИВНЫЕ АКТЫ ДЛЯ БУХГАЛТЕРА

Электронная версия популярного журнала

Новые документы с комментариями экспертов. Журнал помогает бухгалтерам разбираться в значениях и смыслах новых документов по учету и налогам.

В каких НПА можно найти образец заполнения путевых листов

Главный источник права, в котором зафиксирован порядок заполнения путевых листов — приказ Минтранса России от 11.09.2020 № 368. Он действует с 01.01.2021. А с 01.09.2021 при заполнении путевых листов нужно также учитывать новые правила технического контроля автомобилей, утв. приказом Минтранса от 15.01.2021 № 9. Подробнее см. здесь.

Выделим ключевые положения:

Образец заполнения можно скачать здесь.

Подробнее об измененях в путевых листах с января 2021 года мы рассказывали здесь.

О порядке заполнения журнала учета путевых листов, читайте здесь.

Заполненные листы должны храниться в организации, использующей транспортные средства, не менее 5 лет.

Таковы положения главного НПА, регулирующего заполнение бланков путевых листов. Способ заполнения соответствующего документа законодателем не определен — необходимые данные можно вносить в него как ручкой, так и на компьютере.

Крайне важно заполнять путевые листы корректно. Что будет, если пренебречь этим, рассмотрим на примере нескольких арбитражных разбирательств.

Подробнее об особенностях путевых листов, используемых ИП, читайте в статье «Какие особенности у путевого листа для ИП (бланк)?».

Ошибки в путевом листе и отказ в возврате НДС

Весьма неприятными для налогоплательщика могут быть правовые последствия ошибок, допущенных в таком документе, как путевой лист. Обращает на себя внимание случай, свидетельствующий об отказе ФНС в признании права ИП на вычет по НДС по той причине, что путевые листы были заполнены некорректно.

Речь идет об арбитражном деле № А65-20582/2013. Истец — индивидуальный предприниматель — купил автомобиль у ООО и оформил ряд подтверждающих документов — накладную и акт приема-передачи. Продавец выставил в адрес покупателя счет-фактуру, в котором был указан НДС. Также известно, что ИП оплатил машину за счет кредитных средств.

ИП, осуществив государственную регистрацию машины, подал в ФНС декларацию по НДС, в которой была указана сумма к вычету. Однако налоговики отказали ИП в вычете, посчитав, что машина куплена не для бизнеса, а для личных целей.

Покупатель автомобиля подал иск в арбитраж, намереваясь добиться в судебном порядке аннулирования решения ФНС. Но успехом его попытки не увенчались — суд в 3 инстанциях подтвердил правоту налоговиков.

В ходе слушаний ИП предъявил суду в качестве доказательства пользования автомобилем для целей бизнеса копии путевых листов. Однако судьи посчитали, что данные источники не соответствуют требованиям приказа Минтранса, поскольку в них не было указано некоторых важных, по мнению суда, реквизитов. Кроме того, в ходе слушаний было установлено, что в акте приема-передачи автомобиля была ошибка в указании наименования ООО, которое продало ИП транспортное средство.

Не указан пункт назначения — расходы на ГСМ списать не получится

Весьма примечательна еще одна ситуация, имевшая место в рамках арбитражного дела № А55-23291/2012. ВАС отказался его передавать на уровень президиума данной инстанции, оставив, таким образом, решение кассации в силе.

Налогоплательщик подал иск против ФНС, намереваясь оспорить решение налоговиков об отказе во включении в структуру расходов фирмы затрат на ГСМ. Инспекторы ФНС посчитали данные издержки неподтвержденными, так как в путевых листах, сформированных налогоплательщиком в подтверждение затрат на ГСМ, не были указаны пункты назначения, в которые ездили водители.

Сумма, фигурировавшая в иске, весьма приличная — 700 000 руб. Но у налогоплательщика не получилось ее отсудить. В ходе слушаний в рамках первой инстанции судьи подтвердили правоту налоговиков. Апелляция дала шанс истцу, установив, что путь следования машины, а также пункт назначения груза не должны фиксироваться в таком документе, как путевой лист, организациями, которые не являются по основному профилю деятельности транспортными. К тому же, как посчитала апелляционная инстанция, путевой лист не должен рассматриваться как единственный источник, способный подтвердить задействование автомобиля в коммерческой деятельности налогоплательщика.

Однако кассация отменила решение, вынесенное апелляционной инстанции. Судьи посчитали, что путевой лист — это документ, который создается именно с целью подтверждения обоснованности издержек фирмы в виде затрат на ГСМ. Поэтому если путевой лист не содержит сведений о пункте назначения, то, по мнению судей, нельзя достоверно установить факт задействования автомобиля водителями фирмы в служебных целях. Поэтому данный реквизит путевого листа, если следовать позиции кассации, нужно рассматривать как обязательный, отражающий сущность хозяйственной операции.

Сведения о пункте назначения, фиксируемые в таком документе, как путевой лист, если следовать логике положений определения ВАС по данному делу, должны быть в достаточной мере подробными. Как считал ВАС, путевой лист должен включать название организации, куда едет машина, а также адрес соответствующего объекта.

Правила оформления путевого листа для бухгалтерии в 2021 году

На практике может использоваться довольно широкий спектр путевых листов — все зависит от типа транспортного средства, способа его задействования, а также специфики деятельности организации. Основной источник права, в котором утверждены бланки путевых листов для различных видов автомобильной техники, а также типов предприятий — постановление Госкомстата от 28.11.1997 № 78. Однако применение этого документа не является обязательным, и владелец транспорта вправе сам разработать свой бланк путевого листа или, взяв за основу подходящую унифицированную форму, дополнить ее нужными реквизитами.

Но каким бы ни был применяемый владельцем транспорта бланк, он должен содержать обязательные для него реквизиты, его нужно утвердить в качестве используемого и заполнять, следуя рекомендациям приказа Минтранса № 368.

Эксперты КонсультантПлюс подготовили образец заполнения путевого листа по форме №3 для легкового автомобиля. Получите пробный демо-доступ к системе К+ и бесплатно скачайте документ с комментариями по его оформлению:

Наши специалисты на основе унифицированных бланков также подготовили для вас образцы заполнения путевых листов в формате Word и excel. Наиболее часто используемые бланки путевых листов и образцы их заполнения вы можете скачать в таких статьях, как:

Итоги

Путевой лист — документ, который может иметь самостоятельно разработанную форму, но должен содержать ряд обязательных реквизитов и заполняться в соответствии с законодательно установленными требованиями. Нарушение порядка заполнения может привести к налоговым потерям для владельца транспорта.

Как в путевом листе описать маршрут следования автомобиля

Нужно для ИФНС

Действительно информация о маршруте машины не являются обязательным реквизитом путевого листа. Но документ можно дополнить другими нужными организации реквизитами. Например, такими как маршрут движения в путевом листе автомобиля (приказ Минтранса от 18.09.2008 № 152, письмо Минтранса от 14.05.2019 № ДЗ/10239-ис).

При всей необязательности информации о проделанном пути лучше такие сведения в путевом листе все же указывать. Конечно, гаишники за отсутствие такой информации не оштрафуют, однако, по мнению чиновников Минфина, организация может использовать путевой лист в качестве документа, подтверждающего расходы на ГСМ (письмо Минфина от 14.05.2019 № 03-03-06/1/354). Маршрут движения в путевом листе легкового автомобиля или грузовика подтверждает реальность поездки и расходы на топливо для целей налогового учета.

Как оформить

Заполняя данную графу, нужно придерживаться простого правила – не использовать туманных формулировок, вроде «поездки по г. Москве», а указывать точный маршрут поездки транспорта. Ведь если в путевом листе нет подробного маршрута машины и не указаны наименования контрагентов, то налоговые инспекторы могут поставить под сомнение сам факт поездки.

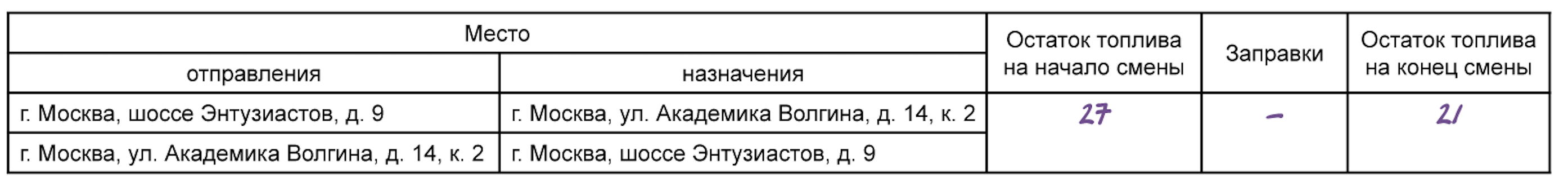

Таким образом, во избежание проблем с налоговиками от компании требуется указывать маршрут движения в путевом листе автомобиля. Пример заполнения данного графы выглядит так:

«Место отправления автомобиля: город Химки, Московская область, ул. Ленина, д. 15. Место назначения: город Ржев, Тверская область, ул. Большая Спасская, д. 37, ООО «Велюр-проект».

Об указании маршрута в путевом листе в целях подтверждения расходов на ГСМ

Письмо Министерства транспорта РФ от 14 мая 2019 г. N ДЗ/10239-ис О заполнении путевых листов

Вопрос: Приказом Минтранса России от 18.09.2008 N 152 утверждены обязательные реквизиты и порядок заполнения путевых листов. Организации могут разработать собственную форму путевого листа с учетом требований Приказа N 152 и обязательных реквизитов, указанных в ч. 2 ст. 9 Федерального закона от 06.12.2011 N 402-ФЗ «О бухгалтерском учете».

Должна ли отражаться (например, на оборотной стороне путевого листа) информация о маршруте (пунктах назначения в течение срока действия путевого листа), так как этих реквизитов нет в списке обязательных, поименованных в Приказе Минтранса от 18.09.2008 N 152.

Может ли путевой лист без указания детализированного маршрута (пункта назначения) являться документом, подтверждающим транспортные расходы (в частности, расходы на ГСМ) в целях налогообложения прибыли?

Обязательные реквизиты и порядок заполнения путевых листов применяют юридические лица и индивидуальные предприниматели, эксплуатирующие легковые автомобили, грузовые автомобили, автобусы, троллейбусы и трамваи.

В соответствии с приказом Минтранса России N 152 обязательными реквизитами путевого листа являются:

1) наименование и номер путевого листа;

2) сведения о сроке действия путевого листа;

3) сведения о собственнике (владельце) транспортного средства;

4) сведения о транспортном средстве;

5) сведения о водителе.

В соответствии с пунктом 10 приказа Минтранса России N 152 путевой лист оформляется до начала выполнения рейса, если длительность рейса водителя транспортного средства превышает продолжительность смены (рабочего дня), или до начала первого рейса, если в течение смены (рабочего дня) водитель транспортного средства совершает один или несколько рейсов.

Таким образом, в соответствии с приказом Минтранса России N 152, даты и время проведения предрейсового и послерейсового медицинского осмотра водителя проставляются медицинским работником, проводившим соответствующий осмотр, и заверяются его подписью с указанием фамилии и инициалов, дата и время проведения предрейсового или предсменного контроля технического состояния транспортного средства проставляются контролером технического состояния автотранспортных средств или контролером технического состояния транспортных средств городского наземного электрического транспорта, проводившим соответствующий контроль, и заверяются его подписью с указанием фамилии и инициалов. Обязательные реквизиты и порядок заполнения путевых листов применяют юридические лица и индивидуальные предприниматели, эксплуатирующие легковые автомобили, грузовые автомобили, автобусы, троллейбусы и трамваи.

Одновременно сообщаем, что на путевом листе допускается размещение дополнительных реквизитов, учитывающих особенности осуществления деятельности, связанной с перевозкой грузов, пассажиров и багажа автомобильным транспортом или городским наземным электрическим транспортом.

Вместе с тем в письме Минфина от 16 июня 2011 г. N 03-03-06/1/354 указано, что организации могут использовать путевые листы в качестве одного из документов, подтверждающих расходы на приобретение ГСМ, закрепив указанный порядок в учетной политике для целей налогообложения.

Дополнительно сообщаем, что приказом Минтранса России N 152 форма типового бланка путевого листа не установлена.

Вместе с тем, необходимо учитывать, что в самостоятельно разработанной форме путевого листа должны быть указаны обязательные реквизиты, которые приведены в приказе Минтранса России N 152.

политики в области автомобильного

и городского пассажирского транспорта В.В. Луговенко