Обходим налог на роскошь: все заблуждения автомобилистов

Резонансный закон о налоге на роскошь вызвал массу дискуссий и размышлений о способах, как богачи будут его обходить.

Поддержали спор даже отдельные автомобильные эксперты, финансисты и политики, обосновывая, что новый закон – чистый популизм. Попробуем разобраться во всех выдвинутых способах ухода от его уплаты.

Чтобы не было никаких разночтений и попыток занижения стоимости авто продавцами, Минпромторг даже составил список, состоящий из 187 конкретных моделей автомобилей, которые подпадают под действие нового налога. Обновлять этот список планируют раз в год.

В Интернете тут же разгорелся спор, поделивший аудиторию на два лагеря: оптимистов, активно поддержавших закон с лозунгом «Наконец-то буржуи за все заплатят!», и пессимистов, которые, назвав массу легальных способов налог на роскошь не платить, полностью уверены, что богатеи так и будут делать.

Самый главный аргумент пессимистов: действие закона распространяется только на физических лиц. Покупатели-юрлица имеют свои схемы налогообложения и уплаты, а следовательно, автомобиль, оформленный на организацию, автоматически выводится из-под действия налога на роскошь.

Что же за документ вступил в силу 1 января нынешнего года? Как известно, автомобили поделили на роскошные и нероскошные.

Не менее действенный способ ухода – покупка автомобиля в лизинг. Ведь купленная по этой схеме роскошная машина в большинстве случаев остаётся на балансе лизинговой компании, то есть опять же юридического лица. Частный случай этой схемы – оформление автомобиля на прокатную контору, которая затем официально оформляет машину владельцу в долгосрочную аренду.

Вторая группа схем ухода от уплаты налога на роскошь – оформление дорогого автомобиля на кого-то из льготной категории граждан, официально освобожденных от уплаты налога. К таким относятся, например, ветераны ВОВ, участники боевых действий, многодетные семьи, инвалиды, герои СССР и России и другие группы.

Все эти на первый взгляд убедительные доводы действительно наводят на мысль, что налог на роскошь – реально популистская «пустышка», брошенная ради виртуальной справедливости нашему классово раздробленному обществу. И с таким количеством обходных маневров никто ничего платить, конечно же, не собирается.

Попробуем проанализировать каждый из вышеописанных способов.

Первым делом желательно новый закон взять в руки и прочитать, что, собственно, там написано. А написано на титульном листе следующее: «Федеральный закон о внесении изменений в статью 362 Налогового кодекса РФ».

Открываем Налоговый кодекс и видим, что указанная статья 362 («Порядок исчисления суммы налога и сумм авансовых платежей по налогу») относится к главе 28 о транспортном налоге. В этой же главе в статье 357 черным по белому написано, что налогоплательщиками налога признаются все лица, на которых в соответствии с законодательством Российской Федерации зарегистрированы транспортные средства, признаваемые объектом налогообложения…

То есть налог на роскошь не относится, как многим показалось, к налогу на доходы физических лиц и даже к налогу на имущество физических лиц, а является частью транспортного налога, у которого нет разделения на физических и юридических лиц – он одинаково исчисляется и действует на тех и других.

Единственное различие заключается в том, что физическим лицам налоговая квитанция приходит домой, а юридическое лицо «ездит» выплачивать налог вместе со всеми другими в налоговую инспекцию в отчетный период.

Соответственно, никакое оформление роскошной машины на организацию не спасает – она точно так же платит транспортный налог со всеми повышающими «роскошными» коэффициентами в полном объеме.

Не спасает и покупка автомобиля в лизинг. Лизинговая компания, на балансе которой остаётся машина, тоже юридическое лицо, которое точно так же оплачивает все налоги, включая транспортный. А для лизингополучателя все эти налоги включаются в процентную ставку и ежемесячные выплаты. Единственный плюс такой схемы заключается в том, что покупатель автомобиля выплачивает налог на роскошь как бы в рассрочку в период действия лизингового договора. Точно так же происходит и с прокатом.

Что же касается льготных групп граждан РФ, то тут всё тоже не так просто. Дело в том, что указанные в законе льготники действительно освобождаются от уплаты транспортного налога. Однако в зависимости от региона вводится ограничение действия льготы на сам автомобиль, а конкретнее, на мощность двигателя – не более 200 лошадиных сил. Как оказалось, новых автомобилей слабее двухсот «лошадей», но дороже трех миллионов рублей на российском рынке попросту нет.

Оформить любимый GT-R на любимое чадо тоже не получится. Вернее, получится, но от выплаты налогов это не спасет. Дело в том, что никаких возрастных ограничений по выплате транспортный налог не подразумевает, равно как и налог на роскошь. Однако, согласно законодательству РФ, налоги должны уплачиваться за счёт собственных средств налогоплательщика, в том числе несовершеннолетнего.

Если же этих собственных средств официально и законно нет, то, сопоставляя статью 28 Гражданского кодекса РФ с 4 главой части первой Налогового кодекса РФ, получаем, что вся ответственность по выплатам налоговых и иных платежей ложится на родителей, опекунов или официальных представителей несовершеннолетних владельцев собственности.

Более того, вне зависимости от возраста гражданина РФ, при оформлении на него любой собственности (движимой или недвижимой) автоматически оформляется ИНН. Соответственно, информация по налоговым платежам (при невыплатах – долгам) по собственности скапливается в налоговой инспекции, которая вправе потребовать их уплаты, в том числе через суд.

В общем, как бы ни было это удивительным и странным, но налог на роскошь соответствующей группе обеспеченных граждан действительно придётся платить.

Неужели в кои-то веки наступила справедливость? Торопиться с выводами не следует. Теоретически обойти закон всё-таки можно. Правда, способы эти экстравагантные и вряд ли кто-то из богачей отнесется к ним серьезно.

Например, от налога на роскошь можно уйти, переделав свой Феррари или Ламборгини… в «инвалидку». От 100-процентной выплаты транспортного налога освобождаются «автомобили легковые, специально оборудованные для использования инвалидами», а основанием для получения льготы служат «документы, подтверждающие, что транспортное средство переоборудовано для использования инвалидами». Что косвенно намекает на коррупционную составляющую в тех организациях, которые эти документы имеют право выдавать.

От выплаты транспортного налога освобождаются транспортные средства, принадлежащие на праве оперативного управления федеральным органам исполнительной власти. А ещё не распространяется налог на автомобили… находящиеся в розыске.

Интересный момент: налогоплательщиками не признаются лица, например, участвовавшие в организации в Сочи Олимпийских Игр – 2014. Не будут транспортный налог платить и те, кто зарегистрирует автомобили на организации, причастные к проведению Чемпионата мира по футболу 2018 года.

И всё же самая большая условность налога на роскошь в его распространенности. Хотя в мегаполисах от количества «шестисотых» Мерседесов уже рябит в глазах (при средней зарплате 27 000 рублей по России), из всех зарегистрированных в нашей стране транспортных средств доля роскошных автомобилей составляет мизер. А выплаты налога на роскошь в масштабах бюджета страны – капля в море.

Вот и получается, что новый налог, по большому счету, имеет исключительно социальную направленность. Да и то довольно условную. Он не распространяется ни на элитную недвижимость, ни на яхты, ни на футбольные клубы, ни на «заводы, газеты, пароходы» – в мае 2014 года в Госдуме был отклонен законопроект о расширении действия налога на роскошь…

Налог на роскошь в 2021 году

В России существует довольно большой список разнообразных налогов. С развитием экономики и согласно актуальной финансовой ситуации это список постоянно корректируется: вносятся поправки в существующие налоги, некоторые налоги упраздняются, а некоторые, наоборот, только внедряются. Так, в 2014 году в нашу налоговую систему был введен так называемый налог на роскошь.

Что такое налог на роскошь?

Данный вид налога тесно связан с транспортным налогом, который всегда уплачивается при покупке автомобиля. База транспортного налога очень специфическая и подразумевает под собой количество лошадиных сил, т.е. мощность автомобиля, плюс налоговая ставка и время владения. Но если вы купили автомобиль, который стоит больше, чем 3 миллиона рублей, то вы должны рассчитать налог на роскошь.

Таким образом, согласно законодательным нормам, те, кто покупает себе дорогие автомобили, должны пополнить казну и уплатить дополнительный налог, который, по сути, представляет собой увеличенный в размерах транспортный налог.

Следовательно, данный вид налога не относится к самостоятельным видам налога, а входит в структуру стандартного транспортного налога.

Порядок расчет и уплаты налога на роскошь

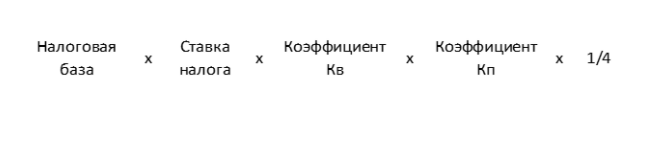

В России величина налога рассчитывается следующим образом: количество лошадиных сил автомобиля умножается на величину транспортного налога, установленную в регионе регистрации транспортного средства, и на повышающий коэффициент.

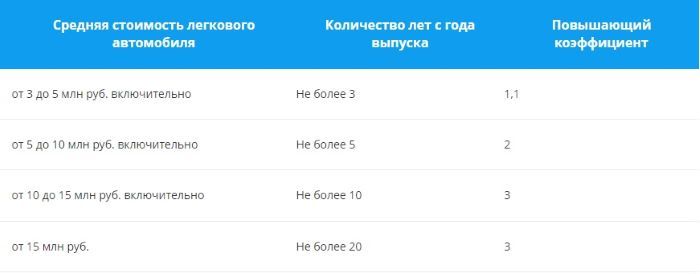

Вся суть налога на роскошь автомобиля в 2021 году заключается именно в повышающем коэффициенте, который зависит от двух базовых показателей:

В зависимости от сочетания этих двух показателей и формируется повышающий коэффициент:

от 5 до 10 млн. руб.

от 10 до 15 млн. руб.

Очевидно, что все-таки более весомым показателем является именно стоимость автомобиля. Для расчета налоговые органы возьмут стоимость нового автомобиля вашей модели, с учетом года выпуска и количества лошадиных сил (все показатели должны быть идентичными). Поэтому вас не должен удивить тот факт, что стоимость автомобиля для расчете налога может несколько отличаться от фактически уплаченной вами при его покупке.

Это означает, что перед покупкой автомобиля каждый может проверить, попадает под налог на роскошь выбранная им модель или нет.

Сделать это можно, в том числе, благодаря тому, что Министерство промышленности и торговли составляет полный список автомобилей, на которых данный налог распространяется.

Стоит отметить, что он постоянно корректируется (как минимум, 1 раз в год). Связано это с тем, что любые колебания курса рубля приводят к повышению или понижению рублевого эквивалента стоимости автомобиля. Следовательно, какие-то автомобили вносятся в перечень, а какие-то могут быть исключены. До сегодняшнего дня перечень только расширялся.

Полный список автомобилей, попадающих под налог на роскошь 2021, можно найти на официальном сайте Минпромторга. На данный момент в этом перечне уже 708 автомобилей, хотя в 2015 их было меньше больше, чем в три раза.

Кроме этого, каждый производитель автомобилей при покупке, как правило, может подсказать, входит ли ваш автомобиль в перечень, и какой налог вам придется заплатить.

Платит данный налог тот, кто является собственником автомобиля. Если же транспорт разделен на доли, то и налог делится между всеми дольщиками. А если полноправных владельцев несколько, то они сами должны договориться о том, кто будет платить налог.

Применяется налог на роскошь и для новых, и для поддержанных автомобилей. Но от его уплаты (т.е. от повышения транспортного налога) могут быть освобождены следующие группы граждан:

Кроме этого, есть и группы транспортных средств, по которым данный налог не начисляется:

Иных законных способов избежать уплаты данного налога нет (несмотря на очень большой шквал критики после его введения).

Стоит отметить, что введение данного налога во многом стало попыткой законодательной системы уравнять положение разных групп населения (такой налог ввели и для дорогой недвижимости). Безусловно, это стало только первым шагом, и данный законопроект постоянно пересматривается и дорабатывается.

Налог на роскошь: как считать транспортный налог по дорогостоящим автомобилям

За дорогие автомобили стоимостью от 3 миллионов рублей нужно платить повышенный транспортный налог. В народе его называют налогом на роскошь. Составили подробную инструкцию как посчитать, уплатить и отразить его в учёте.

Перечень дорогостоящих автомобилей на 2021 год

Каждый год не позднее 1 марта Минпромторг публикует на официальном сайте перечень легковых автомобилей, по которым транспортный налог уплачивают в повышенном размере. В 2021 году в список добавили ещё 87 автомобилей.

В документе перечислены марки, модели (версии), тип и объем двигателя, количество лет с года выпуска. Автомобили сгруппированы по средней стоимости, начиная от 3 млн руб. Стоимость рассчитана по формулам из Порядка, утвержденного Приказом Минпромторга № 316 от 28 февраля 2014 г.

Не имеет значения, сколько на самом деле вы заплатили за автомобиль при покупке. Если вы нашли его в Перечне, для расчёта налога нужно применить повышающий коэффициент — от 1,1 до 3.

Порядок и формула расчёта транспортного налога

Начиная с отчётности за 2020 год декларацию по транспортному налогу отменили. Но у организаций осталась обязанность самостоятельно его рассчитать и уплатить. С 2021 года налоговые инспекции рассылают письма с рассчитанным транспортным налогом. Можно сверить свои расчёты с ИФНС и при необходимости — оспорить сведения налоговиков в течение 10 дней с даты получения сообщения.

Организации должны перечислять авансовые платежи, а по итогам года — подсчитать и доплатить разницу между суммой годового налога и уплаченными по нему авансами. Местные власти в регионах могут отменять авансовые платежи, тогда нужно уплачивать только годовой налог.

Налог считают отдельно по каждому транспортному средству по следующей формуле.

В неё нужно подставить значения по вашим автомобилям:

Как определить повышающий коэффициент по дорогим автомобилям

Пример расчёта

Организации из Ярославской области с 2019 года принадлежит легковой автомобиль Lexus LX 450D 4.5 Standard:

При расчёте налога за 2021 год с года выпуска прошло 4 года, то есть не более 5 лет. Лексус попал в Перечень дорогостоящих автомобилей (строка № 347) и находится в разделе со средней стоимостью от 5 до 10 млн руб.

Расчёт транспортного налога.

Как считать транспортный налог за неполный месяц

В этом случае для расчёта транспортного налога нужно применить коэффициент владения, который рассчитывается как частное от деления к оличества полных месяцев, в течение которых транспортное средство было зарегистрировано на плательщика, на 12 месяцев. Полученное значение Кв округляют до четырех знаков после запятой.

При расчёте коэффициента владения месяц регистрации или снятия с неё принимают за полный месяц, если автомобиль:

Предположим, автомобиль продали и сняли с регистрации 12 марта 2021 года. Месяц снятия с учёта не учитывают, так как это произошло до 15-го числа.

Транспортный налог за 2021 год = 272 л. с. x 150 руб. x 2 х 0,1667 = 13 603 руб.

Когда и как платить транспортный налог

Транспортный налог и авансовые платежи по нему перечисляют в ИФНС по месту регистрации автомобиля. С 2021 года сроки уплаты стали одинаковы во всех регионах. Организации перечисляют авансовые платежи не позднее последнего числа месяца, следующего за 1, 2 и 3 кварталами. С учётом переносов из-за выходных дней это 30.04.2021, 02.08.2021 и 01.11.2021. Налог за 2021 г. — не позднее 01.03.2022.

Код бюджетной классификации (КБК) для уплаты транспортного налога с организаций — 182 1 06 04011 02 1000 110.

Физические лица уплачивают транспортный налог до 1 декабря следующего года.

Как отражать транспортный налог в бухучёте

Начисление транспортного налога отражают по кредиту счёта 68 «Расчёты по налогам и сборам». Для этого к счёту 68 открывают отдельный субсчёт «Расчёты по транспортному налогу».

Счёт по дебету зависит от того, где и как используют автомобиль:

Например, по автомобилю, который организация сдала в аренду, если это не основной её вид деятельности, нужно сделать проводку:

Дт 91.2 «Прочие расходы» Кт 68 субсчёт «Расчёты по транспортному налогу» — начислен транспортный налог (авансовый платеж по налогу).

Почему не стоит занижать стоимость автомобиля в договоре купли-продажи

Недавно мы разобрались, кому нужно отчитываться в налоговую при продаже автомобиля и как можно сэкономить на налогах. Однако многие автовладельцы при продаже машины хотят сэкономить еще сильнее, а потому занижают ее стоимость в договоре купли-продажи. Обычно «занижаются» радикально – до суммы менее 250 тысяч рублей, чтобы полностью избежать возможной уплаты налога. Зачастую доходит до абсурда: в народе бытует мнение, что реальную стоимость автомобиля в договоре пишут только дураки, а умные люди всегда указывают 10 тысяч рублей, чтобы сэкономить деньги и время на подаче налоговых деклараций. А сравнительно недавно появившийся налог на роскошь добавил еще один соблазн: занизить стоимость купленной дорогой машины, чтобы избежать уплаты повышенного транспортного налога. На самом же деле вторая идея – полное заблуждение, а первая может сослужить крайне дурную службу. Давайте разберемся, почему.

Чтобы понять, почему занижение стоимости машины обычно не имеет смысла, нужно понимать, как вообще работает схема налогообложения при продаже машины. Подробно мы разобрались в этом в отдельном материале, так что здесь кратко повторим самое главное. Во-первых, не нужно подавать декларацию и платить никаких налогов тем продавцам, которые владели автомобилем более 3 лет. Стоимость продажи при этом никакой роли не играет: можно продать машину хоть за миллион, можно даже продать ее дороже, чем купил, и все равно этот доход не будет учтен. Во-вторых, при продаже машины, которой вы владели менее 3 лет, нужно подавать декларацию независимо от стоимости продажи. То есть, даже если написать в договоре 10 тысяч рублей, декларацию по форме 3-НДФЛ с этой суммой все равно нужно подать в налоговую, а за непредставление информации грозит штраф. Ну а в-третьих, при продаже машины, которой вы владели менее 3 лет, налог платить придется только в том случае, если она была продана дороже, чем куплена. Из этих трех пунктов можно сделать простой вывод: если вы владели автомобилем менее 3 лет и продаете его дешевле, чем купили, то в занижении суммы в договоре нет никакого смысла, ведь декларацию подавать все равно придется, а платить подоходный налог – нет. Так что предложение продавца написать в договоре 10 тысяч, потому что «все так делают», говорит лишь о его слабой правовой осведомленности, а если такое предлагает покупатель, это может указывать еще и на то, что он перекупщик.

Со случаями, когда занижать цену машины в договоре бессмысленно, мы разобрались. Однако даже если какая-то из сторон заинтересована в фальсификации стоимости, второй стороне соглашаться на это не стоит. Обычно занизить стоимость хочет продавец, а покупатель в этом случае может получить проблемы.

Во-первых, подписав договор с заниженной стоимостью, покупатель попадает в ловушку с ценой будущей продажи, и чем выше реальная стоимость машины, тем хуже для него. Ведь для того, чтобы не платить налог при последующей продаже этого автомобиля, надо либо продать его дешевле, чем купил, либо уложиться в лимит по налоговому вычету – 250 тысяч. И если машина дорогая, то придется искать покупателя, который тоже будет согласен на занижение ее стоимости в договоре. То есть, один раз указав фиктивную цену в договоре, этот порочный круг придется продолжать до бесконечности, если только какой-то из владельцев не проездит на машине более 3 лет. На первый взгляд, проблема невелика: покупателя обычно можно убедить подписать договор «по дешевке». Но если покупатель попадется принципиальный, то сделка будет сорвана. Не стоит также думать, что при продаже «удешевленной» машины можно просто «нарисовать» договор, по которому она якобы была куплена, и затем указать уже реальную стоимость. При регистрации автомобиля в ГИБДД копия настоящего договора с указанием заниженной цены не только остается в ведомстве, но и передается в налоговую службу. Так что даже если предыдущий продавец не узнает о махинациях с договорами, обман может всплыть в налоговой, а это чревато проблемами вплоть до обвинения в мошенничестве. А еще машину с заниженной стоимостью вряд ли удастся сдать в трейд-ин: организации обычно совершенно не заинтересованы в серых схемах и уж тем более – в уплате повышенного налога с разницы между «невероятной» ценой покупки и реальной ценой продажи.

Во-вторых, занижение цены машины для покупателя – это еще и риск остаться без разницы между реальной стоимостью и суммой, указанной в договоре. Такое возможно, если у купленного автомобиля обнаружатся проблемы: например, залог, арест, запрет на регистрационные действия, поврежденные или перебитые номера кузова и так далее. Обычно в таком случае обманутый покупатель может обратиться в суд и потребовать от продавца расторжения сделки. Но вернется покупателю ровно та сумма, что указана в договоре купли-продажи, а при занижении цены разница осядет в кармане у продавца. Например, купив кредитную машину в залоге за 500 тысяч, но указав в договоре 250, покупатель останется и без машины (ее заберет банк, которому она принадлежит), и без 250 тысяч (они останутся у продавца).

Однако возможна и совсем уж абсурдная, казалось бы, ситуация, когда при занижении цены может пострадать не покупатель, а продавец машины. Так, если при продаже автомобиля он подпишет договор с заниженной суммой до передачи денег, то покупатель может в судебном порядке добиться продажи машины именно за ту сумму, что указана в подписанном договоре. А попытка доказать, что стоимость была занижена, и признать сделку ничтожной, скорее всего, будет обречена на провал.

Напомним: так называемый налог на роскошь – это повышающий коэффициент транспортного налога, который распространяется на автомобили дороже 3 миллионов рублей и варьируется в зависимости от конкретной стоимости. Однако стоимость автомобиля в договоре купли-продажи не имеет прямого отношения к обязанности платить повышенный налог: перечень автомобилей, которые стоят более 3 миллионов и подлежат дополнительному налогообложению, определяется государством. Список обновляется ежегодно, а найти его можно на сайте Минпромторга – например, вот список на 2021 год. В этом году в него попали даже некоторые версии автомобилей Skoda, Citroen и Peugeot. Таким образом, пытаться занижать стоимость дорогой машины при покупке бессмысленно: все автомобили, для которых средняя стоимость государством определена на уровне от 3 миллионов и выше, включены в список, так что повышенный транспортный налог придется платить вне зависимости от суммы в договоре.