Займы под залог — где взять, и как избежать проблем

Последняя редакция 26 декабря 2021

Время на прочтение 10 минут

В ситуациях, когда срочно нужна крупная сумма денег, а банки отказывают, микрозаймы под залог имущества могут стать спасательным кругом. Заем до 500 тысяч рублей можно получить за 1 день, причем хоть наличными, хоть онлайн на карту. Некоторые конторы даже готовы оформить заем под залог вещей на дому: курьер приедет к вам для подписания договора.

Несмотря на высокие проценты, микрофинансовые компании с большей охотой выдадут деньги не просто так, а в виде займа под залог имущества. Разбираемся, как это работает и какие опасности для заемщика скрыты в такой схеме.

Что это и какие виды залога бывают

Общие правила залога регулирует Гражданский кодекс. Он определяет залог как возможность кредитора вернуть свои деньги путем реализации заложенного имущества. Закон позволяет в качестве обеспечения возврата займа довольно широкий спектр вещей: дома, квартиры, ювелирные изделия, авто, часы.

Залог недвижимости подлежит государственной регистрации. При этом МФО запрещено брать в залог жилую недвижимость — комнату квартиру или долю в них заложить за микрозайм нельзя. Можно гараж, машиноместо или садовый дом.

Залог выгоден и для кредитора, и для заемщика: первый будет более уверен в возврате денег и, соответственно, выдаст второму большую сумму на более длительный срок (или под меньший процент).

С точки зрения пользования залоговым имуществом можно выделить два типа залога:

С юридической точки зрения вид залога не влияет ни на что, кроме удобства заемщика.

Как это должно происходить

По закону все вопросы между кредитором и заемщиком по поводу залога должны быть зафиксированы в письменном договоре. Если кредит и проценты не возвращаются, то долг погашается за счет продажи залогового имущества.

В законе есть оговорка о том, что сумма задолженности должна быть соразмерна стоимости залога. То есть забирать новую БМВ Х6 за долг в 20 тысяч рублей неправильно.

Технически все просто: вы берете заем под залог имущества и либо отдаете сумму займа и проценты в полном объеме и в срок и остаетесь со своим имуществом, либо не отдаете — тогда погашаться долг будет за счет заложенного имущества.

Займы под залог недвижимости

Отдельно поговорим о займах под залог недвижимости, как о самом социально остром вопросе кредитования.

Несколько лет назад существовало множество контор, главной целью существования и смыслом жизни которых было «отжать» побольше квартир у слишком наивных или неблагополучных граждан. Люди закладывали жилье за микрозаймы под залог недвижимости суммой в 40-50 тысяч рублей, рассчитывая отдать по-быстрому. Схемой не брезговали даже легальные микрофинансовые организации, не говоря уже о «черных» кредиторах. Нюансы варьировались, зачастую значительно, но итог один: человек оставался без квартиры.

Государство начало борьбу с этим явлением. В 2021 законодательно ограничены проценты по микрозаймам — не более 1% в день, и всего не более 150% к сумме займа.

Также введен прямой запрет на выдачу таких займов под залог недвижимости. Под залог квартиры или комнаты можно взять кредит в банке, но не заем без проверки в МФО.

Вроде все в порядке — граждане не могут заложить квартиру за микрозайм в 10 тысяч рублей, а значит, не лишатся по наивности единственного жилья. Но юристы не разделяют таких восторгов.

Легальный рынок микрозаймов и так более-менее отрегулирован Центробанком, и откровенного беспредела там не происходит.

Настоящие драмы и потери квартир происходят в теневой части рынка кредитования. Великие комбинаторы, наследники Остапа Бендера, регулярно придумывают новые схемы обмана доверчивых граждан.

Так делать нельзя! Заключение с физическим лицом якобы фиктивного договора купли-продажи квартиры одновременно с заключением договора займа «для надежности и гарантии». Доверчивым гражданам говорят, что это просто формальность, квартира остается у них — «Вы же собираетесь отдавать кредит, так что все будет в порядке, а договор этот мы потом аннулируем» (в особо запущенном случае «порвем и выбросим»).

Естественно, договор купли-продажи после выплаты долга и процентов не аннулируется (и даже не рвется). Документы относят прямиком в МФЦ, где регистрируется переход права собственности на квартиру. А заемщик в один далеко не прекрасный день оказывается выселен из бывшей своей квартиры.

С точки зрения права такая схема — прямой путь к потере квартиры. Не один десяток юристов рвали на себе волосы, когда граждане, провернув такую схему и потеряв квартиру, потом приходили к ним за помощью. Судья, даже понимая ситуацию, не может самовольно отменить сделку, на которую стороны пошли добровольно и в здравом уме.

Схема эта не может называться мошенничеством в чистом виде: возбуждение уголовных дел по ней крайне затруднительно, как и признание такого договора недействительным в судебном порядке. Гражданин читал, что подписывал, из рук договор у него никто не вырывал, так что все законно — свобода заключения договора, основополагающий принцип гражданского права.

Как обманывают автовладельцев при получении кредита под залог автомобиля

Содержание

Кредит под залог автомобиля — реальный способ быстро получить деньги, когда они нужны. Но такие сделки могут обернуться потерей машины и долговой ямой.

В этом материале совместно с юристами расскажем, какие риски скрывает кредит под залог авто, на что обращать внимание при подписании договора и что делать, если вы уже заложили машину.

Что такое кредит под залог автомобиля

Кредит под залог машины – это сделка, по условиям которой кредитор (банк, автоломбард, микрофинансовая организация) дает гражданину денежный займ под залог авто. Выдавая средства, кредитная организация забирает автомобиль до того момента, пока заемщик не погасит долг.

Преимущества кредита под залог авто:

Такие условия привлекают автовладельцев, срочно нуждающихся в деньгах, но у сделки есть подводные камни. О них пойдет речь ниже.

Плюсы и минусы автокредита

Автокредит – это целевой займ на покупку машины, который выдается под залог приобретаемого авто. В случае одобрения банк перечисляет на счет продавца денежные средства, а заемщик получает автомобиль.

Оформить автокредит можно в день обращения и в большинстве банков – без первоначального взноса и поручителей. В течение всего срока действия обязательств заемщик может пользоваться авто в своих целях без права продажи.

Плюсы автокредита:

Минусы автокредита:

Автосалоны, как правило, сотрудничают с несколькими банками, поэтому можно сравнить условия и выбрать оптимальные. Если у клиента плохая кредитная история, в автокредите могут отказать.

Деньги под залог ПТС и машины – в чем разница

Эти две услуги актуальны для тех, у кого уже есть машина, но срочно нужны деньги. Займ под залог авто отличается автозайма под ПТС тем, что компания забирает ТС водителя и оставляет на охраняемой стоянке до полного погашения долга.

Таким кредитованием занимаются автоломбарды. При выдаче средств они:

Недостаток займов под залог авто – короткие сроки кредитования (несколько месяцев), но долг можно погасить разовым платежом без каких-либо процентов.

При оформлении займа под залог ПТС можно получить 50-70% от стоимости авто на вторичке. Это связано с б о льшими рисками кредитной организации: пока водитель возвращает долг, машину могут угнать, разбить в ДТП и проч.

Взять деньги под залог ПТС можно и в МФО, хотя из-за небольшого финансового фонда фирмы редко предоставляют услугу. Ориентирована она на ИП и малый бизнес, для которых актуально использование машины во время несения обязательств. Правда, ставки займов на 4-5% выше банковских, зато пакет документов минимальный и ответ дается в течение одного дня.

Какой вариант выбрать

Выбор варианта зависит от того, насколько сильно нужен автомобиль и какая сумма требуется. Если на время несения обязательств можно обойтись без машины, можно взять деньги под залог авто и заодно выгадать по сумме. Если автомобиль необходим, особенно для работы, лучше сдать в залог ПТС.

Какие документы требуются для получения займа

В автоломбарды и МФО нужно предоставить:

Банки, помимо указанных документов для выдачи денег под залог ПТС автомобиля, также требуют:

Точный список документов можно узнать у менеджеров компании.

Какие риски у кредита под залог автомобиля

На сайтах крупных банков можно ознакомиться с условиями договора займа под залог автомобиля, а также рассчитать на кредитном калькуляторе примерный размер ежемесячных платежей, сумму переплаты и процентную ставку. Автовладелец может изучить договор, проконсультироваться с юристами и просчитать все риски заранее.

МФО и автоломбарды такой возможности не предоставляют, однако предлагают более низкую процентную ставку и выдают кредит в более короткий срок. Но где бы вы ни взяли кредит под залог машины, риски будут одинаковыми.

Риск 1: Можно лишиться автомобиля и остаться должным кредитору большую сумму денег.

Юрист, кандидат юридических наук Владислав Кукель:

– Нельзя сказать, что кредит под залог автомобиля опасен. Но он несет в себе возврат «тела займа», проценты за пользование кредитом и штрафы за просрочку платежей. Если оплаты не вносятся один-два месяца, сумма долга вырастает существенно.

Залог автомобиля – гарантия возврата кредитных средств. Если деньги не возвращаются, кредитор (банк, МФО, автоломбард) изымает автомобиль, а потом продает. При этом заемщик должен вернуть основной займ, проценты за пользование кредитом и штрафные неустойки.

Историй, когда человек терял автомобиль и оставался должен кредитной фирме, много. С точки зрения закона, мошенничества (то есть преступления, предусмотренного Уголовным кодексом РФ) здесь нет.

Риск 2: В кредитной организации предложат подписать не только договор займа под залог автомобиля, но еще и договор купли-продажи и лизинга. Подписав такие договоры, автовладелец продаст машину банку и возьмет ее в лизинг, то есть утратит на нее право владения.

Генеральный директор юридической компании Pavlenko Law Group, кандидат юридических наук Константин Павленко:

– Как правило, заемщики откликаются на рекламу «займы под залог ПТС», «кредит под залог авто» и т. п. По факту же в офисе компании они подписывают не только договор займа под залог авто или ПТС, но и договор купли-продажи и лизинга. Стоимость продажи авто оказывается значительно ниже рынка, а лизинговые платежи значительно выше.

Уровень правовой грамотности россиян крайне низок. Подписывая документы с заглавием «Договор купли-продажи» они не осознают, что с этого момента будут управлять фактически чужим автомобилем. При допущении просрочки хотя бы одного лизингового платежа запускается начисление неустоек по ростовщическим ставкам.

Могу поделиться собственным кейсом. Мой клиент продал лизинговой компании свой автомобиль за 1,2 млн и в течение года должен был заплатить 2,7 млн за ее фактический обратный выкуп. Сорвав один платеж, через неделю он получил требование о возврате авто и единовременной выплате платежей за весь год.

Более того, оказалось, что к его автомобилю прикрепили «маячок». Мошенники получили сведения о маршрутах клиента, месте жительства его и родственников, стали приезжать и «давить» в лучших традициях коллекторов 2000-х.

Иск к моему клиенту об истребовании авто и взыскании денежных средств также не заставил себя ждать. Главный инструмент противодействия в таких случаях – подать встречный иск о переквалификации подписанных договоров в договор займа под залог авто.

Однако практика по России неоднородная: лизинговая компания, оставшаяся ни с чем в одном регионе, возьмет свое в другом. Плюс, в Москве как раз сложилась практика в пользу таких лизингодателей.

В моем конкретном деле удалось «сыграть» на реформе судебной системы. Появилась перспектива дойти до вновь образованного кассационного суда в другом регионе, в связи с чем оппонент согласился на компромиссное мировое соглашение. Автомобиль остался у клиента, деньги возвращались уже по вполне рыночной процентной ставке. Но так бывает далеко не всегда.

Риск 3: В первый месяц вам предложат 1-3% по кредиту, однако могут не сказать, что со следующего месяца процентная ставка будет увеличиваться. Увеличение процента может предусматриваться за просрочку платежа даже на один день и достигать 20% от общей суммы долга.

Юрист, кандидат юридических наук Владислав Кукель:

– Схема сама по себе проста. Это сложный и запутанный кредитный договор со множеством условий досрочного расторжения, сложных процентов, пеней и штрафов. Когда клиент подписывает договор, менеджер со стороны кредитора сообщает лишь несколько дежурных маркетинговых фраз, например: «первый месяц – 0% по кредиту». Представитель кредитной организации может не сказать, что со второго месяца кредитования процент вырастет до 5%, а с третьего – до 25% годовых. Или о том, что санкции за просрочку возврата могут нарастать лавинообразно — от 0,01% за первую неделю просрочки до 1% в день за просрочку свыше двух месяцев.

Это написано в условиях кредитного договора. Часто эти условия идут как отдельный документ очень большого объема, размещаемый на сайте банка, автоломбарда или МФО. Ознакомиться и понять его сможет не каждый профессионал.

Почему не стоит закладывать машину в банк

Какие бы условия ни предложил вам автоломбард, банк или МФО, помните, что в любом случае вы окажетесь в проигрыше:

Но если вы приняли это решение:

Юрист, кандидат юридических наук Владислав Кукель:

– При заключении договора самое главное – не торопиться. Если вас подгоняют обстоятельства или менеджер, откажитесь от подписания сегодня. Если условия размещены на сайте, ознакомьтесь с ними заранее, накануне подписания. Как вариант – нанять юриста, специализирующегося на банковском праве и кредитных договорах. И выбирайте крупный банк. Чем крупнее банк, тем меньше шансов нарваться на мошенников.

Нужно внимательно читать договор. В кредитном договоре, как правило, содержится график платежей. Платить нужно строго по нему. Некоторые банки выставляют штрафные санкции также и за досрочное погашение кредита.

Что делать, если машина уже заложена в банк

Если вы уже сдали машину в залог, строго следуйте условиям договора и графику платежей. Не допускайте даже дня просрочки, чтобы не рисковать своим автомобилем и не получить пени или штрафные санкции.

Юрист, кандидат юридических наук Владислав Кукель:

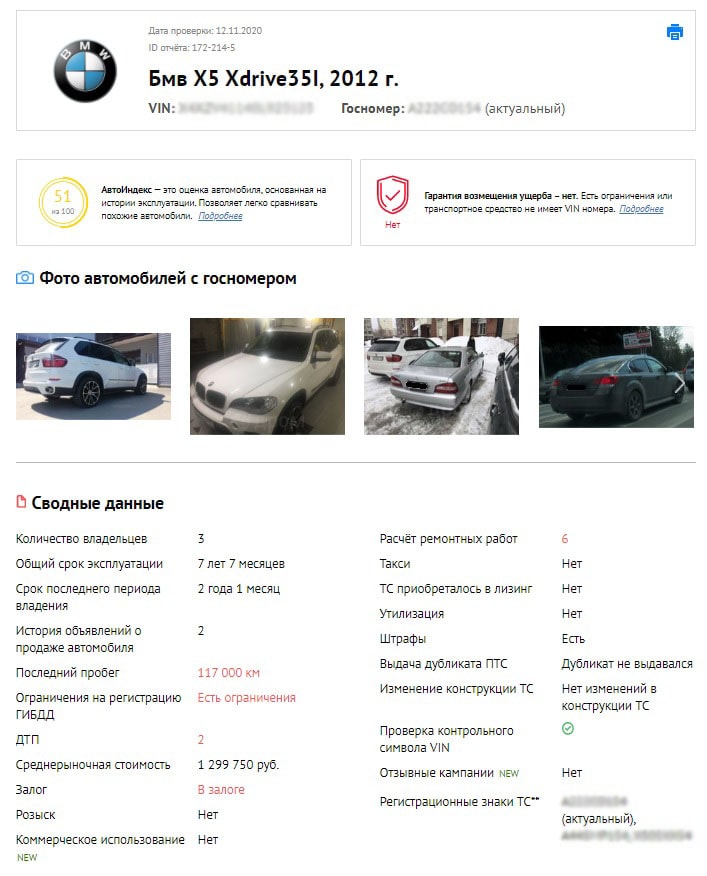

– Если договор уже заключен, возьмите его, платежные документы по нему и идите к юристу за консультацией. Цель консультации – понять, правильно ли вы гасите кредит и как можно погасить его досрочно с минимальными потерями для вас. Если договор не содержит неприемлемых для вас условий и он выполним, исполняйте его спокойно. Но по окончании платежей обязательно получите справку об отсутствии задолженности и документов (допсоглашений), свидетельствующих о расторжении кредитного договора (а вместе с ним и залога на авто). После этих процедур проверьте автомобиль на залог самостоятельно через avtocod.ru, например.

Часто бывает, что кредитор забывает снять ограничения, и в базе автомобиль «висит» как заложенный. В таком случае нужно обратиться в кредитную организацию и потребовать снять залог.

Автор: Ирина Джиоева

Как вы считаете, стоит ли закладывать автомобиль в кредитную организацию, если срочно нужны деньги? Какие альтернативные варианты сможете предложить? Напишите в комментариях.

Займ под ПТС автомобиля: как оформить, условия, требования

Желаете получить займ под залог ПТС автомобиля, но при этом не хотите расставаться со своей «ласточкой»? Закройте все лишние ссылки и читайте. Мы во всём подробно разберёмся и ответим на самые актуальные и частые вопросы тех, кто планирует, но ещё не решился взять деньги взаймы под залог ПТС.

Как, где можно взять такой кредит? Каковы условия? Требования к заёмщику? К машине? И, наконец, существуют ли риски такого обмена? Насколько опасно это делать?

Займ под ПТС: особенности

Взять деньги под ПТС – такой заманчивый и быстрый вариант поправить своё финансовое положение – нам начали предлагать не так давно. Услуга практически мгновенно приобрела популярность. Её рекламируют, о ней пишут СМИ, ею пользуются.

Причины у всех разные: развитие бизнеса, ремонт, путешествие и т. д. и т. п. Брать деньги у близких – неудобно, а возможно, и просить их просто не у кого. Банки далеко не всегда и не всем охотно дают кредиты. Оформление справок порой отнимает столько времени и сил, что кредит уже и не нужен. Да и будет ли он в принципе одобрен – вопрос.

Зато кредитные организации более охотно предоставляют займ под залог ценных товаров, особенно авто.

Чтобы все прошло гладко, нужно сделать всего 5 простых шагов:

При желании можно успеть сделать это в течение дня (за исключением последнего пункта, разумеется). Но обо всём по порядку.

Где взять денежные средства под залог ПТС?

Если коротко, то финансы под залог ПТС дают банки, микрофинансовые организации (МФО), более крупные микрофинансовые компании (МФК) и автоломбарды.

Банк, МФО или ломбард – что же выбрать? В соответствии с российском законодательством кредитовать физических лиц имеют право только банки и кредитные организации, у которых есть соответствующая лицензия, а у МФО и автоломбардов подобных лицензий нет.

Для них действует несколько другой порядок: МФО, будучи юрлицом, вносится в специальный госреестр, который не предусматривает дополнительного лицензирования, но позволяет выдавать микрозайм, в том числе и под залог паспорта авто.

Если обратиться к закону «О ломбардах», то в нём вы не найдёте информации о том, что ломбард может выдавать заёмные финансы под залог ПТС. Точнее, он может это сделать под залог движимого имущества, то есть самого авто. Согласно закону договор займа считается заключённым с того момента, когда клиент получил денежные средства, а ломбард принял на хранение заложенное имущество, в данном случае авто, а не документы на него. Чувствуете разницу?

Оставляя авто у владельца и довольствуясь ПТС, ломбард рискует не вернуть свои средства, но игра стоит свеч. Ведь на недобросовестные действия идут единицы заёмщиков, а затраты на хранение транспортных средств придётся нести по всем договорам.

И здесь ломбарды изобрели и успешно эксплуатируют простую схему. Они используют аффилированную МФО и выдают займ от её имени.

Экспертное мнение

Начальник управления надзора за рынком микрофинансирования

ГУ Банка РФ по ЦФО, Евгений Сухоцкий, считает, что

Убедитесь в надёжности кредитора

Даже если деньги нужны очень срочно, «ещё вчера», проверьте актуальную информацию по кредитным компаниям и ломбардам на сайте Центрального банка Российской Федерации по этой ссылке: https://www.cbr.ru/. Кроме того, не лишним будет изучить отзывы, рекомендации, рейтинг организации-кредитора.

И помните главное правило: кредитный договор – это не формальность, а самый важный документ, от которого зависит ваше финансовое положение на ближайшие годы. Перед подписанием внимательно просмотрите все пункты.

Если вы всё сделаете правильно и выберете надёжную организацию, основным риском потери вашей собственности будет ваше поведение, если по какой-либо причине вы перестанете соблюдать условия соглашения.

Как получить займ под залог ПТС?

Но! Хотим сразу обратить ваше внимание: кредит под залог ПТС даёт только небольшое число банков и на достаточно жёстких условиях. Большинство же финансовых организаций оформляют автокредиты на покупку авто. В этом случае увидеть «живые» деньги не получится. Те же банковские структуры, которые всё-таки идут навстречу, предъявляют список требований, ничем не отличающихся от условий выдачи обычного кредита, разве что чуть меньшей процентной ставкой.

МФО и МФК предоставляют деньги владельцам авто на достаточно выгодных условиях. Судите и сравнивайте сами.

Что требует банк от заёмщика?

Здесь могут потребовать следующее:

Кроме того, если у вас зарегистрировано ИП, может потребоваться свидетельство о госрегистрации. Если сумма крупная, дополнительно могут быть нужны поручители.

Требования банка к авто

Также обязательно уточняйте, какие ограничения предъявляются к году выпуска и типу авто. Многие организации не принимают в залог ПТС машины старше определённого возраста.

Требования МФК

Требования к заёмщику могут быть различные, но, как правило, чтобы получить займ, нужно предоставить:

На момент получения займа вам должно исполниться 18 лет.

Принимается автомобиль любого возраста, самое главное – чтобы он был на ходу, не находился в кредите или залоге, а вы являлись бы его собственником.

Сколько денег и под какой процент можно получить?

Размер банковского кредита вряд ли превысит 50 % от реальной рыночной стоимости автомобиля, даже в том случае, когда он практически новый. Если говорить о денежном выражении, то размер кредитных финансов под залог ПТС в разных банковских организациях может быть различным: от двадцати тысяч до пяти миллионов рублей.

В некоторых МФК есть шанс получения до 90 % от стоимости автомобиля на рынке. Чувствуете разницу? К примеру, за BMW F10 52Oi (2012 года выпуска), оценённый в 1 200 000 рублей, его владелец может получить в Москве экспресс-кредит в размере 1 020 000 рублей на 2 года.

Банковская ставка находится в границах 27–40 % годовых. К тому же иногда в условия договора включают единовременные скрытые комиссии. Изначально заявленные проценты с учётом всевозможных доплат могут вырасти в разы.

Важные нюансы

Преимущества займа под залог ПТС

Плюсы такого вида займа очевидны.

Недостатки кредитов под залог ПТС

Если вы имеете дело с добросовестной кредитной организацией, то, пожалуй, главным минусом займа под залог ПТС в сравнении с кредитом под залог самого автомобиля может быть более скромная сумма.

В чем опасность? Часто так бывает, что, когда срочно нужны средства на реализацию задуманного, мы забываем об осторожности.

Поскольку услуга займа под ПТС крайне востребована, есть реальная опасность нарваться на аферистов. Поэтому при выборе кредитора нужно просто соблюдать правила безопасности:

Не допускайте опозданий и просрочек. Несвоевременный платёж может быть чреват дополнительными расходами и утратой авто.

Как правильно оформить деньги в долг под залог недвижимости

Чаще всего рассматриваются ситуации, когда займы предлагают банки и приходится изучать предложения и тонкости. Но случаи, когда обычный человек одалживает деньги тоже возникают довольно часто. И тут даже сложнее, чем с банковскими организациями. В банках работают юристы, которые знакомы со всеми законодательными нормами, а в повседневной жизни люди редко в курсе юридических нюансов. В связи с этим часто получается, что человек не может получить возврат долга и теряет деньги.

Чтобы не попасть впросак, надо для начала разобраться, как правильно оформлять заем. Существует несколько видов юридического оформления долга.

Расписка

Этот вариант подходит, если вы одалживаете небольшую сумму друзьям или родственникам. Он является самым простым и требуется только, чтобы должник сам написал текст расписки.

В ней указывается ФИО заемщика и кредитора, а также прописывается сумма займа и срок, в который она будет погашена. Если долг будет возвращаться частями, то возможно описать график платежей. Следует не забыть написать место и дату рождения должника. Это пригодится, если деньги не будут возвращены и потребуется обращаться в суд, а затем получать исполнительный лист. Во последнем в обязательном порядке указывается место рождения ответчика. Без этой информации получить исполнительный лист не получится. Также необходимо обозначить данные паспорта и адрес человека, который дает одалживает деньги.

Размер займа записывается цифрами и прописью. В конце текста расписки ставится дата подписания, подпись и ее расшифровка в виде полного ФИО либо инициалов и фамилии.

Необходимость паспортных данных и адреса временной или постоянной регистрации заключается в том, что бывают случаи, когда расписка выдается в печатном варианте, а подпись стоит такая, что нет возможности установить ее принадлежность конкретному лицу. Порой бывает бессильна даже графологическая экспертиза. В такой ситуации документ не сможет быть принят судом в качестве доказательного факта.

Но многие воспринимают расписку просто, как бумажку, которая ничего не значит. На самом деле это не так. Расписка — это важный документ. Для придания большей юридической значимости имеет смысл заверить ее нотариуса. Стоит эта процедура недорого и позволит защитить интересы заимодавца от недобросовестного должника. Но стоит заметить, что согласно судебной практике вернуть деньги на основании одной расписки достаточно сложно. Зачастую ее рассматриваю только, как документ, который подтверждает передачу денег. Поэтому к ее тексту надо подходить крайне ответственно и прописывать все вышеуказанные пункты.

Нотариусы рекомендуют использовать расписку только в том случае, когда сумма долга сравнительно небольшая.

Указывать в расписке сумму неустоек или условия погашения нельзя. Эти пункты прописываются в залоговом договоре.

Специалисты советуют осуществлять передачу денег не в наличной форме, а путем банковского перевода. Справка о совершении операции может служить доказательством в суде.

Договор займа

Второй документ, который обеспечивает возврат денег по долгу, — это договор займа. В нем тоже, как и в расписке, указывают ФИО, данные паспорта и адреса регистраций по месту жительства сторон. Сумма и срок договора обязательно записываются цифрами и расшифровываются прописью. Прописываются условия полного и частичного досрочного погашения, а также размер процентной ставки по займу. В пункте про проценты рекомендуется указать условия возможного снижения ставки при условии возврата денег раньше установленного срока.

Специалисты по займовым договорам рекомендует указать и орган судебной власти, в который будет обращаться кредитор в случае необходимости.

Одним из необходимых пунктов — это способ погашения займа. Осуществлять погашения можно, как наличные средствами, так и переводом на карту или расчетный счет. Если расчет будет безналичным, то указываются реквизиты для совершения операций.

В документе надо фиксировать и факт передачи денежных средств, когда это происходит в наличной форме.

В договоре займа должен быть раздел про штрафные санкции. Необходимо указать, какие пени будет обязан выплачивать должник при нарушении сроков.

Чтобы договор имел юридическую силу, его надо подписывать в соответствующей форме. Если сумма займа превышает 10 тысяч рублей, то допускается только письменная форма.

Внимание! Когда в договоре прописана процентная ставка, то кредитору придется заплатить 13% подоходного налога.

При подписании документа могут присутствовать два свидетеля, которые подтверждают совершение сделки.

Также рекомендуется нотариальное заверение. Присутствие нотариуса при сделке гарантирует, что стороны договора совершали свои действия добровольно и в дееспособном состоянии. Соответственно, в будущем заемщик уже не сможет сослаться на то, что его вынудили на получение долга или, он не понимал, что делает.

К тому же нотариальная форма заключения отношений позволяет совершить взыскание денежных средств без привлечения органов судебной власти. В случае, если займодатель не получит деньги в указанный срок, он может обратиться к нотариусу за исполнительной надписью. После проставления соответствующей отметки можно обращаться сразу же к судебным приставам.

Залоговый договор

Договор займа может быть подкреплен наличием залога, которое будет гарантировать кредитору получение выданных средств в любом случае. Залоговое имущество зависит от суммы займа. Им может выступать гараж, автомобиль, дачный дом или квартира. Но стоит заметить, что стоимость залогового имущества не обязана соответствовать сумме выданного займа. Но она не может быть меньше долга. То есть, она должна покрывать сумму денежных средств, полученных в долг.

Необходимость залога обусловлена тем, что многие люди набирают различное количество кредитов и потом их не возвращают. А чтобы вернуть свои деньги, заимодавцу придется потратить много времени на суд. Если должник не имеет стабильного дохода, то выплата долга может растянуться на длительный промежуток времени.

Важно! Наличие залога значительно защищает кредитора от невозврата денег.

В качестве обеспечения займа можно использовать, как движимое имущество, так и недвижимость. Специалисты рекомендуют использовать именно недвижимость, потому что движимое недобросовестный заемщик может спрятать.

Согласно законодательству, договор залога не требует нотариального заверения. Но если объектом залога выступает недвижимость, его регистрация в органах Росреестра обязательна. Факт передачи денег оформляется в виде расписки. Если возврат проходит в наличной форме, также необходимо ее составление.

Проценты по долгу

Чаще всего одалживание денег между друзьями или близкими родственниками не предусматривает выплату процентов. Но такой вариант займа тоже возможен и этот вопрос регулируется нормами Гражданского кодекса РФ. Размер процентной ставки, согласно законодательству, устанавливается по решению сторон и прописывается в обеспечивающем документе.

Если размер процентов не указан, то кредитор имеет право получить сумму, которая рассчитывается по ставке рефинансирования на момент полного погашения долга или его части. Расчет осуществляется с учетом места проживания кредитора или адреса нахождения, если заимодавцем является юридическое лицо.

Также рекомендуется на момент оформления документов обсудить вопрос снижения процентов на случай досрочного возврата денег.

Устанавливать неоправданно завышенную ставку по процентам тоже не стоит, потому что в таком случае договор легко может быть признан недействительным из-за кабальных условий.

Деньги в долг под залог недвижимости

Обеспечение займа залогом недвижимого имущества имеет место, когда сумма кредита превышает один миллион рублей. В этой ситуации стороны подписывают договор в 3 экземплярах. Далее необходимо подписать соглашение о залоге. После регистрации в Росреестре на имущество накладывается обременение, и заемщик без согласия займодателя не сможет им распоряжаться.

Справка! Если долг не будет выплачен, то недвижимость выставляется на торги, а деньги от продажи возвращаются кредитору в счет погашения долга.

Перед выходом на сделку, необходимо проверить оценочную стоимость недвижимого имущества, его ликвидность и наличие проживающих в нем третьих лиц. Например, если в квартире или в доме проживают дети до 18 лет, данная недвижимость не может использоваться в качестве объекта залога.

Что делать, если долг не возвращают?

Если срок расписки либо договора займа истек, а кредитор не получил обратно денежные средства в полном объеме, он вправе обратиться в судебную инстанцию. Это можно сделать на следующий день после истечения срока. При этом уведомлять заемщика о своих действиях нет необходимости.

Согласно Гражданскому кодексу РФ, денежные средства, полученные до востребования (без указания срока погашения в договоре), должны быть переданы заимодавцу в течение тридцати дней с даты первого требования. Такое требования оформляется в виде заказного письма и в будущем служит доказательством при судебных разбирательствах.

В случае нарушения заемщиком сроков выплат, кредитор также может обратиться с иском в суд. Перед обращением возможно подача претензии должнику, но этот момент не является обязательным с точки зрения закона.

В ситуации, когда был подписан залоговый договор, а заемщик допускает наступление просрочек более трех раз за год, заимодавец тоже может подать исковое заявление в суд за взысканием долга за счет объекта залога.

Если оценочная стоимость залогового имущества превышает сумму долга, то кредитор обязан вернуть оставшуюся сумму заемщику. Если объект залога не будет продан, заимодавец может оставить его себе, при этом вернуть второй стороне 25% стоимости.

Перед обращением к нотариусу за исполнительной надписью кредитор должен уведомить заемщика о своем намерении. Это совершается путем отправления заказного письма. Далее следует подождать четырнадцать дней и, если в течение этого срока займодатель не получил свои деньги, он вправе обратиться к любому нотариусу.

При обращении нотариус не только осуществит исполнительную надпись, но и проверит документы, подтвердив их правомерность. Данная нотариальная услуга платная. Сбор составляет 1⁄2 процента от суммы задолженности.

Внимание! Наличие исполнительной надписи освобождает должника от уплаты штрафов за нарушение сроков по договору.

Выводы

Прежде, чем давать деньги в долг, необходимо подобрать подходящий документ для защиты своих прав, как заимодавца. Если сумма небольшая, то можно ограничиться распиской. Во всех остальных случаях следует составлять договор. Это может быть договор займа. В нем необходимо указать данные каждой из сторон. Это ФИО, адреса регистрации, паспортные данные и место рождения. Также необходимо согласовать сумму долга и сроки его погашения. Если имеет место быть процентная ставка, то в договоре указывается и она. Еще можно прописать условия ее снижения при досрочных возвратах долга.

Договор обязательно оформляется в письменной форме, а при значительных суммах — заверяется у нотариуса. Совершение сделки у нотариуса защищает обе стороны от беспочвенных претензий в дальнейшем.

Важно! Факт передачи денег фиксируется с помощью расписки.

После проставления подписи на каждом из документов следует написать полную расшифровку ФИО.

Если сумма залога превышает один миллион, то надо составлять займовый договор. После подписания документы подаются в Росреестр на регистрацию и на объект залога накладывается обременение. Соответственно, до даты полного погашения заемщик не может продавать или дарить имущество без согласия кредитора.

Если должник недобросовестно выполняет условия сделки и допускает просрочки, займодатель вправе обратиться к нотариусу за исполнительной надписью. После проставления соответствующей отметки можно обращаться к судебным приставам, минуя судебную инстанцию.

Что касается залогового договора, то при нарушении сроков кредитор может обратиться с исковым заявлением в суд. По решению суда имущество будет выставлено на торги, а полученные средства будут переданы займодателю в счет погашения долга.

По рекомендации многих нотариусов любой долг следует оформлять в виде договора и желательно заверять нотариально. Расписка тоже имеет юридическую силу, но вернуть свои деньги, имея только ее на руках, будет достаточно сложно.