Транспортный налог: сообщить в налоговый орган о неучтенном автомобиле необходимо даже в случае его продажи

| VitalikRadko / Depositphotos.com |

Узнайте об ответственности за неправомерное несообщение (несвоевременное сообщение) сведений налоговому органу (п. 3 ст. 129.1 НК РФ) в «Энциклопедии решений» интернет-версии системы ГАРАНТ. Получить полный доступ на 3 дня бесплатно!

В силу требований Налогового кодекса налогоплательщики – физические лица обязаны сообщать в налоговый орган о наличии у них «неучтенных» транспортных средств. Это необходимо сделать в том случае, если налогоплательщик не получал налоговые уведомления и не уплачивал налоги в отношении своего транспорта за период владения им. Сообщение (с приложением копий документов, подтверждающих регистрацию ТС) подается в налоговый орган один раз до 31 декабря года, следующего за истекшим налоговым периодом (Письмо УФНС России по г. Москве от 24 марта 2021 г. № 23-22/041552@).

Разъяснено, что сообщить об автомобиле, в случае неполучения уведомления на уплату транспортного налога, гражданин обязан даже в том случае, если указанный объект был приобретен и продан в одном налоговом периоде, т.е. в течение одного года.

Я не я, машина не моя. Что делать, если налоговая приписала чужое имущество и требует за него налог?

Условия уплаты налога простые. Не являешься собственником имущества — ничего не платишь. Однако некоторые получают уведомления о начислении налога за машину, квартиру, землю, которыми никогда не владели. Типичный пример: «Я недавно зарегистрировалась в личном кабинете налоговой и обнаружила, что у меня долг по транспортному налогу 75 000 рублей. Стала разбираться и выяснила, что налог оформлен на самосвал, поставленный на учёт в Санкт-Петербурге, где я никогда не бывала». Предлагаем разобраться в вопросе и выяснить, как избавиться от налога, который начислен за чужое имущество.

Не пренебрегайте личным кабинетом налоговой

В истории, описанной выше, женщине повезло — она увидела долг по налогу в личном кабинете, и у неё есть время разобраться в проблеме до того, как дело передали в суд. Взаимодействовать придётся только с ГИБДД и ФНС.

Когда налогоплательщик не зарегистрирован в личном кабинете, налоговая ему шлёт бумажные квитанции по месту регистрации. Если в системе ФНС указан неверный адрес (а это бывает часто), то о налоге вы узнаете от судебных приставов или банка, где хранятся ваши деньги.

Схема следующая. ФНС подаёт на налогоплательщика в суд. Суд выносит судебный приказ (это значит, что ваше участие в процессе не требуется). Судебный приказ уходит приставам. Приставы накладывают арест на имущество и запрещают выезд из страны. Чаще всего дело оборачивается внезапным списанием денег со счёта.

То есть вы можете и не знать, что вокруг вас кипят судебные страсти, ведь все уведомления будут приходить на тот адрес, что есть у налоговой.

Чтобы решить проблему, придётся обращаться в суд для отмены судебного приказа, к приставам для возврата денег, в банк для контроля возврата денег, в ФНС, чтобы избавиться от объекта налогообложения, и в ГИБДД, чтобы убедиться, что транспорт за вами действительно не числится.

Где найти имущество, за которое начисляется налог?

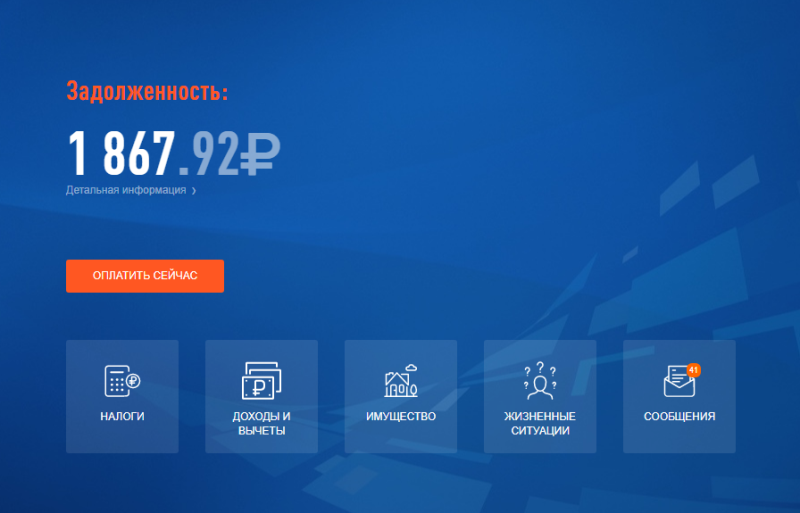

Если у вас есть задолженность перед налоговой, то, входя в личный кабинет, вы её сразу увидите.

Вот так видит главный экран личного кабинета налоговой, если есть задолженность.

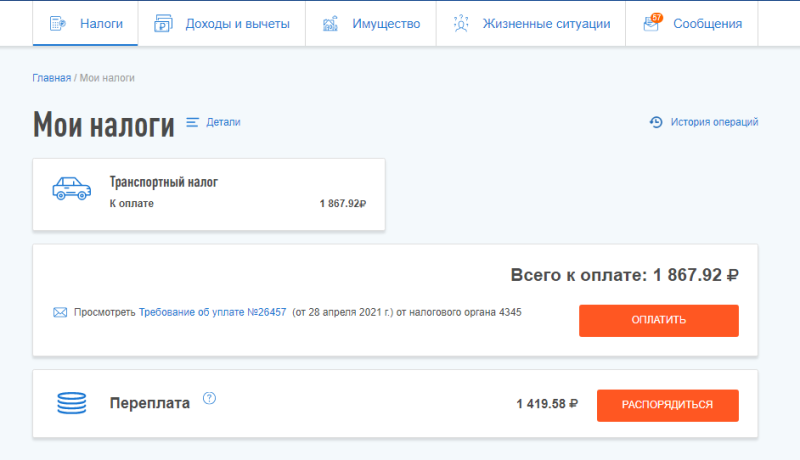

Если вы видите долг и не понимаете, откуда он, то зайдите во вкладку «Налоги». Здесь уже виден тип налога. В нашем примере — транспортный налог.

Здесь же можно раскрыть детали и посмотреть, сколько составляет сам налог, сколько — пени и каким отделением ФНС сделано начисление.

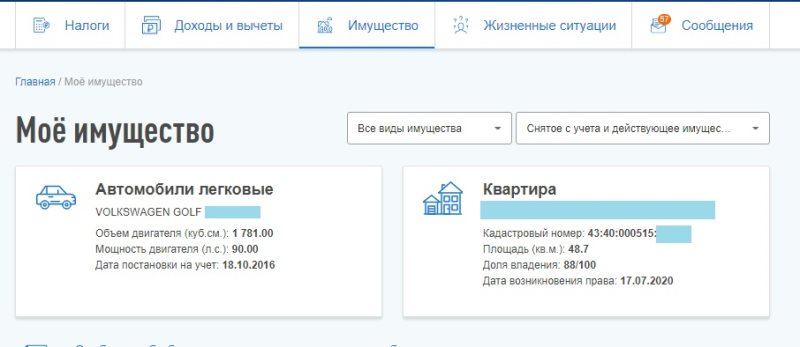

Если ситуация не прояснилась, и вы до сих пор не понимаете, за какое имущество начислили налог, идите во вкладку «Имущество», чтобы посмотреть полные данные.

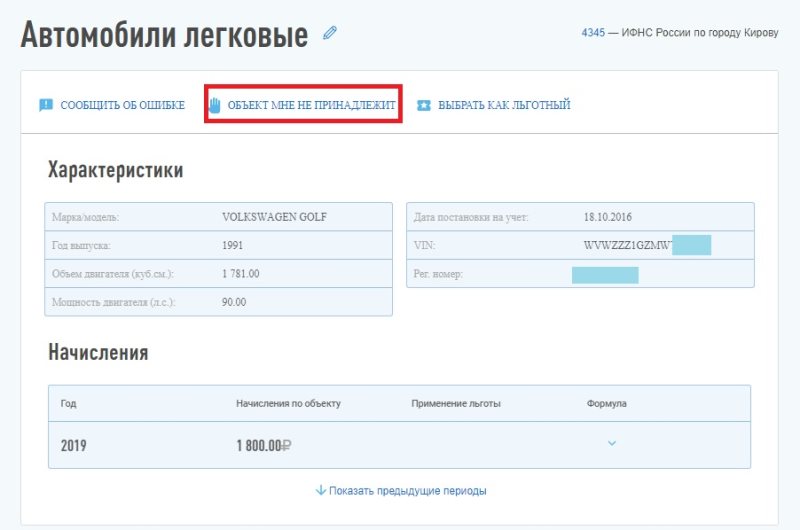

Если щёлкнуть по карточке объекта, то откроются полные сведения об имуществе. Для автомобиля — марка, год выпуска, дата постановки на учёт, VIN, регистрационный номер. По этим данным можно вспомнить, был у вас такой автомобиль или нет.

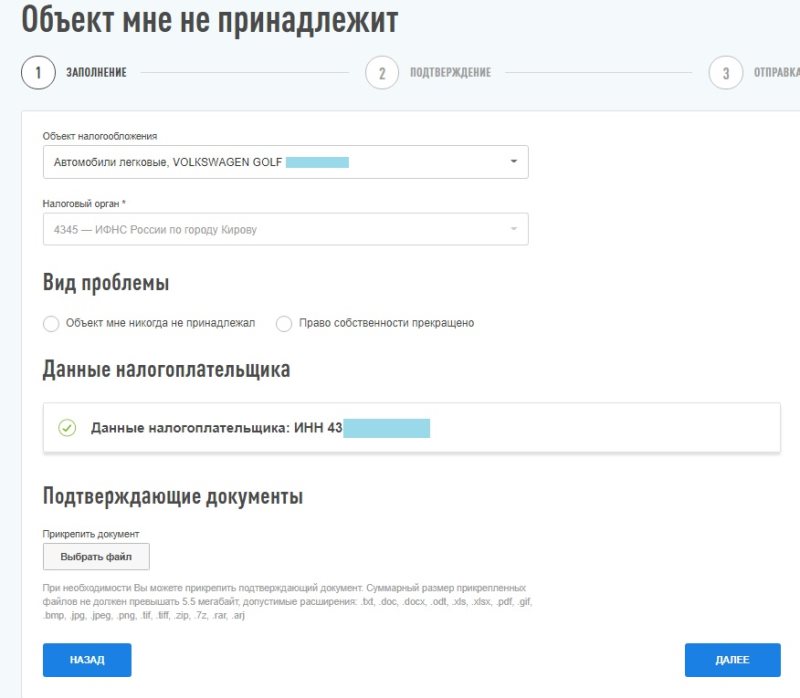

Если вы уверены, что никогда не ставили на учёт указанное транспортное средство, то сообщите об этом в налоговую, нажав кнопку «Объект мне не принадлежит».

Избавиться от чужого имущества

Форма обращения простая — надо только указать вид проблемы и подтвердить сформированное заявление.

Можно приложить документы, подтверждающие, что у вас нет в наличии имущества. Для квартир — выписку из ЕГРН. Для автомобилей — справку из ГИБДД о наличии зарегистрированных транспортных средств.

Но справки прикладывать не обязательно, потому что налоговая может самостоятельно проверить данные об имуществе из систем учёта.

Заявление рассматривается 30 дней. Отчёт с результатами проверки будет выслан в почту личного кабинета.

Дальнейшие действия зависят от ответа.

Налоговая согласилась, что имущество числится за другим человеком

Начисление налога должно прекратиться, а всё, что уплачено вами по ошибке, будет возвращено как переплата по налогу.

Те, кто сталкивался с проблемой налога на чужое имущество, отмечают, что после заявления ФНС перестаёт делать начисления, но объект налогообложения продолжает отображаться в личном кабинете. Чтобы от него избавиться, надо писать заявление на корректировку личных данных.

Налоговая не согласилась, что имущество числится за другим человеком

Придётся делать собственное расследование и выяснять, не ошиблась ли налоговая и, если не ошиблась, то как чужой автомобиль попал к вам и как от него избавиться. Этим занимается ГИБДД.

Почему в личный кабинет приходят налоги за чужое имущество?

Причин много, и вам о них, вероятно, не скажут. По неофициальным данным, чужое имущество попадает к добросовестным налогоплательщикам по нескольким причинам:

Что не надо делать, если обнаружили чужое имущество?

Не надо паниковать. Судя по сообщениям в социальных сетях, проблема возникает часто и решается за пару месяцев.

Не надо думать, что проблема рассосётся, а налоговая одумается, извинится и самостоятельно удалит имущество из вашего личного кабинета. Надо всё делать самостоятельно и быстро, пока дело не ушло к приставам. В противном случае придётся в каждой инстанции доказывать, что деньги списаны по ошибке и выяснять, где они сейчас и как их получить обратно. Каждая инстанция при этом будет уверять, что у них денег нет, и посылать в следующий кабинет.

Не надо усложнять себе жизнь. Если начислен налог на имущество, которого у вас нет, то начинать надо с ФНС, а потом уже идти в ГИБДД, Росреестр и другие службы. Иногда можно прочитать советы в духе «подайте заявление на угон, если вам начислили налог на чужую машину». Не делайте так. Вспомните, что у вас нет машины.

Что делать, если пришел налог за автомобиль, который уже не ваш?

Транспортный налог ФНС рассчитывает исходя из данных, которые поступают из Госавтоинспекции. Но случается, что базы содержат неточную информацию. Это происходит по разным причинам: информация может еще не поступить в налоговые органы, или допущена техническая ошибка, или просто соответствующие данные не входят в единую систему рассылки, но могут быть учтены в индивидуальном порядке.

Наиболее распространенная ситуация: налог насчитали на проданный автомобиль. Транспортный налог начисляется за то количество месяцев в году, в течение которых гражданин имел автомобиль в собственности. При этом месяц учитывается в расчетах, если автомобиль был зарегистрирован до 15-го числа или снят с учета после 15-го числа соответствующего месяца. Это означает, например, что если автомобиль был поставлен на учет 20 января, а снят с учета в связи с продажей 5 июля того же года, то налог уплачивается за 5 месяцев.

При продаже автомобиля прекращение регистрации продавца обычно происходит одновременно с регистрацией автомобиля за новым владельцем. В то же время, если в течение 10 дней после заключения договора купли-продажи автомобиля покупатель не зарегистрировал автомобиль на себя, продавец может самостоятельно обратиться в Госавтоинспекцию с заявлением о прекращении регистрации автомобиля, приложив к нему договор купли-продажи автомобиля и акт приемки-передачи.

Поэтому если выясняется, что транспортный налог на проданный автомобиль продолжает начисляться, следует выяснить в Госавтоинспекции, была ли прекращена его регистрация на имя прежнего собственника и, если нет, подать соответствующее заявление, после чего предоставить подтверждение этого в налоговый орган.

Следует отметить, что обязанность платить транспортный налог (а также платить штрафы за нарушения правил дорожного движения и нести ответственность за вред, причиненный при использовании автомобиля) не прекращается при так называемой «продаже по доверенности», то есть при передаче прав владения и распоряжения автомобилем третьему лицу по доверенности, без заключения договора купли-продажи. Освободиться от уплаты транспортного налога в этом случае можно, только если такая доверенность была выдана до июля 2002 года.

Вторая ситуация: автомобиль угнали. Если автомобиль похищен и находится в розыске, собственник также не должен платить транспортный налог. Подтвердить этот факт можно двумя способами:

Как сообщить налоговым органам об ошибке?

Это можно сделать лично во время визита в налоговую инспекцию по месту прописки или через личный кабинет налогоплательщика на сайте www.nalog.ru. При этом вход в личный кабинет на сайте возможен либо по логину и паролю, ранее полученному лично в налоговой инспекции, либо с помощью подтвержденной учетной записи портала госуслуг (www.gosuslugi.ru).

В личном кабинете налогоплательщика содержится информация обо всех объектах, на которые начисляется транспортный налог и налог на имущество. Если какие-то данные не соответствуют действительности, на сайте можно заполнить заявление о внесении в них изменений и отправить его в налоговый орган. Такое заявление заверяется неквалифицированной электронной подписью, оформить которую можно там же на сайте.

Отдельно следует отметить, что недавно в Налоговый кодекс было введено положение о том, что граждане обязаны сообщать в налоговый орган о наличии у них транспортных средств или объектов недвижимого имущества, если таковые не отражены в налоговом уведомлении за соответствующий период. Такое сообщение должно быть направлено не позднее 31 декабря года, следующего за соответствующим налоговым периодом (то есть, например, в отношении 2016 года – до 31 декабря 2017 года). Неисполнение этой обязанности может повлечь за собой штраф в размере 20% от суммы налога в отношении объекта, о котором не было сообщения.

Стоит ли оплачивать ошибочно начисленный налог?

Если налоговая инспекция уже рассчитала налог на основании неправильной информации, следует как можно быстрее подать уточненные данные, чтобы налог был скорректирован.

При этом можно выбрать один из следующих вариантов поведения:

Не платить налог до момента получения нового налогового уведомления. Это может быть наилучшим вариантом, если проданный или угнанный автомобиль был единственным, и скорректированный расчет будет содержать нулевую или очень маленькую сумму.

Обращаем внимание, что если налоговое уведомление не оплачено вовремя, то налоговый орган может:

Заплатить часть налога, которая не оспаривается (например, если в собственности имеется несколько автомобилей или если автомобиль находился в собственности лишь часть года). Таким образом можно уменьшить возможные пени, а также уменьшить риск предъявления требований через суд и наложения дополнительных ограничений.

Заплатить полностью налог, указанный в налоговом уведомлении. Это позволит избежать рисков начисления пеней, штрафов и наложения ограничений. В этом случае после перерасчета налога у гражданина возникнет переплата, которую впоследствии по заявлению можно будет вернуть (что, однако, займет достаточно много времени) или зачесть против будущих требований по уплате транспортного налога (к сожалению, зачесть транспортный налог против других налогов, например, налога на имущество, невозможно).

Выбор варианта зависит от конкретной ситуации: когда человек узнал о задолженности (до наступления срока уплаты или по прошествии какого-то времени после его истечения), размера задолженности (меньше или больше 10 000 рублей), наличия подтверждающих документов и возможности предоставить их в налоговый орган (не нужно ли ехать в другой регион по месту прописки, есть ли доступ к личному кабинету налогоплательщика) и тому подобное. Если налоговое уведомление получено своевременно и до наступления срока оплаты остается время, то вполне можно успеть подать в налоговые органы скорректированную информацию без риска начисления штрафов и пеней. В других случаях может быть необходимо временно переплатить налог для того, чтобы избежать неблагоприятных последствий.

В любом случае рекомендую периодически проверять перечень объектов налогообложения в личном кабинете налогоплательщика. Это позволит своевременно вносить корректировки и решать возникающие вопросы, не нарушая сроков оплаты налогов, установленных законом.

Автомобиль угнали, но с меня требуют платить за него налог

Год назад у меня из двора угнали машину. Она была застрахована, компенсацию я получил — но вопрос не в этом.

После угона я позвонил в ГИБДД, чтобы узнать, нужно ли снимать машину с регистрации, чтобы не платить налоги, ведь она мне больше не принадлежит. Там мне ответили: «Снимать с регистрации не нужно, машина же в розыске». Из этого я сделал вывод, что информация автоматически поступает в налоговую.

Но не тут-то было. Зайдя в личный кабинет в феврале этого года, я обнаружил, что автомобиль по-прежнему зарегистрирован на мое имя. Я написал в ФНС заявление с просьбой убрать его из списка моего имущества, на что пришел ответ: «В связи с проводимой модернизацией программного обеспечения обращение будет обработано по его завершении. После получения из ГИБДД ответа на запрос будут внесены необходимые изменения, которые можно будет увидеть в личном кабинете».

Хорошо, я решил подождать некоторое время. Но никаких изменений так и не произошло. Получив налоговую платежку за год, я увидел, что налог за угнанный автомобиль начислен полностью.

Уже после этого я решил снова обратиться в ФНС. На сей раз приложил сканы всех документов об открытии уголовного дела, об изъятии документов на автомобиль в качестве вещдоков, о приостановлении расследования. Ответ был такой: «Проводятся плановые технические работы, ответ будет дан по их завершении. Изменения будут видны в личном кабинете».

Тогда я позвонил в ГИБДД, где мне сообщили, цитирую: «Сейчас законодательство такое, что угнанный автомобиль нельзя снять с регистрации, а значит, и налог необходимо будет платить». Такой ответ поверг меня в шок.

Уважаемый Т—Ж, проясните, пожалуйста, ситуацию.

Ранее по угнанной машине действительно могли начислить налог — в случае, если розыск прекратили, но машину так и не нашли.

Но в апреле 2019 года в налоговый кодекс внесли изменения: теперь налог не начисляется не только на машины, находящиеся в розыске, но и на не найденные правоохранительными органами, которые больше не разыскивают. И снять автомобиль с учета вы можете в любой момент.

Что такое транспортный налог и кто его платит

Транспортный налог обязаны платить все владельцы автомобилей, лодок и даже воздушных судов. Налог начисляется раз в год. Сведения налоговой службе для начисления этого налога предоставляет ГИБДД.

Работает это так: вы покупаете машину, ставите ее на учет, через некоторое время информация из баз данных ГИБДД без участия владельца передается в базу данных ФНС. После этого происходит расчет налога — и в следующем году вам приходит квитанция.

Когда вы продаете машину, новый владелец ставит ее на учет в ГИБДД, и оттуда информацию направляют в ФНС. Если новый владелец машину на учет не поставит, налог будут начислять предыдущему.

Иногда информация о смене собственника приходит в ФНС с опозданием. В этом случае делается перерасчет.

Раньше налог на угнанные автомобили не начисляли только при розыске

По угнанным автомобилям налог не начисляли и до изменений — но только до тех пор, пока автомобиль находился в розыске. Как только прекращался розыск, ГИБДД передавала информацию об этом в налоговую службу, и налог снова начинали начислять. Это было законно.

Но прекращение розыска не всегда значит, что машину нашли. Предварительное следствие могут приостановить, например, если не установлено обвиняемое лицо. Нет лица, совершившего преступление, — уголовное дело приостанавливают, соответственно, прекращают и розыск угнанного автомобиля.

Случалось, что автомобиль владельцу не возвращали, а налог за него начисляли.

Как стало сейчас

Сотрудники ГИБДД, утверждающие, что вам придется заплатить налог на угнанную машину, ввели вас в заблуждение. Налоговый кодекс освобождает бывшего владельца от такой обязанности, если машину угнали. И ни одно должностное лицо не может изменить или отменить действие НК РФ.

Вам должны перестать начислять налог на угнанный автомобиль с того месяца, когда его угнали. Если машину найдут, налог будут начислять с того месяца, когда вернут ее вам. Например, если автомобиль угнали 15 сентября, то за август налог начислят, а вот за сентябрь уже нет.

Что делать вам, чтобы не платить налог за угнанную машину

В апреле 2019 года ФНС в своем письме разъяснила, как следует поступать в таких случаях. Угнанный автомобиль — это не объект налогообложения. При этом неважно, числится он в угоне или нет. Если автомобиль не вернули владельцу, налог на него начислять нельзя. Так что закон тут точно на вашей стороне.

Раньше владелец был обязан самостоятельно получить справку, подтверждающую факт угона, и подать ее в ФНС. Согласно новому письму ФНС, сейчас владелец может представить эту справку налоговой самостоятельно либо ГИБДД предоставит такую информацию в рамках информационного обмена. Судя по всему, в вашем случае ГИБДД предоставлять сведения не торопится, и вам лучше подстраховаться и сделать это самому. Электронное межведомственное взаимодействие у нас пока налажено слабо — такие запросы часто не доходят до адресата или игнорируются на местах.

Изменения в налоговый кодекс приняты 15 апреля 2019 года, но расчет по-новому будут производить с 1 января 2018 года. Для тех, кому ранее начислили налог по старым правилам, сделают перерасчет.

Сообщите в налоговую инспекцию, что ваш автомобиль угнан и его до сих пор не нашли. Это можно сделать через личный кабинет на сайте nalog.ru. К заявлению приложите справку об угоне.

Почему сотрудники сказали, что нельзя прекратить регистрацию автомобиля

Из-за самого факта угона автомобиль не снимают с учета автоматически. Возможно, в этой части между вами и сотрудником ГИБДД возникло недопонимание.

Но при этом правила регистрации транспортных средств, утвержденные приказом МВД России от 26.06.2018 № 399, не запрещают снимать автомобиль с учета по инициативе хозяина. В пункте 8.1 правил сказано, что по заявлению владельца регистрация транспортного средства прекращается при его утрате или хищении.

Если вы все-таки захотите снять машину с учета, нужно будет еще раз обратиться в ГИБДД. Но уже не позвонить, а посетить ведомство. Вам выдадут бланк заявления о прекращении регистрации. После этого ГИБДД сама передаст сведения в ФНС, и начисление транспортного налога прекратят.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

«. теперь налог начисляется не только на машины, находящиеся в розыске, но и на не найденные правоохранительными органами, которые больше не разыскивают.»

Тут видимо пропустили ключевое слово НЕ:

«. теперь налог *НЕ* начисляется не только на машины, находящиеся в розыске, но и на не найденные правоохранительными органами, которые больше не разыскивают.»

Доброго дня! Угнали авто, не нашли. Налоговая прислала требование подать декларацию по доходам. Это законно? Авто же мною не продано, доход я не получила.

После угона в 2010 г. автомобиля (проданного мной до этого по доверенности) представил в ФНС справку об угоне, и начислять транспортный налог на несколько лет прекратили. Недавно, вновь обнаружив начисления, представил актуальную справку и решил снять авто с учёта.

Но при попытке снятия с учёта в связи с хищением инспектор ГИБДД сообщил, что в базе угнанных автомобиль больше не числится (эта информация объясняет возобновление начислений) и требуется снятие с учёта в связи с утратой. А так как документов на авто у меня не осталось, в оказании госуслуги было отказано по причине того, что не была оплачена госпошлина в размере 800 рублей.

Вопрос: законно ли требование инспектора об уплате госпошлины?

Уплатил таки госпошлину 800₽, благодаря чему получил дубликат ПТС с отметкой о снятии с учета (как ни странно, в связи с хищением))

Узнал, что в апреле 2019 года изменилось законодательство, и теперь на ТС, выбывшие из базы угона (но так и не найденные), не будут возобновлять начисление транспортного налога.

Alexey, Зря Вы это сделали! 800 рублей впустую потратили))) Однако что сделано, то сделано))) Прочтите, то что я написал Алексею из Иваново и поймете почему не следовало этого делать. Принцип правосудия и нашего в том числе, при всей его уродливости, все же заключается в презумпции невиновности. Это значит, что налоговая, а не Вы, должна доказать, что Вы вновь являетесь плательщиком транспортного налога. В таких случаях просто нет необходимости делать ненужных движений. Вы в рамках данного уголовного дела пострадавший. В материалах уголовного дела, заведенного по факту угона транспортного дела, даже должен быть протокол о признании Вас потерпевшим))) Пусть МВД и иже с ними исполняют свои должностные обязанности и ищут принадлежащее Вам имущество и до тех пор пока оно Вам не возвращено, нет никакого смысла предпринимать какие-либо дополнительные действия с Вашей стороны, если, конечно, у Вас есть непреодолимое желание, чтобы Вам его вернули)))