Госпошлина в бухгалтерском и налоговом учёте. Проводки

На какой счет отнести госпошлину бухгалтеру? Казалось бы, ответ прост: в ст. 13 НК РФ госпошлина отнесена к федеральным сборам, что позволяет учитывать ее на 68 счете. Однако некоторые практикующие бухгалтера настаивают на использовании счета 76. В разъяснениях чиновников фигурируют оба счета. В то же время, согласно ст. 120 НК РФ, за некорректное ведение бухгалтерского учета на организацию может быть наложен штраф. Как учитывать госпошлину в БУ и НУ без неприятных последствий, расскажем в публикации.

Вопрос: Как отразить в учете уплату государственной пошлины при обращении в арбитражный суд и ее последующий возврат в связи с отказом от иска?

Посмотреть ответ

Особенности налогового учета госпошлины

В налоговом учете госпошлины бухгалтеру наиболее важно определить момент признания в расходах. Согласно НУ это прочие расходы организации, которые нужно отражать в момент начисления (НК РФ, ст. 264-1-1), однако, каким образом определять конкретную учетную дату, законодатель не поясняет. Очевидно, что на момент признания должны соблюдаться следующие условия:

Дата начисления зависит от конкретной ситуации и вида госпошлины. К примеру, регистрация прав собственности и некоторые другие регистрационные действия (НК РФ, ст. 333.18-1-5.2) невозможны без внесения госпошлины. Вместе с тем юрлицо еще до начала регистрации может от нее отказаться и получить свои деньги назад (НК РФ, ст. 333.40-1-4). Датой включения в расходы будет день приема документов на регистрацию.

Подтверждающими документами будут здесь квитанция (платежное поручение, иной документ, подтверждающий оплату) и расписка регистрирующего органа о приеме документов.

Госпошлина за лицензию отражается в НУ в момент начисления (документ №ЕД-4-3/22400 от 28/12/11 г. ФНС, ст. 272-7-1, 264-1-1 НК РФ). Контекст письма ФНС позволяет считать момент начисления идентичным моменту уплаты госпошлины.

При уплате судебной госпошлины нужно иметь в виду следующее: ст. 272-7-1 НК РФ говорит о дате начисления госпошлины, а ст. 333.18-1-1 однозначно утверждает, что сбор должен быть уплачен до обращения в суд. Поскольку конкретной даты законодательство не содержит, а в учете платеж нужно отражать именно конкретной датой, расходы по НУ признаются в день платежа.

Если в последующем по решению суда госпошлину обязан уплатить ответчик, у истца она отразится как прочий доход, а у ответчика – как прочий расход.

Существует также мнение, что до судебного решения следует отражать только уплату госпошлины и до окончания судебного процесса не отражать ее в расходах. Очевидно, что любой выбранный вариант учета госпошлины должен быть аргументирован ссылками на нормативные документы и отражен в ЛНА.

Пошлина, связанная с приобретением НМА и ОС, учитывается двояко (по тексту письма №03-03-06/1/295 от 8/06/12 г. Минфина и ст. 264-1-1,40 НК РФ):

Бухгалтерский учет госпошлины: проводки

В БУ расходы признаются в том учетном периоде, к которому они имеют отношение, вне зависимости от факта оплаты (ПБУ10/99 п. 18). Практически госпошлина, как правило, учитывается в момент подачи пакета документов в регистрирующий орган, когда она уже оплачена.

Судебные издержки истца (госпошлину) существует возможность начислить в периоде обращения в суд на основании второго экземпляра искового заявления со штампом суда о принятии (инструкция №27 ВАС от 25/03/04 г. п. 3.1).

Госпошлину, связанную с приобретением ОС и НМА, учитывают по факту включения в первоначальную стоимость либо в прочие расходы. Госпошлина, как сбор федерального значения, всегда учитывается на счете 68 с открытием одноименного субсчета. Этот платеж нередко отражают на 76 счете, что является методически неверным. Вместе с тем счет 76 с открытием субсчета в определенных случаях применяют для учета госпошлины.

Проводки по начислению госпошлины:

Лицензирование относится к основному виду деятельности компании. Госпошлина за лицензию чаще всего списывается одной суммой в расходы, вне зависимости от того, срочная лицензия или выдана бессрочно (письмо ЕД-4-3/22400 от 28/12/1 г.1 ФНС, 03-03-06/1/12248 от 12/04/13 г. Минфина). Проводка приведена выше.

Для срочных лицензий существует еще несколько вариантов учета указанной госпошлины. Ранее Минфин высказывал мнение (документ №07-02-06/5 от 12/01/12 г.), что в таких случаях необходимо списывать затраты через расходы будущих периодов, частями:

Некоторые специалисты предлагают считать саму лицензию нематериальным активом на основании ПБУ 14/2007 п. 3. Тогда госпошлину нужно относить на стоимость лицензии

Дт 08 Кт 76 (или 60). Затем лицензия приходуется как НМА по Дт 04, и на нее начисляется амортизация Кт 05. Госпошлина, не относящаяся к основному виду деятельности, издержки по нетипичным для компании контрактам, как и судебные, отражаются в прочих расходах: Дт 91/2 Кт 68/госпошлина.

Следует иметь в виду, что услуги государственных нотариусов всегда учитываются с применением счета 68. Частные нотариальные услуги определяются не госпошлиной, а тарифом. Проводка на тариф формируется при участии счета 76: Дт 20, 91/2 и др. Кт 68 (76).

Счет 76 также используется при учете госпошлины в суд. Истец вначале отражает ее на счете 68 как прочий расход, затем уплачивает в бюджет. Далее по решению суда, если суд им выигран, госпошлина взыскивается с ответчика по судебному решению. У истца проводка будет Дт 76 Кт 91/1 (прочий доход), у ответчика — Дт 91/2 Кт 76 (прочий расход). Ответчик возмещает истцу госпошлину: Дт 51 Кт 76, а у себя отражает эту же операцию обратной проводкой.

Важно! И в доходах, и в расходах здесь госпошлина будет учитываться на дату вступления в силу судебного документа.

Пример. Компания А обратилась в суд с иском против компании Б на сумму 19000 рублей. Согласно ст. 333.19 НК РФ она обязана уплатить пошлину 4%, или 760 руб. В учете компании А отразится:

А выиграла суд, Б возмещает ей госпошлину:

В учете компании Б по итогам судебного решения отразится:

Отметим, что, если суд у компании был с госорганом (например, ИФНС) и он выигран, при возврате госпошлины счет 76 использовать нельзя.

Они отражаются в учете на дату принятия решения госоргана о возврате средств (по тексту ПБУ 9/99 п. 7, ст. 333.40-3 НК РФ).

Уплата госпошлины может осуществляться не только через расчетный счет, но и через расчеты с подотчетными лицами: Дт 20 и др. Кт 71, а полученная из кассы сумма отразится по Дт 71 (Минфин, письмо 03-05-04-03/43 от 01/06/12 г.). При этом требуется подтверждение, что подотчетное лицо действует от имени фирмы и деньги получены им для уплаты госпошлины (доверенность, учредительные документы, РКО на выданные под отчет средства, иные документы).

Госпошлина в 1С 8.3 — проводки, оплата, начисление

Учет госпошлины не урегулирован нормативно-правовой базой. Есть разные позиции учета, противоречивые разъяснения чиновников, спорные случаи. Мы рассмотрим этот вопрос на примере одной из сложных ситуаций — учета госпошлины за регистрацию автомобиля.

А также затронем другой распространенный случай — госпошлина в суд.

Пошаговая инструкция

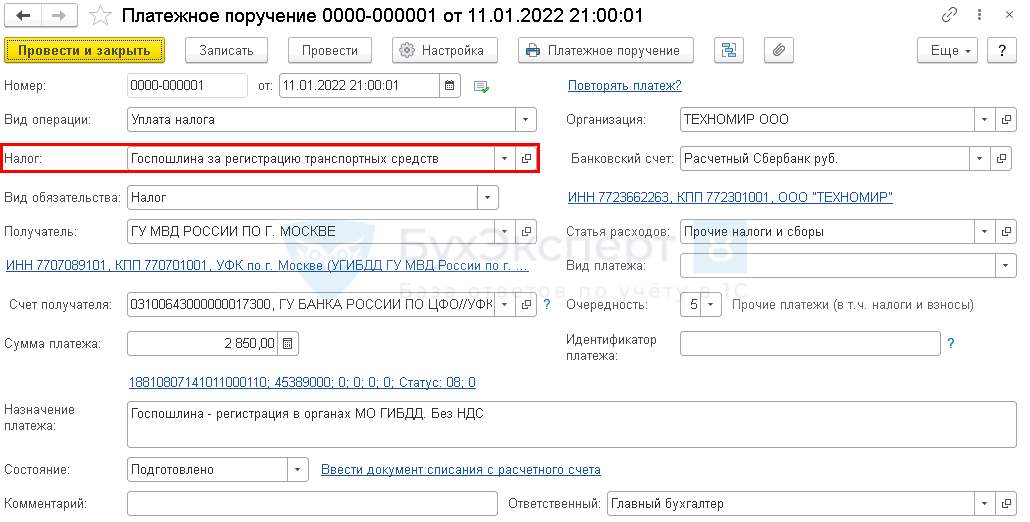

В связи с регистрацией автомобиля в органы ГИБДД уплачена государственная пошлина в размере 2 850 руб. Руководством запланировано эксплуатировать транспортное средство на дорогах общего пользования.

04 апреля бухгалтер подготовил платежное поручение на уплату госпошлины. Уплата госпошлины прошла в этот же день по банковской выписке.

Оплата госпошлины проводки в 1С 8.3

Уплата госпошлины

Получите понятные самоучители 2021 по 1С бесплатно:

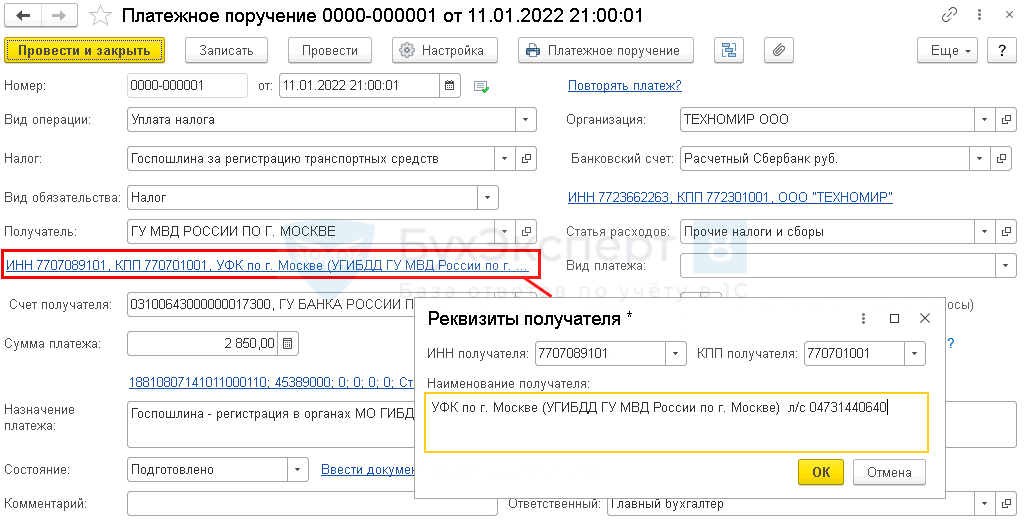

В реквизитах получателя укажите ГИБДД, в котором зарегистрировано авто.

БухЭксперт8 советует перед оплатой госпошлины уточнить реквизиты получателя на официальном сайте Госавтоинспекции.

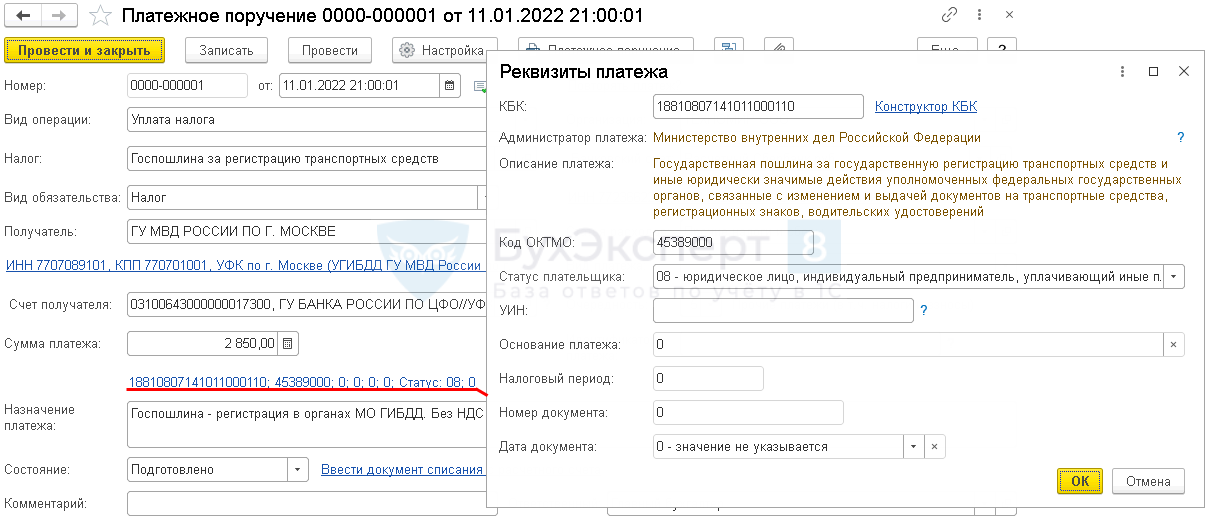

Проконтролируйте по ссылке Реквизиты платежа установленное КБК и прочие данные:

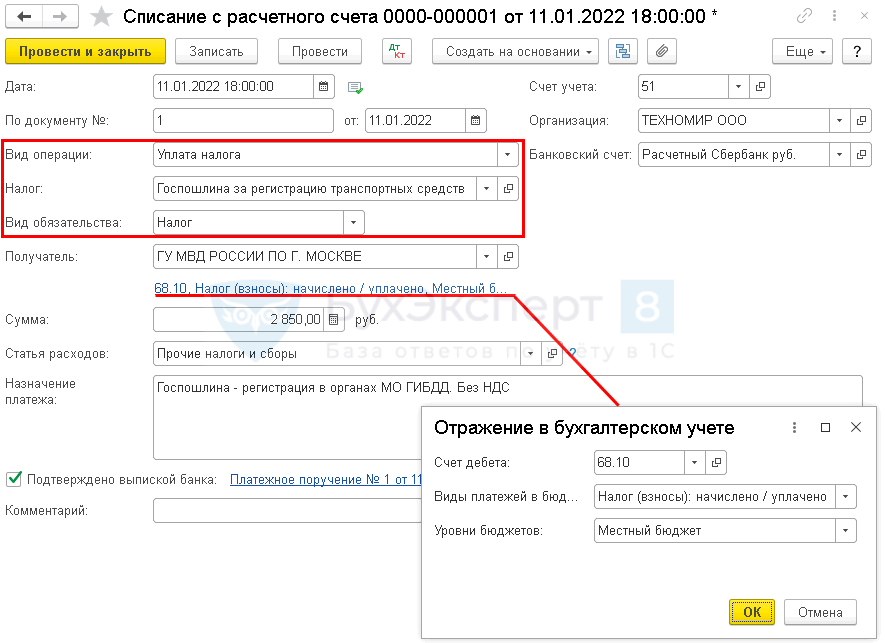

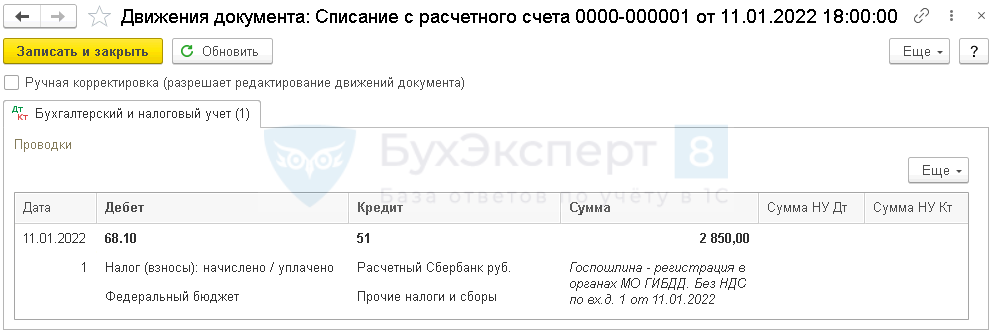

Проводки по уплате госпошлины

Оплата госпошлины проводки в 1С 8.3

Начисление госпошлины проводки в 1С 8.3

Сначала разберемся, на какой счет учета отнести госпошлину в 1С 8.3.

Проводки по госпошлине в бухгалтерском учете

В БУ пошлину, уплаченную за приобретение авто:

Проводки по госпошлине в налоговом учете

В НУ пошлину учитывают:

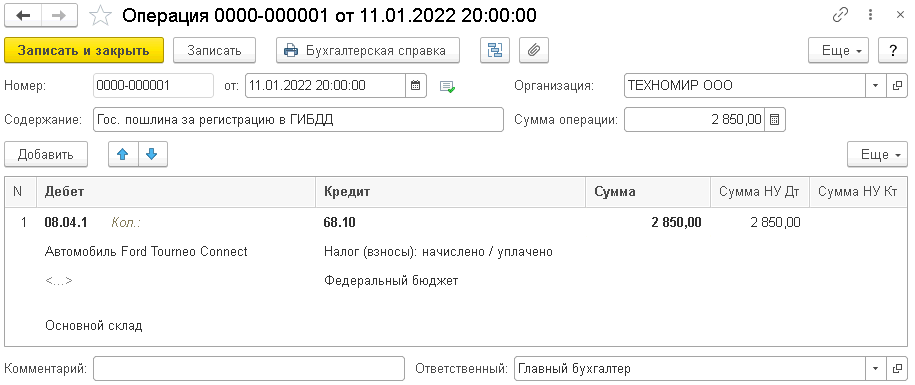

Как провести госпошлину в 1С

Если руководством планируется эксплуатировать транспортное средство на дорогах общего пользования, то зарегистрировать в ГИБДД нужно до постановки на учет в качестве ОС и до начала эксплуатации, т. к. без госрегистрации эксплуатировать авто в этих целях не получится. Поэтому госпошлину в нашем примере будем включать в первоначальную стоимость как в НУ, так и в БУ.

Как провести госпошлину в 1С 8.3 проводки.

Госпошлина в суд — начисление, уплата, проводки в 1С 8.3

В БУ сумма уплаченной государственной пошлины учитывается в составе прочих расходов в периоде, подачи в суд искового заявления (п. 4, 5, 11, 16, 18 ПБУ 10/99, ч. 3 ст. 127 АПК).

В НУ налогоплательщик вправе самостоятельно определить, как учесть такие затраты (п. 4 ст. 252 НК РФ):

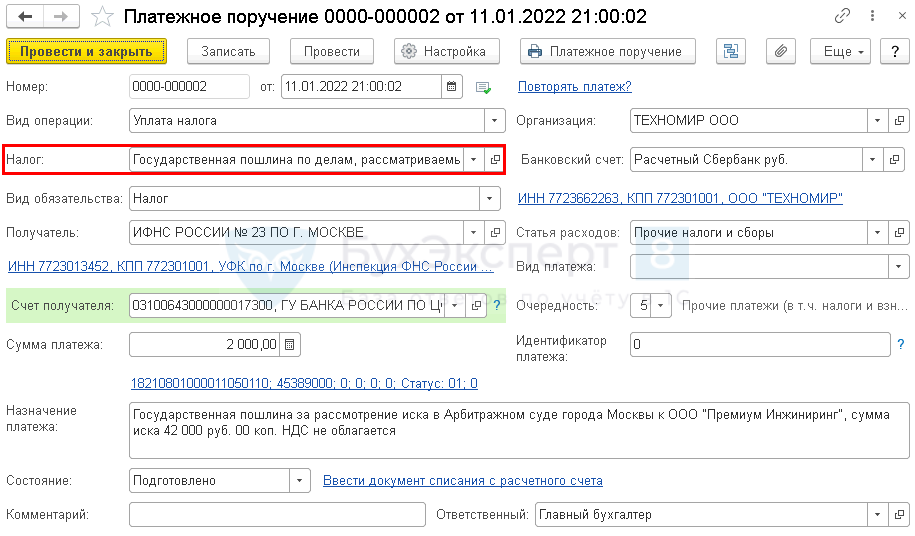

Платежное поручение на уплату госпошлины

Точные реквизиты для уплаты госпошлины в суд узнайте на сайте арбитражного суда, в который подаете иск.

Обратите внимание на заполнение полей:

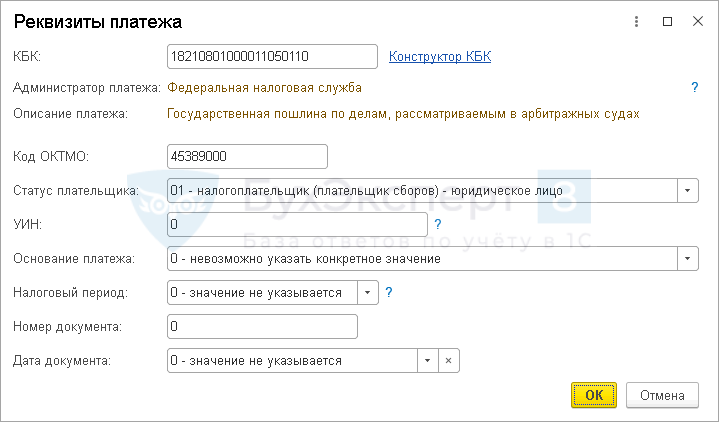

Проконтролируйте по ссылке Реквизиты платежа установленное КБК и прочие данные:

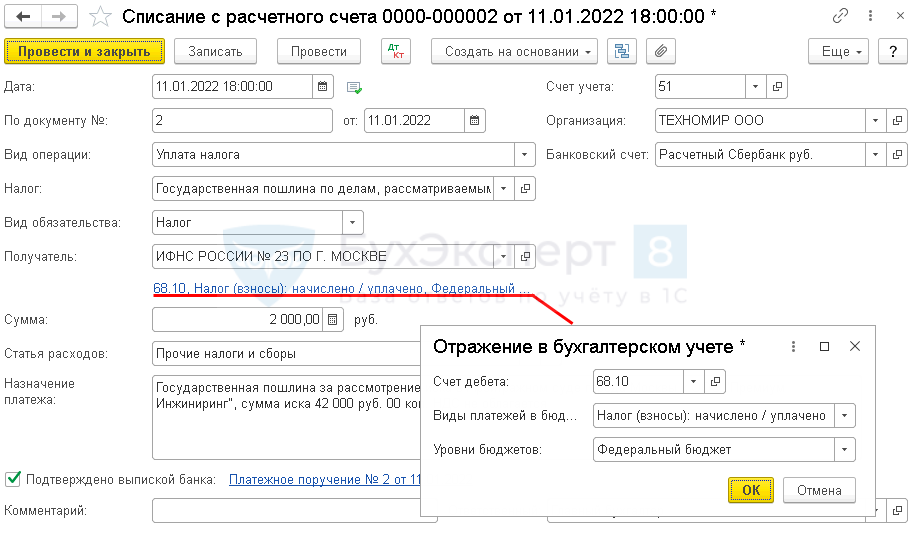

Оплата госпошлины в 1С

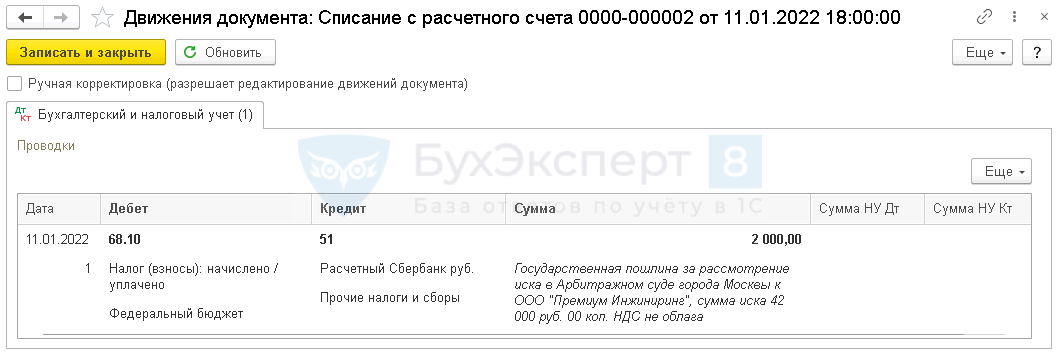

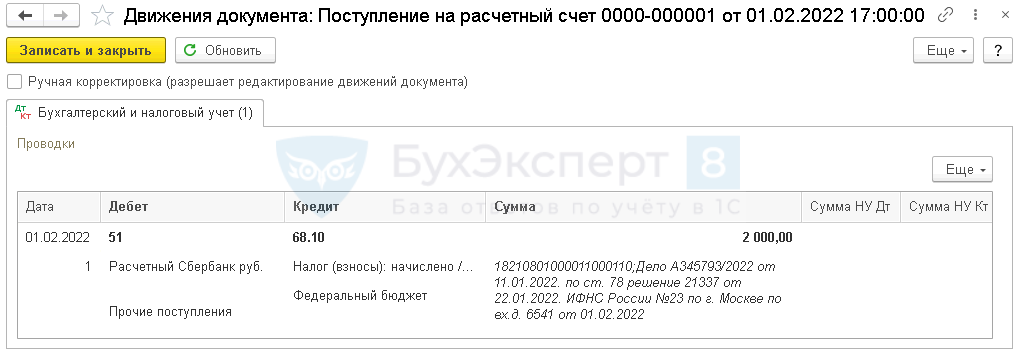

Проводки по уплате госпошлины в суд в 1С 8.3

Документ формирует проводку:

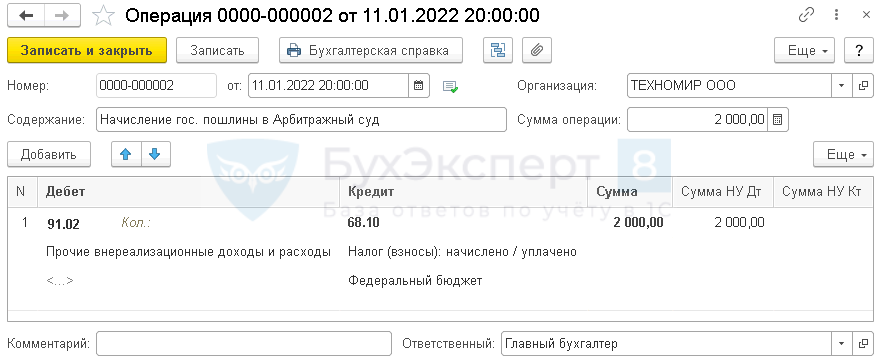

Начисление госпошлины в суд в 1С 8.3

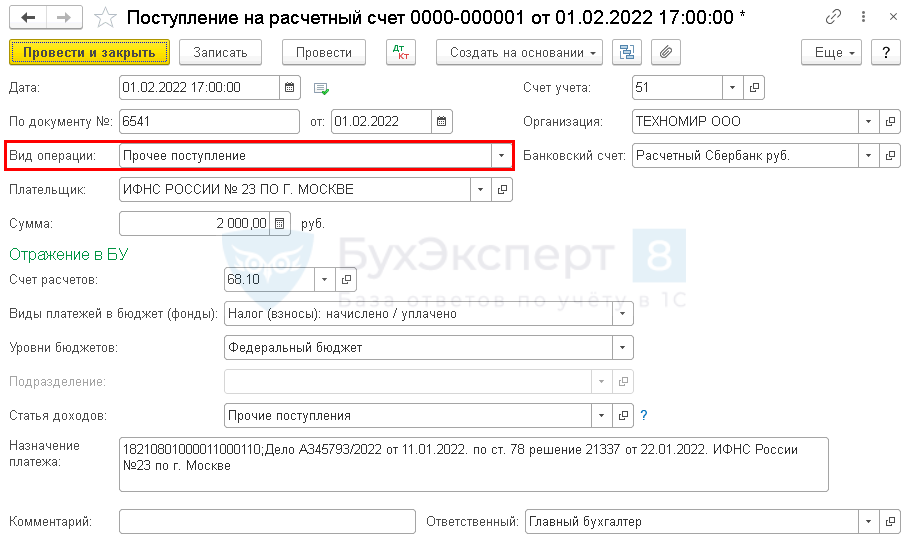

Возврат госпошлины – проводки в 1С 8.3

В некоторых случаях пошлина может быть возвращена вам из бюджета полностью или частично (излишняя уплата, отказ в приеме документов и т. п.).

Если пошлина уже отражена в расходах, то датой принятия решения о возврате (или на момент возврата, если решения не было) отразите эту сумму во внереализационных доходах (ч. 1 ст. 250 НК РФ).

Возврат госпошлины — проводки в 1С 8.3

Документ формирует проводку:

Мы рассмотрели как провести госпошлину в 1с 8.3, проводки, счета учета госпошлины в 1С, проводки по начислению госпошлины, проводки по оплате госпошлины в 1С 8.3.

См. также:

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(5 оценок, среднее: 5,00 из 5)

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Семинар очень полезный, даже проштудировав все рассмотренные на семинаре постановления самостоятельно несколько раз, нашла несколько упущенных нюансов. Очень обстоятельно был рассмотрен бух. учет. Марине Аркадьевне огромное спасибо и от бух. учета и от меня, т.к. в последние несколько лет нас больше интересует налоговый учет, а это снижает профессиональный уровень.

Содержание

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Основные проводки в бухучете по госпошлине

Нюансы бухгалтерского учета госпошлины в 2021-2022 годах

Госпошлина, согласно ст. 13 НК РФ, признается сбором федерального уровня. В последнее время в эту сферу корректив не вносилось, поэтому в 2021-2022 годах, как и прежде, для отражения учетных записей по ее начислению и уплате используют сч. 68 (субсч. «Государственная пошлина»).

Подробнее о классификации налогов и сборов в РФ читайте здесь.

При этом вид корреспондирующего счета при начислении госпошлины зависит от ее типа. Госпошлина может уплачиваться в связи:

Рассмотрим, как ведется учет госпошлины и какими проводками необходимо зафиксировать операцию по начислению соответствующих сумм в перечисленных ситуациях.

Алгоритм заполнения реквизитов платежного поручения на уплату госпошлины вы найдете в Готовом решении от КонсультантПлюс. Получите пробный доступ и переходите к разъяснениям экспертов.

Начислена госпошлина при покупке имущества: какой счет бухгалтерского учета используется

Госпошлина, уплачиваемая при приобретении (создании) имущественных объектов, относится на увеличение их фактической стоимости (п. 8 ПБУ 14/2007, пп. «з» п. 10 ФСБУ 26/2020 «Капитальные вложения», п. 12 ФСБУ 6/2020 «Основные средства» прменяются с 2022 года, п. 8 ПБУ 6/01 «Учет основных средств» применялся до конца 2021 года):

Дт 08 Кт 68/госпошлина.

Такие записи будут использоваться, например, при уплате госпошлины в связи с регистрацией приобретенного объекта основных средств.

ВНИМАНИЕ! С 2022 года ПБУ 6/01 «Учет основных средств» утратил силу. Вместо него действуют ФСБУ 6/2020 «Основные средства» и ФСБУ 26/2020 «Капитальные вложения». Как правильно вести учет по новым стандартам, детально разъяснили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

О бухучете основных средств читайте в этом материале.

Учет госпошлины в бухгалтерском учете: проводки по операциям, связанным с основной деятельностью

В случае уплаты госпошлины за те или иные действия, необходимые для осуществления текущей работы предприятия, ее сумма относится на расходы по обычным видам деятельности (пп. 5, 7 ПБУ 10/99). Бухучет госпошлины будет строиться таким образом, чтобы при этом в дебете записи по начислению госпошлины стоял один из затратных счетов:

Дт 20 (25, 26, 44…) Кт 68/госпошлина.

Примеры подобных расходов: заверение рабочей документации фирмы и ее копий, регистрация договоров, заверение подписей сотрудников, корректности перевода с одного языка на другой и т. д.

Можно ли отразить в бухгалтерском учете расходы учредителя на уплату госпошлины за регистрацию юридического лица? Ответ на данный вопрос дала советник государственной гражданской службы РФ 2 класса Горчилина И. О. Получите бесплатный пробный доступ к системе КонсультантПлюс и ознакомьтесь с точкой зрения чиновника.

Некоторые нюансы возникают при отражении в бухгалтерском учете госпошлины, внесенной за лицензии, получаемые на определенный временной промежуток, как правило, на несколько месяцев (например, лицензии на розничную продажу алкоголя). На сегодняшний день есть несколько вариантов учета такой госпошлины:

Тогда в проводках по госпошлине за выдачу лицензии будут использоваться следующие записи:

Дт 97 Кт 68/госпошлина — начислена госпошлина;

Дт 44 Кт 97 — часть госпошлины отнесена на расходы.

Последняя проводка будет делаться в соответствии с порядком, применяемым фирмой для учета расходов будущих периодов, до полного списания госпошлины на издержки.

Дт 08 Кт 60, 76 — отнесена сумма госпошлины за лицензию в стоимость НМА;

Дт 04 Кт 08 — оприходована лицензия;

Дт 44 Кт 05 — начислена амортизация.

ВАЖНО! По НМА с неопределенным сроком полезного использования амортизацию не начисляют (п. 23 ПБУ 14/2007).

Стоит понимать, что каждый из перечисленных способов организации бухгалтерских проводок для госпошлины имеет свои плюсы и минусы. Безусловно, выбранный метод учета подобных расходов необходимо закрепить в учетной политике фирмы.

Бухучет госпошлины по операциям, не связанным с основной деятельностью

Госпошлина за осуществление действий, не относящихся к основной деятельности фирмы, должна быть отнесена на прочие расходы (п. 11 ПБУ 10/99):

Дт 91.2 Кт 68/госпошлина.

Такая проводка найдет применение, в частности, при начислении госпошлины, уплачиваемой при отчуждении некоторых видов активов (п. 11 ПБУ 10/99).

Аналогично учитывается госпошлина, уплаченная за участие в судебном процессе.

О налоговом учете прочих расходов см. наш материал.

Плата, взимаемая частными нотариусами: отражение в бухгалтерском учете

Согласно ст. 22 «Основ законодательства РФ о нотариате» от 11.02.1993 № 4462-I госпошлиной может считаться плата за услуги только тех нотариусов, которые работают в госконторах. Частные же нотариусы взимают не госпошлину, а тариф. Таким образом, для учета нотариальных услуг частников сч. 68 использоваться не может, а начисление госпошлины в этом случае будет выглядеть так:

Дт 20 (23, 25, 26, 44, 91.2) Кт 76.

Начисление и оплата госпошлины: проводки

В записях по оплате госпошлины в проводках используется корреспонденция сч. 51 и 68:

Дт 68/госпошлина Кт 51.

Однако на практике часто встречаются ситуации, когда госпошлина уплачивается не с расчетного счета фирмы, а наличными через ее представителя. Правомерны ли такие действия? Ответ на этот вопрос нам дает письмо Департамента налоговой и таможенно-тарифной политики Минфина РФ от 01.06.2012 № 03-05-04-03/43, в котором чиновники подтвердили правомочность подобных действий. При этом, уплачивая госпошлину, к платежной квитанции необходимо приложить документы, подтверждающие принадлежность уплаченных средств фирме, совершающей действие, за которое взимается госпошлина. Это может быть доверенность на представителя, копии учредительных документов, расходный ордер о выдаче представителю наличности для уплаты госпошлины.

Бухгалтерские проводки по уплате госпошлины в этом случае будут иметь следующий вид:

Дт 71 Кт 50 — выдана наличность под отчет представителю;

Дт 20 (23, 25, 26, 44, 91.2) Кт 71 — отражена сумма уплаченной госпошлины.

Возмещение госпошлины по решению суда: проводки

Госпошлина может быть не только уплаченной, но и полученной компанией в составе судебных издержек. Согласно ст. 110 АПК РФ и ст. 98 ГПК РФ все судебные издержки взыскиваются с проигравшей стороны. А поскольку госпошлина — часть судебных издержек, то фирма, уплатившая ее при подаче иска в суд (и выигравшая дело), может с полным правом рассчитывать на ее возмещение проигравшей стороной.

При этом для госпошлины, подлежащей получению по решению суда, проводки в бухучете будут выглядеть так:

Дт 76 Кт 91.1 — госпошлина к возмещению по решению суда;

Дт 51 Кт 76 — поступило возмещение госпошлины.

Как отражается госпошлина в налоговом учете

Все виды госпошлины в налоговом учете входят в категорию прочих расходов. Причем отражать ее следует на момент начисления (подп. 1 п. 1 ст. 264 НКРФ). Для разных обстоятельств этот момент может приходиться или на дату уплаты, или на дату оформления регистрационных документов и пр.

Так, при регистрации каких-либо действий госпошлина уплачивается заранее, однако в расходы ее следует включать только после приема регистрационных документов уполномоченным органом. А вот при оплате госпошлины при лицензировании она учитывается в момент начисления (письмо ФНС России от 28.12.2011 № ЕД-4-3/22400). Если же госпошлина обусловлена покупкой внеоборотных активов, то сумма госпошлины войдет в первоначальную стоимость объектов, при условии что она внесена до их приобретения. Если после, то в категорию прочих расходов.

Итоги

При списании госпошлины проводки ведутся с использованием затратных счетов в корреспонденции со сч. 68, к которому открывается соответствующий субсчет. Плата за совершение юридически значимых действий, взимаемая частными нотариусами, госпошлиной не является, поэтому при проведении в бухучете подобных хозопераций сч. 68 не используется.

Приобретение и регистрация автотранспортного средства в 1С: Бухгалтерии ред. 3.0. – ч. 1

Уж сколько материалов по учету автотранспортных средств мы выпустили за последнее время – не сосчитать! Про штрафы из ГИБДД писали, полисы ОСАГО и КАСКО рассматривали, и про такие расходы на служебный автомобиль как оплата парковки и аптечки не забыли вам рассказать. Конечно, не можем не упомянуть наши мастер-классы «Учет ГСМ и запчастей в 1С: Бухгалтерии», «Лизинг. Учет у лизингополучателя». Казалось бы, обо всём поговорили! А нет, «главного виновника торжества», как говорится, не рассмотрели, а именно: приобретение и регистрацию самих автотранспортных средств в 1С: Бухгалтерии ред. 3.0. Спешим скорее исправиться.

Итак, начнем с теоретической части. Договор купли-продажи автомобиля обычно заключается в простой письменной форме в трех экземплярах: для продавца, покупателя и органов ГИБДД. Нотариально оформлять такую сделку не требуется, об этом гласят ст. 158, 160, 161, 163 ГК РФ.

Помимо договора в обязательном порядке оформляется акт приёма-передачи. Этот документ является подтверждением факта передачи автомобиля от продавца к покупателю.

Следующим шагом нового владельца к оформлению автомобиля является поход в отделение ГИБДД в течение 10 суток после приобретения. Там необходимо заполнить специальное заявление для постановки транспортного средства на государственный учет согласно пп. 1 п. 3 ст. 8 ФЗ от 03.08.2018 г. № 283-ФЗ и оплатить обязательную госпошлину, размеры которой установлены пп. 36, 38 п. 1 ст. 333.33 НК РФ.

От того какие цели вы преследуете при приобретении автомобиля зависит его отражение в программе.

Если автомобиль куплен для перепродажи, то такое имущество необходимо принимать как товар на счет 41.

Если же в отношении него будут одновременно выполняться нижеперечисленные условия п.4 ПБУ 6/01, тогда автомобиль принимается к учету в качестве объекта основных средств:

• объект будет использоваться в производственной или управленческой деятельности, или сдаваться за плату во временное пользование;

• срок использования объекта превышает 12 месяцев;

• не предполагается дальнейшая продажа объекта;

• объект способен приносить экономические выгоды в будущем.

Рассмотрим условный пример: 07.07.2020 г. организация ООО «Конфетпром» приобретает автомобиль KIA Sportage 2020 года выпуска стоимостью 2 300 500,00 руб. (в т.ч. НДС 20% – 383 416,67 руб.) с мощностью двигателя 180 л.с. Автомобиль введен в эксплуатацию 09.07.2020 г. и 13.07.2020 г. зарегистрирован в ГИБДД г. Краснодара. Государственная пошлина за регистрацию автомобиля в размере 3 500,00 руб. уплачена 13.07.2020 г. и включена в расходы организации.

Шаг 1. Оплата поставщику.

Введем документ списания с расчетного счета, укажем в нём все основные данные: получателя, сумму, номер и дату договора.

Нажмем кнопку «Провести». Программа сформирует нам следующие проводки: Дт 60.02 Кт 51.

Шаг 2. Отражение факта приобретения автомобиля.

Далее примем автомобиль на учет в качестве основного средства. Для этого зайдем в раздел «ОС и НМА» и создадим новый документ «Поступление оборудования».

Позицию номенклатуры на вкладке «Оборудование» оформим согласно следующего рисунка. Вид номенклатуры должен быть обязательно «Оборудование (объекты основных средств)»

По кнопке «Провести» программа сформирует проводки зачета аванса Дт 60.01 Кт 60.02, отнесет автомобиль на счет 08.04.1 и выделит НДС, согласно Инструкции по применению плана счетов, на счет 19.01.

Создадим новый документ по кнопке «Создать».

Вводим необходимые нам данные: Материально-ответственное лицо, местонахождение автомобиля.

На вкладке «Внеоборотный актив» обязательно указываем способ поступления ОС «Приобретение за плату».

На вкладке «Основные средства» добавляем новый элемент по кнопке «Создать».

Обязательно указываем группу учета ОС «Транспортные средства».

Далее заполняем вкладку «Бухгалтерский учет», выбираем способ начисления амортизации, срок полезного использования ОС.

В налоговом учете срок полезного использования ОС устанавливается Классификацией основных средств, включаемых в амортизационные группы (Постановление Правительства от 01.01.2002 № 1, п. 1 ст. 258 НК РФ).

В бухгалтерском учете этот срок устанавливается организацией самостоятельно с учетом ожидаемого срока использования автомобиля, физического износа и иных факторов (п. 20 ПБУ 6/01). При этом в бухгалтерском учете срок может быть установлен аналогично сроку в налоговом учете.

Для максимального сближения бухгалтерского и налогового учета рекомендуем выбираем одинаковый способ начисления амортизации и срок полезного использования на вкладке «Налоговый учет».

Заполнение вкладки «Амортизационная премия» принимается вами самостоятельно. Почитать об этом можно в нашей статье «Амортизационная премия при приобретении основных средств в 1С: Бухгалтерии 8 ред. 3.0».

Посмотрим поводки, сформированные программой: Дт 01.01 Кт 08.04.1

Шаг 3. Отражение госпошлины.

Теперь необходимо отразить оплату и учет госпошлины.

Плата за регистрацию автомобиля в органах ГИБДД считается госпошлиной на основании пп. 29 п. 1 ст. 333.33 НК РФ.

Госпошлина, уплаченная за регистрацию автомобиля в органах ГИБДД, может учитываться двумя способами:

1) включаться в первоначальную стоимость автомобиля как объекта ОС (п. 8 ПБУ 6/01), если она уплачена до принятия объекта на учет в качестве основного средства, т.е. до ввода в эксплуатацию;

2) если автомобиль уже введен в эксплуатацию до регистрации в ГИБДД, то пошлина учитывается либо в составе расходов по обычным видам деятельности, либо в составе прочих расходов (п. 14 ПБУ 6/01, п. 11 ПБУ 10/99). Этот пункт зависит от назначения использования объекта.

В нашем примере автомобиль введен в эксплуатацию 09.07.2020 г. до регистрации в органах ГИБДД г. Краснодара. Государственная пошлина за регистрацию автомобиля в размере 3 500,00 руб. уплачена 13.07.2020 г. и включена в расходы организации.

Оплатим госпошлину и сформируем банковскую выписку.

При вводе документа «Списание с расчетного счета» выбираем Вид операции «Уплата налога». В поле Налог вручную создаем необходимый нам элемент по кнопке «Создать».

Введем наименование госпошлины и необходимый нам КБК 18810807141011000110. Нажмем кнопку «Записать и закрыть».

Госпошлина за регистрацию автомобиля является федеральным сбором на основании п. 10 ст. 13 НК РФ. Укажем это при выборе счета 68.10.

По кнопке «Провести и закрыть» программа сформирует проводки Дт 68.10 Кт 51.

Может быть ситуация, когда госпошлина оплачивается наличными денежными средствами в терминале в самом ГИБДД. Тогда вы должны сделать в программе авансовый отчет.

Так как госпошлина уплачена после ввода объекта ОС в эксплуатацию, то она учитывается в составе расходов. Делается это ручной операцией в разделе «Операции».

Введём необходимые нам данные. Статью затрат «Госпошлины» создаем вручную для корректного отражения затрат на счете 26.

Вид расхода укажем «Налоги и сборы».

Шаг 4. Начисление амортизации.

Проверим начисляется ли автоматически амортизация на наш автомобиль.

Для этого зайдем в раздел «Операции» и выберем процедуру «Закрытие месяца».

Выполним закрытие месяца за август 2020 г.

Откроем проводки по регламентной процедуре «Амортизация и износ основных средств».

Как видим, программа прекрасно рассчитала амортизационные отчисления.

Ознакомиться с самыми распространенными ошибками при начислении амортизации можно тут.

Расчет транспортного налога по автомобилю и отражение этих данных в декларации по транспортному налогу рассмотрим в нашей следующей статье.

Понравилась статья? Подпишитесь на рассылку новых материалов