Транспортный налог для многодетных в Москве

lori-0025838262-bigwww.jpg

Похожие публикации

Транспортный налог, регламентированный главой 28 НК РФ, в части установления ставок и льгот по нему может регулироваться региональными законами. Из этой статьи вы узнаете, какой транспорт не облагается налогом и полагаются ли льготы многодетным по транспортному налогу в Москве, и как они применяются.

Освобождение от транспортного налога: НК РФ

В п. 2 ст. 358 НК РФ приводится перечень транспортных средств (ТС), по которым налог не начисляется, независимо от того, кто является их собственником. Это в частности:

Что касается налоговых льгот, полагающихся именно физлицам, НК РФ приводит лишь порядок их получения (п. 3 ст. 361.1 НК РФ), а их перечень устанавливается региональными законами.

В Москве льготы по транспортному налогу регулируются столичным законом «О транспортном налоге» от 09.07.2008 № 33 (в ред. от 29.11.2017). Статья 4 данного закона в числе льготников называет и многодетных родителей. Рассмотрим подробнее, на что они могут рассчитывать при налогообложении принадлежащего им транспорта.

Как начисляется транспортный налог многодетным семьям в Москве в 2019 году

В Российской Федерации многодетными считаются семьи, в которых воспитывается трое и более детей. При этом дети могут быть как родными, так и усыновленными. Возраст детей, до достижения которого семья считается многодетной, и ей полагаются соответствующие льготы, устанавливается самими регионами.

В Москве многодетная семья – это семья в которой воспитывается трое и более детей (родных, усыновленных, падчериц, пасынков) до достижения младшим ребенком 16-летия, а если он обучается в образовательной организации по общеобразовательной программе – до 18 лет.

Документом, подтверждающим льготный статус, является «Удостоверение многодетной семьи», которое в Москве можно получить через центр «Мои документы» или подав заявление онлайн на сайте Мэра Москвы.

В числе льгот, полагающихся московским многодетным семьям, есть и льгота по транспортному налогу. Согласно пп. 10 п.1 ст. 4 закона г. Москвы № 33, такая семья освобождается от уплаты налога за одно транспортное средство, принадлежащее родителям. При этом правом на льготу обладает лишь один из многодетных родителей, на которого зарегистрировано ТС.

Это значит, что, если в многодетной семье имеется, к примеру, 2 автомобиля, один из которых оформлен на отца, а другой на мать, транспортный налог для многодетных в Москве можно не платить только по одному из них, а второй будет облагаться по обычной ставке.

Для многодетных ограничение по мощности двигателей льготируемых автомобилей, мотоциклов, автобусов и т.д. не предусмотрено. Но льгота не распространяется на водный, воздушный транспорт, мотосани и снегоходы – по ним налог придется платить в любом случае.

Если у родителя имеется сразу несколько оснований для получения льготы, помимо статуса многодетного (например, он также является инвалидом 1 группы), он вправе выбрать лишь одно из них.

Как получить льготу по транспортному налогу для многодетных семей в Москве

Льготы многодетным не предоставляются автоматически – желающим получить освобождение от уплаты транспортного налога, необходимо заявить об этом в налоговую службу. Собственнику транспортного средства потребуется предоставить в любую ИФНС следующий пакет документов:

Документы на ТС можно не прилагать, т.к. все необходимые сведения поступают в налоговую из органов ГИБДД. Если же автомобиль или иной льготируемый транспорт приобретен недавно, не лишним будет документы на него (техпаспорт, свидетельство о праве собственности) все же приложить к заявлению, на случай если налоговики еще не получили необходимые данные.

Заявление с документами подается непосредственно в инспекцию, также можно воспользоваться услугами МФЦ или отправить документы почтой. Документы можно передать и электронно через « ]]> Личный кабинет налогоплательщика ]]> ».

Срок подачи заявления на льготу не ограничен, но лучше с этим не затягивать, чтобы налоговики учли право на льготу до начала расчета налога и рассылки уведомлений. Подать заявление можно и по прошествии налогового периода, в котором был приобретен автомобиль или иной транспорт, но нужно учесть, что перерасчет с учетом льготы ИФНС сделает не более чем за 3 последних года (п. 3 ст. 363 НК РФ).

Ежегодной подачи заявления на льготу по налогу на транспорт не требуется, но если льготируемое ТС будет продано и взамен семья приобретет новое, о своем праве придется заявлять заново, указав данные приобретенного транспортного средства.

Полные тексты нормативных документов в актуальной редакции вы всегда сможете посмотреть в КонсультантПлюс.

Транспортный налог для многодетных семей

Правительство РФ особое внимание уделяется улучшению демографической ситуации в стране. В связи с этим, разработаны многочисленные программы социальной поддержки многодетных семей. Предоставляемые им преференции имеют, как форму нематериальных льгот, так и финансовых. К последним относятся налоговые послабления, распространяемые на ряд обязательных сборов. Рассмотрим, как действует льгота на транспортный налог для многодетных семей в 2021 году: порядок её получения, на какие ТС распространяется.

Кто считается многодетной семьёй

Понятие «многодетная семья» является юридическим термином, смысл которого раскрывается в ФЗ №256. Основные критерии, которым должна соответствовать семья для получения статуса «многодетной»:

Биологическое родство между каждым ребёнком и его родителями не относится к числу обязательных условий. Малыш может быть усыновлённым, либо появиться на свет в прошлом браке одного из супругов. Не могут претендовать на статус «многодетных» только семьи, в которых неродные дети воспитываются на правах опёки.

Есть ли в РФ льгота по транспортному налогу для многодетных?

Многодетные семьи вправе рассчитывать на широкий спектр социальных преференций. Их условно можно разделить на две категории:

Преимущественным правом здесь пользуются преференции, установленные на общегосударственном уровне. Власти субъектов РФ не имеют права изменять или сокращать перечень полагающихся федеральных льгот. Но им дано право расширять этот список, добавляя в него новые категории льготников и наименование конкретных преференций.

Федеральные льготы

Среди льгот, предоставляемым многодетным семьям федеральными властями, имеются: денежные выплаты, возможность бесплатного получения лекарств, путёвок, устройство детей без очереди в детсады и школы. К общероссийским льготам, прописанным в Налоговом законодательстве, относятся и освобождение от некоторых сборов в госбюджет страны. Однако, освобождение от транспортного налога в НКРФ для них не предусматривается. Это относится к прерогативе региональных властей.

Региональные льготы

Льготы, предоставляемые многодетным на уровне субъектов Федераций могут значительно отличаться друг от друга. Их перечень и размер зависит от финансовых возможностей конкретного региона. Это касается и послаблений при оплате налога на транспорт. Освобождение от его уплаты предусматривает перечисление положенных средств за льготника в бюджет муниципальными властями.

Как многодетной семье оформить льготу по налогу?

Предоставление освобождения от транспортного налога носит заявительный характер. Это означает, что оно не предоставляется автоматически, а только после подачи многодетными родителями соответствующего заявления в территориальные органы ФНС.

Пошагово весь процесс выглядит так:

В случае отказа, налоговики обязаны документально аргументировать своё решение. На основании этой отказной бумаги заявитель сможет опротестовать такое решение в вышестоящих налоговых инстанциях, либо в судебном порядке.

Образец заявления

Для предоставления льготы многодетным на транспортный налог, очень важно правильно заполнить бланк заявления. Получить его можно непосредственно в приёмной ФНС, либо скачать с налогового интернет-ресурса. Составленное заявление должно заверяться личной росписью многодетного родителя, обязательно проставляется дата написания. Также следует в заявлении дать перечень подаваемых вместе с ним сопутствующих документов.

Документы

Список документации, прилагаемой к заявлению о налоговой льготе на транспорт, не установлены в Налоговом законодательстве, поскольку подобная преференция не предусматривается на общегосударственном уровне. Перечень необходимых бумаг определяется местными нормативными актами.

Стандартный комплект, принятый в большинстве регионов:

Способ подач

Подать заявление можно двумя способами – непосредственно при визите в отделение ФНС, или через интернет. В первом случае подать документы может сам многодетный родитель, либо его официальный представитель по выписанной на его имя доверенности. Для подачи бумаг в онлайн-режиме, можно воспользоваться официальным ресурсом ФНС, или порталом «Госуслуги». Для отправки документации, она оцифровывается и заверяется электронной подписью подателя.

На какие авто можно получить льготу

При оформлении освобождения от налога, нужно учесть одну деталь – преференция имеет ограниченное применение. Она не распространяется на автотранспорт, подлежащий налогообложению в соответствии с «Законом о роскоши». Это ТС премиум-класса с ценой более 3 млн. руб. Также местные законодатели вправе устанавливать другие ограничения.

Самые распространённые среди них:

А в Москве и МО никаких ограничений по мощности или стране-производителю не существует. Освобождению от транспортного сбора здесь подлежат все многодетные семьи, но только на одно ТС.

Заключение

Освобождение от налога на транспортное средство находится в компетенции региональных законодателей. Поэтому, перед обращением за льготой, ознакомьтесь с условиями её предоставления и перечнем необходимой для этого документации.

Транспортный налог для многодетных семей в РФ: особенности и льготы

Содержание:

Статус многодетной семьи предоставляет таким гражданам ряд социальных гарантий, среди которых и налоговые скидки. Если речь идет о транспортном налоге, то такая семья может также получить льготу и на данный вид сбора. Но определяет это не Правительство, а региональные власти, поскольку ТН относится региональным общеобязательным платежам. И далее о том, какие льготы в разных регионах положены многодетным семьям и как их получить.

Как получить статус многодетной семьи

Конечно, статус многодетной семьи в каждом регионе предоставляется на основании собственно утвержденных критериев. Но в большинстве случаев – это семья, в которой воспитывается трое и более детей. При этом, как минимум, трое детей являются несовершеннолетними. И не принципиальная разница, полная ли это семья, где есть мама и папа, или в семье только один родитель.

Дополнительно требуется соблюдение ряда таких критериев:

При этом не важно, в каком статусе родители находятся сейчас. Например, даже разведенные супруги имеют полное право получить налоговую скидку, обратившись за помощью.

Льготы многодетным семьям в настоящий момент

Узнать точно, а положена льгота многодетной семье и в каком размере, можно только, обратившись к региональным нормативным документам. На федеральном уровне таких льгот нет. В любом случае, право на скидку или полное освобождение имеют сразу не оба супруга, а только один из родителей, вне зависимости от количества транспортных средств в семье.

Правда, и здесь есть нюанс: к самому ТС могут выдвигаться требования, о которых нужно знать:

Например, в Москве мощность ограничена 250 лош. с., где-то машина должна быть выпущена только отечественным производителем и на иномарку получить льготу нельзя.

Если в семье несколько транспортных средств и все они соответствуют установленным критериям, то семья получает право выбора. Она самостоятельно определяет автомобиль, в отношении которого будет применима скидка. На другое же ТС будет начислен сбор в полном объеме.

Не забывайте о таком важном критерии, как стоимость машины. Например, если стоимость машины изначально выше 3 миллионов рублей или это марка, которая включена в ежегодный список Минпромторга, то тогда придется заплатить и налог на роскошь. Это не отдельный сбор, а лишь некий коэффициент, увеличивающий транспортный сбор. Он может варьироваться от 1,1 до 3. Конечно, в таком случае во многих регионах многодетная семья будет лишена льготы.

Таблица льгот многодетным семьям по регионам:

| Субъект РФ | Величина льготы | Условия предоставления льготы |

|---|---|---|

| Алтайский край | 100% | Легковые авто до 100 л.с, мотоциклы и мотороллеры до 45 л.с. |

| Амурская область | 100% | Легковые авто до 150 л.с. |

| Белгородская область | 100% | Автомобили до 100 л.с. |

| Брянская область | 50% | Только для малоимущих многодетных семей. Для одного автомобиля без ограничения по мощности |

| Владимирская область | 50% | Автомобили до 250 л.с. |

| Волгоградская область | 100% | Автомобили мощностью до 100 л.с. |

| Воронежская область | 100% | Только на автомобили, полученные в рамках социальной программы поддержки многодетных семей |

| Еврейская автономная область | 50% | Автомобили до 150 л.с. (в отношении одного автомобиля, на одного из родителей) |

| Иркутская область | 100% | Автомобили до 100 л.с. (или мощностью от 100 до 125 л.с., если автомобилю более 7 лет) |

| Калужская область | 100% | Авто до 200 л.с. (при этом не должно быть неоплаченных налогов) |

| Кемеровская область | 100% | Авто до 150 л.с. и мотоциклы с мощностью не более 35 л.с. |

| Кировская область | 50% | Авто до 150 л.с., мотоциклы до 35 л.с. (если доход многодетной семьи не выше минимального прожиточного минимума в регионе) |

| Костромская область | 50% | Авто до 150 л.с. (если в семье 5 и более детей, при этом ее доход ниже величины прожиточного минимума в регионе) |

| Краснодарский край | 100% | Авто до 150 л.с. |

| Красноярский край | 90% | Авто до 150 л.с. и мотоциклы до 40 л.с. |

| Курская область | 100% | Авто мощностью до 150 л.с. Льготная налоговая ставка в размере 10 рублей действует на автомобили мощностью до 150 л.с. |

| Ленинградская область | 100% | Авто до 150 л.с. |

| Липецкая область | 100% | Автомобили любой мощности, если в многодетной семье только один из родителей |

| Московская область | 100% | Автомобили мощностью до 250 л.с. (если в семье только один родителей) |

| Мурманская область | Льготные налоговые ставки | 1 рубль — для автомобилей до 100 л.с. и мотоциклов до 20 л.с., 1,5 рубля — авто от 100 до 150 л.с., 15 рублей — авто от 150 до 200 л.с., 32 рубля — авто от 200 до 250 л.с., 2 рубля — мотоциклы от 20 до 35 л.с., 5 рублей — мотоциклы с мощностью более 35 л.с. |

| Нижегородская область | 100% | Авто до 150 л.с. и мотоциклы мощностью до 36 л.с. |

| Ненецкий автономный округ | 100% | Авто любой мощности (на одного из родителей) |

| Новгородская область | 50% | Автомобили любой мощности |

| Новосибирская область | 100% | Авто до 150 л.с., мотоциклы любой мощности |

| Оренбургская область | 100% | Авто до 150 л.с. (одному из родителей) |

| Орловская область | 50% | Авто до 100 л.с. и мотоциклы до 40 л.с. (одному из родителей) |

| Пермский край | 100% | Автомобили до 150 л.с. |

| Псковская область | Льготные налоговые ставки | 1,6 рублей для автомобилей мощностью до 75 л.с., 1,9 рублей для авто мощностью от 75 до 100 л.с., 2,8 рублей для авто мощностью от 100 до 150 л.с. |

| Республика Марий Эл | Половина стандартной налоговой ставки | Авто мощностью до 200 л.с. |

| Республика Хакасия | 100% | Автомобили любой мощности |

| Республика Крым | 100% | Автомобили до 200 л.с.(только на одно ТС) |

| Ростовская область | 100% | Только для автомобилей, полученных от органов социальной защиты |

| Рязанская область | 100% | Мотоциклы и автомобили мощностью до 200 л.с. |

| Самарская область | 100% | Авто до 100 л.с. (в отношении одного из водителей) |

| Саратовская область | 100% | Любой мотоцикл или автомобиль по выбору родителей |

| Сахалинская область | 100% | Любой мотоцикл или автомобиль (семья должна быть признана малоимущей, при этом у одного из родителей должно быть водительское удостоверение) |

| Свердловская область | 100% | Автомобили до 150 л.с. и мотоциклы до 36 л.с. (для каждого ТС в одной из категорий, только на одного из родителей) |

| Ставропольский край | 100% | Автомобили или мотоциклы мощностью до 150 л.с. В отношении автомобилей мощностью от 150 до 200 л.с. и возрастом более 7 лет размер льготы составляет 90% |

| Тамбовская область | 100% | Автомобили до 150 л.с. или мотоциклы (на одного из родителей) |

| Тульская область | 100% | Авто до 200 л.с. (только на один автомобиль и одному из родителей) |

| Ульяновская область | 100% | Авто до 150 л.с. (на одного родителя и на один автомобиль) |

| Ханты-Мансийский автономный округ | 100% | Автомобили до 250 л.с. |

| Челябинская область | Налоговая ставка — 1 рубль за 1 лошадиную силу | В отношении либо автомобиля мощностью до 150 л.с., либо в отношении мотоцикла мощностью до 36 л.с. |

| Ярославская область | 100% | Автомобили мощностью до 100 л.с. Если автомобиль более мощный, то налог рассчитывается по налоговой ставке, принятой для автомобилей мощностью не более 100 л.с. |

| Москва | 100% | Автомобили или мотоциклы с любой мощностью (в отношении одного ТС одному из родителей) |

| Санкт-Петербург | 100% | Транспортные средства до 150 л.с. (если в семье 4 или более детей, только на одно ТС) |

| Севастополь | 100% | Автомобили мощностью до 200 л.с. Скидка в размере 50% предоставляется и на второй автомобиль, если его мощностью не превышает 100 л.с. |

Льготы в Москве для многодетных: какие действуют сейчас

В столице многодетным семьям предоставляется полное освобождение от ТН. Право распространяется только на один автомобиль, который не признается налогооблогаемой базой. Заявить о таком праве может только один из родителей. Одновременно два супруга не могут получить льготу на два разных автомобиля.

При этом нет никаких ограничений относительно мощности самого автотранспорта. Правда, если в такой семье есть снегоходы, водные виды транспорта и т.д., то в любом случае сбор придется заплатить по общепринятому регламенту.

Особенности ТН для многодетных в Московской обл.

Все многодетные семьи в Московской области также не лишены права на льготу. Она предоставляется в 100% размере, то есть семья ничего не платит в бюджет при условии нахождения в ее собственности 1 машины.

Если же во владении несколько автомобилей несколько, то алгоритм начисления льготы подобен:

Платим ТН в Санкт-Петербурге и области

Многодетные семьи властями Ленинградской области внесены в категорию тех, кто может не платить транспортный налог. Но при условии, что такое авто по мощности не превышает 150 лош.с. Если же мощность больше, то вне зависимости от статуса, заплатить в бюджет придется. По всему региону и самому Санкт-Петербургу правила едины. Скидку в полном объеме вправе оформить только один из родителей или усыновителей. Право предоставляется также опекунам и попечителям.

Но здесь очень важный момент: в самом Санкт-Петербурге многодетной семьей считается та семья, в которой на момент обращения воспитывается четыре несовершеннолетних субъекта. Это главная особенность. Семьи же стремя несовершеннолетними получить дотацию не смогут.

Оформление льготы на ТН: как заявить о льготе многодетным семьям

Чтобы ФНС смогла применить льготу, о ней она должна знать. Поэтому семья в лице одного из родителей должна самостоятельно обратиться за помощью. Для этого нужно подать заявление. Его бланк представлен на сайте ФНС. Документ может быть предоставлен лично или по почте. Главное – это приложить к заявлению копию документа, подтверждающего статус многодетной семьи (такой документ предоставляется не во всех регионах; если его нет, то не нужно). Заявление заполняется от руки или набирается от компьютера. Для его заполнения достаточно паспортных данных, номера и серии удостоверения.

Выводы

Таким образом, многодетные семьи в РФ имеют возможность не платить транспортный налог за один автомобиль, который в среднем по мощности не превышает 150 лош.с. Но о своем вправе семья должна заявить и сделать это может только один из родителей. При наличии нескольких ТС придется платить сбор за другие автомобили.

Транспортный налог для многодетных

Размер транспортного налога для многодетных семей в разных регионах отличается. Рассказываем, сколько машин можно освободить от уплаты, как и какие подать документы в налоговую и что будет, если не платить.

Оглавление

Проверка налогов по

Нажимая « Проверить налоги » вы соглашаетесь с политикой конфиденциальности и принимаете пользовательское соглашение.

Какая семья считается многодетной

Федерального закона, в котором бы говорилось, какая семья признается многодетной, нет. Каждый регион сам решает, сколько детей должно родиться, чтобы семье дали этот статус. Чаще всего — это три ребенка, как, например, в Нижнем Новгороде и Челябинске.

Чтобы местные власти признали семью многодетной, необходимо обратиться МФЦ или в местное управление соцзащиты с заявлением о выдаче удостоверения многодетной семьи. Можете использовать образец обращения в управление соцзащиты населения Москвы, он подойдет для других регионов.

К заявлению приложите:

Москвичи могут подать документы через сайт Mos.ru. Сроки готовности документа в Москве — сутки, в других городах — до 10 рабочих дней.

Семья теряет статус многодетности, если, например, один из трех детей поступил в государственное военное училище. В таких учебных заведениях ученика всем необходимым обеспечивает государство.

Есть ли освобождение от транспортного налога для многодетных

Федеральный уровень. Федеральных льгот по уплате транспортного налога для многодетных семей нет, только региональные.

Региональный уровень. В каждом регионе свой закон о транспортном налоге — условия отличаются. Например, в Свердловской области многодетным можно не платить налог, если машина мощностью от 100 до 150 л. с. А в Москве мощность увеличили до 200 л. с.

Какая льгота на транспортный налог для многодетных семей

Вид и размер льготы один — полное освобождение от уплаты транспортного налога. Только в двух регионах льгот нет — Башкортостан и Татарстан. А в Нижнем Новгороде льгота — 50%. В остальных регионах есть нюансы. Например, в Омской области от уплаты налога освободят только многодетную мать, награжденную медалью «Материнская слава» за пятерых детей.

На какие еще транспортные средства можно получить льготу

Мотоцикл. В Омской области льготу можно получить на мотоцикл или мотороллер без ограничения по мощности. Для машин ограничение — 200 л. с.

Грузовик. В Свердловской области можно получить льготу по транспортному налогу на грузовик мощностью до 150 л. с. или мотоцикл до 36 л. с.

Сельхозтехника. В Самарской области можно не платить налог за самоходный транспорт мощностью до 100 л. с. Это, например, популярный в сельском хозяйстве трактор МТЗ-80 «Беларус».

На какие машины можно получить льготный налог

У всех регионов есть общий признак — льготу может получить только один родитель и только на один автомобиль. Это значит, что если в семье две машины, оформить освобождение от уплаты налога можно только на одну.

Условие во всех регионах — мощность в среднем до 150 л. с. Есть исключения: в Челябинской области — до 180 л. с., в Москве — до 200 л. с.

Таблица льгот по регионам

| Город | Размер льготы | Мощность легкового | Другой транспорт |

| авто, л. с. | |||

| Москва | 100% | 200 | льгот нет |

| Санкт-Петербург | 100% | 150 | грузовики до 150 |

| Новосибирск | 100% | 150 | мотоциклы, грузовики до 150 и самоходные ТС любой мощности |

| Екатеринбург | 100% | 150 | мотоцикл до 36 и грузовики до 150 |

| Нижний Новгород | 50% | не ограничена | автобус до 20 мест |

| Казань | льгот нет | — | — |

| Челябинск | 100% | 180 | мотоцикл до 36 |

| Омск | 100% | 200 | мотоцикл любой мощности |

| Самара | 100% | 110 | автобусы до 150 |

| Ростов-на-Дону | 100% | не ограничена | мотоцикл любой мощности |

| Уфа | льгот нет | — | — |

| Красноярск | 90% | 150 | мотоциклы до 40, самоходные ТС любой мощности, снегоходы, мотосани до 50, катера до 100 |

| Воронеж | 100% | 150 | самоходные ТС до 100 |

| Пермь | 100% | 150 | автобусы до 200, грузовики до 150 и самоходные ТС любой мощности |

| Волгоград | 100% | 150 | грузовики до 150 |

| Краснодар | 100% | не ограничена | мотоциклы любой мощности |

Как рассчитать налог на машину для многодетных

Разберем на примере города, где платить налог обязательно — Казань.

Предположим, что у вас Киа Рио мощностью 123 л. с. Ставка налога в Татарстане за каждую лошадиную силу при мощности от 100 до 150 л. с. — 35 рублей.

35 × 123 = 4 305 рублей

Такой налог необходимо будет заплатить за год владения этой машиной.

Если по закону многодетная семья в вашем регионе освобождена от уплаты, ничего считать не потребуется. Подайте в налоговую заявление и не платите.

Как оформить льготу на транспортный налог

После того как вы получили удостоверение многодетной семьи, необходимо обратиться в налоговую для оформления льготы. Вот пошаговый план.

Узнайте, на какой транспорт дают льготу. Обратитесь в управление соцзащиты населения вашего города или воспользуйтесь таблицей выше — там все ссылки на региональные законы крупных городов и их областей.

Соберите документы. Вам понадобятся:

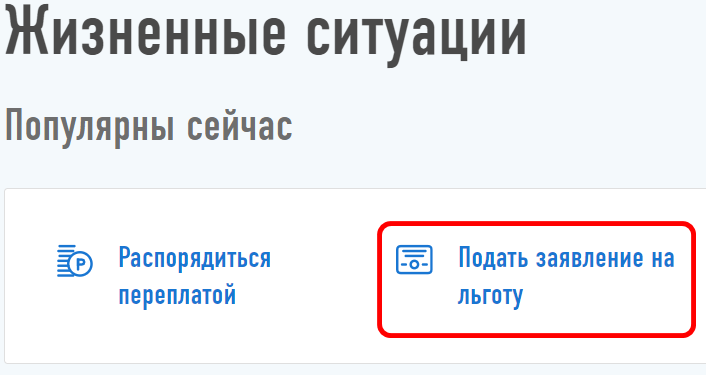

Напишите и отправьте заявление. Удобнее всего — с помощью личного кабинета на сайте налоговой службы. Войти можно через учетную запись Госуслуг.

В личном кабинете жмите на кнопку «Жизненные ситуации», потом «Подать заявление на льготу».

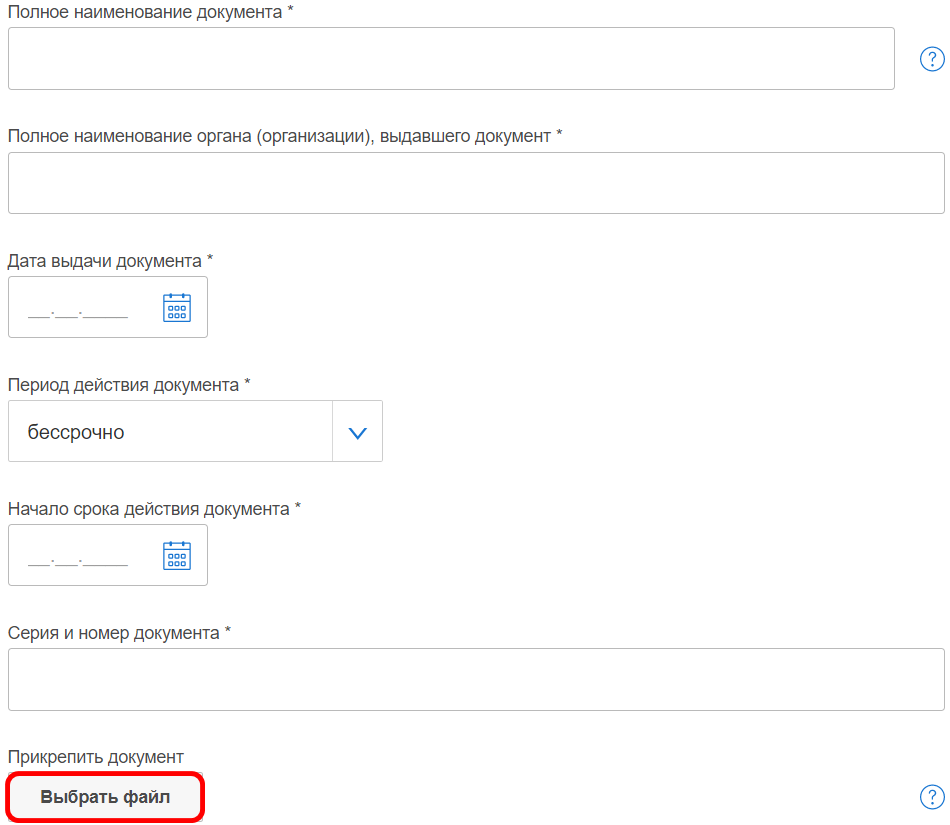

Когда заполните всю информацию, прикрепите скан удостоверения о многодетности — инспектору не придется делать запрос в соцзащиту, и решение о льготе он примет быстрее.

Если нет возможности отправить заявление через сайт службы, скачайте, распечатайте и заполните форму от руки. После этого направьте документ в налоговую одним из трех способов:

Документ рассмотрят не дольше чем за месяц.

Сроки уплаты транспортного налога

Транспортный налог по закону необходимо уплатить до 1 декабря года, следующего за истекшим налоговым периодом. Например, за 2020 год — до 1 декабря 2021 года. Если до этого дня не получали уведомления, позвоните в ФНС. Если документ не пришел, это не значит, что налог уплачивать не нужно — инспектор или программа могли ошибиться.

Что если не оплатить

Насчитают пени. Если не заплатить в срок, уже на следующий день налоговая начнет считать пени — 1/300 ставки ЦБ. Например, при налоге в 4500 рублей расчет месячной задолженности будет таким.

4500 × 1/300 × 4,5% × 30 = 20,2 рублей

Деньги спишут со счета. Если за три месяца по истечении срока не заплатить, налоговая направит требование об уплате. С момента получения у плательщика есть 8 дней на оплату. Если плательщик не гасит задолженность еще два месяца, ФНС направит дело в суд. Там без вызова неплательщика на заседание примут решение о списании долга с банковского счета. После этого дело направят в службу судебных приставов — они потребуют от банка списать деньги. Банк обязан будет исполнить постановление. Если денег на счете не хватит, банк направит недостающий остаток, как только деньги появятся на счете.

Если скрыть факт владения машиной и налоговый инспектор об этой узнает — налог платить заставят да еще прибавят 20% сверху.

Как вовремя получать уведомления о налоговой задолженности

Чтобы не пропустить уведомление о налоге, подпишитесь на них на сайте «Автоналогов». Для этого введите свой ИНН и адрес электронной почты.