Могут ли забрать машину за долги по автокредиту?

Кризисы и финансовые сложности особенно сильно задевают людей, которые имеют какие-либо обязательства перед банком. Если человек теряет возможность платить вследствие каких-либо обстоятельств, частой реакцией становится паника. Заемщика начинают одолевать опасения, что значимое имущество, например, автомобиль, могут отобрать в счет задолженности. Не переживайте. Давайте разберемся, может ли такое произойти и в каких случаях.

Содержание статьи

Определяемся с типом кредита

Автокредит

Если речь идет о долге по автокредиту, риск лишиться автомобиля есть. Но не переживайте: единожды пропустив платеж, Вы не потеряете машину. Возможно, вам придется оплатить штрафы и пени от банка, но на этом санкции закончатся. Однако при длительном отсутствии платежей и невозможности связаться с заемщиком банк вправе потребовать автомобиль в счет уплаты задолженности. Это законно, так как при взятии автокредита машина автоматически становится залоговым имуществом, и на нее накладывается обременение. Впрочем, даже в этом случае для потери кредитного автомобиля нужно не платить как минимум несколько месяцев. В большинстве случаев кредитору и заемщику выгоднее договориться еще до того, как ситуация приобретет такие масштабы.

Потребительский кредит с залогом

Если человек занимает у банка большую сумму, тот может потребовать указать какое-либо имущество в качестве залога, в том числе машину. Если заемщик по какой-то причине теряет возможность выплачивать обязательства, кредитор вправе забрать залоговое имущество и выставить его на торги. Для этого необходимо решение суда, но тот в подавляющем большинстве случаев встает на сторону банка, так как машина находится под обременением. После судебного решения у заемщика есть время, чтобы добровольно отдать авто, или в дело вступят приставы — они вправе самостоятельно забрать залоговое имущество без согласия владельца. Однако, как и в предыдущем случае, и кредитору, и заемщику выгоднее найти пути решения в досудебном порядке, а не обращаться в суд.

Кредит без залога

Если автомобиль не является залоговым имуществом, его все еще можно лишиться — но только если неуплата достигла критических масштабов, и кредитор обратился в суд. После того как задолженность передается в Федеральную службу судебных приставов, сотрудники ФССП получают право арестовывать имущество заемщика и реализовывать в счет погашения задолженности. На что накладывать арест, определяют сами приставы. Однако такое происходит относительно редко: оптимальный вариант — не допускать судебных разбирательств и обговаривать условия погашения в досудебном порядке. Так Вы не лишитесь имущества.

Что будет, если не платить по кредиту

Как правило, едва начинается просрочка, банк начисляет заемщику штрафы и пени, которые увеличивают размер задолженности. Если клиент вовремя оплатил обязательства, все возвращается на круги своя. Но длительное отсутствие платежей влечет за собой:

В дальнейшем человек разбирается либо с коллекторами, либо с судебными приставами. В большинстве случаев первый вариант предпочтительнее: агентство не имеет права начислять добавочные выплаты, но может списать часть задолженности. Суд же с большой вероятностью приведет к аресту имущества и потере машины.

Чего не стоит делать

Как не потерять машину

Не переживайте. Найти выход можно из любой ситуации. Если Вы потеряли возможность платить по автокредиту, но не хотите лишиться машины, оптимальным решением для Вас будет связь с кредитором. Объясните свои обстоятельства как есть и постарайтесь договориться об одном из возможных решений:

Главное — сохранять трезвую голову и не поддаваться панике. Если Вы сделаете все правильно, а банк пойдет Вам навстречу, Вы сможете сохранить кредитный автомобиль и избавиться от просрочек.

Если у Вас возникли вопросы, то мы готовы предложить анонимную консультацию. Воспользуйтесь услугой анонимный звонок и просто начните диалог с оператором. Доверительные отношения между оператором ЭОС и клиентом — залог успешного разрешения финансовых проблем.

Как работает анонимный звонок?

Позвоните на номер анонимной линии ЭОС

8 800 775 02 04

с 8:00 до 20:00 мск

Задайте все интересующие Вас вопросы

Получите консультацию оператора

Анонимная горячая линия.

Проконсультируйтесь по вопросам погашения задолженности в компании ЭОС, не раскрывая личных данных.

Последствия неуплаты автокредита

Перед подписанием банковского договора заёмщиков информируют об ответственности по кредитным обязательствам и возможных последствиях. Даже если клиент абсолютно уверен в своей финансовой стабильности и платёжеспособности по автокредиту, от кризисных ситуаций никто не защищён. В наши дни нередки случаи, когда очередной ежемесячный взнос оплатить нечем. Особенно остро эта проблема проявляется в автокредитовании, её актуальность обусловлена повышенным спросом на данную банковскую услугу.

Для многих автокредит — единственная возможность купить машину. Банки заманивают привлекательными условиями, клиенты охотно соглашаются и подписывают договоры. Все, кто поспешно принимает решения и не способен адекватно рассчитать свои материальные возможности, рискуют оказаться в должниках. Что ждёт неплательщиков и как себя вести, если ежемесячные платежи по автокредиту становятся непосильной ношей? Попробуем разобраться.

Привлечение к ответственности заёмщика по автокредиту

Причины просрочек по автокредиту самые разные, но почти все они не являются уважительными для неуплаты. Договор надо соблюдать, а взносы регулярно вносить. На ситуацию, когда денег нет и не предвидится, заёмщики реагируют по-разному: занимают у родственников, несут ценности в ломбарды, берут кредиты в других банках. Есть и такие, кто не платит вообще. Последний вариант лучше исключить сразу, это проблему не решит, а усугубит её. Неприятностей будет много, так как если не платить автокредит, механизм привлечения собственника автомобиля к ответственности включается сразу.

Автомобиль, взятый в кредит, является залоговым имуществом. Пока действуют кредитные обязательства — это собственность банка. Вы можете пользоваться машиной, усовершенствовать её, ремонтировать, работать и путешествовать, но считать авто «своим» можно будет после полной оплаты автокредита. Только погасив последний платеж, банк вернёт вам ПТС, и вы станете полноправным собственником автомобиля.

При возникновении финансовых проблем некоторые заёмщики начинают искать способы не платить автокредит и пользуются так называемыми вредными советами. Многие считают, что автокредит «спишут», если просрочка составит 3 и более года. Имитируют аварии, чтобы получить поддельную страховку. Нередки случаи, когда машину переписывают на другого собственника, считая, что так её не отнимут. Все эти схемы, в случае не уплаты автокредита, не работают, а добавляют проблем. Банк не обманешь, поэтому не стоит тратить время на поиск бесполезных советов. Лучше подумать о том, каким способом решить финансовые сложности и вернуться в ряды ответственных клиентов, которым можно доверять.

Решение взять автокредит должно быть обдуманными, а не спонтанным. Необходимо предусмотреть все возможные риски. Заключая автокредитный договор, стороны принимают определённые обязанности. Обязанность заёмщика — своевременно оплачивать сумму долга и процентные платежи. Любая просрочка — это неустойка. Если её размер растёт, банк начинает действовать.

Возможные последствия

Последствий неисполненных обязательств по автокредиту может быть много и все они неприятные для заёмщика. Если просрочка небольшая, вам позвонят и напомнят о возникшей задолженности. В случае дальнейшей неуплаты и игнорирования, предупреждения сменятся штрафами, с каждым днём они будут возрастать. Дальше заёмщика ждёт малоприятное общение с коллекторами, а если и эта мера окажется безрезультатной, банк обратится в суд. Это законно и прописано в кредитном договоре на автомобиль.

Как правило, судебные процессы начинаются по истечении 2-3 месяцев просрочки.

В большинстве случаев суд принимает решение, предусматривающее арест залогового имущества в виде кредитного автомобиля. На законных правах у неплательщика могут забрать транспортное средство.

Банк может выставить машину на торги и продать за цену, релевантную сумме долга, либо предложить заёмщику самому продать автомобиль и рассчитаться с долгом.

В любом случае, взятые в автокредит деньги, возвращать придётся.

Ответственность за неуплату по автокредиту может быть гражданско-правовой и уголовной. Первая предусматривает изъятие автомобиля, а уголовная наступает в случаях, когда должник изначально не планировал платить автокредит и возвращать деньги. Последствия уголовной ответственности по автокредиту могут быть очень серьёзными. Это не только большие штрафы и потеря залогового имущества. Неплательщику могут запретить выезд за границу. В качестве наказания могут применяться исправительные работы, иногда лишение свободы.

Если машина в залоге

Наличие долга по автокредиту — это не только психологически неприятный момент, но и масса ограничений и финансовых санкций. Если неплательщик знает о ситуации и её последствиях, ответственность лежит исключительно на нём. Бывают и другие ситуации, когда судебные повестки становятся сюрпризом для автовладельцев. Поспешная покупка заложенной машины может обернуться массой проблем. Если автокредит не оплачен и имеется большая задержка, автомобиль заберут.

Все обязанности должника по закону переходят к покупателю. Банку все равно кто владелец, главное, возврат денег по автокредиту. Накопившийся долг — прямая дорога в суд. Если процесс взыскания уже запущен, мирно решить вопрос вряд ли получится. Новый владелец автоматически становиться ответчиком. Такова цена неосмотрительности.

Побороться за свои права можно только в случае, если покупателя не оповестили о том, что автомобиль находится в залоге. Составляется встречный иск, суд рассматривает его и принимает решение. Если признаётся, что покупатель не знал о залоговом статусе машины, есть шанс на успешный исход дела.

Когда заберут машину за долг по автокредиту?

Изъятие автомобиля в пользу долга — это последняя мера, на которую идут банки. Машину по автокредитной задолженности забирают только после суда. Сам процесс может затянуться на месяцы, что невыгодно кредитной организации. Банк может предложить несколько вариантов решения проблемы. Отказываться не стоит, так как риск изъятия автомобиля очень высок и финансовые потери неизбежны. Конструктивные переговоры с банком являются наиболее оптимальным выходом из сложной ситуации.

Схема конфискации залогового имущества в случае неуплаты по автокредиту традиционна и складывается из следующих этапов:

Должнику придётся погасить долг не только по остатку задолженности с начисленными штрафами, но и оплачивать судебные издержки и работу приставов. В итоге долг возрастёт в несколько раз.

Ещё один неприятный момент: задолженность не всегда покрывается, очень часто машина стоит дешевле, чем сумма долга по автокредиту. Судебные приставы могут потребовать выплату остатка долга за счёт продажи другого имущества.

Не платить автокредит, если банк лишили лицензии

Банка нет, долг остаётся. Отзыв лицензии и закрытие кредитно-финансовой организации не отменяет обязательств по автокредиту. Не стоит идти на обман и пытаться воспользоваться ситуацией и не возвращать стоимость. Даже если реквизиты существуют только формально, а банк лишен права работать, платить за автокредит придётся. Это вопрос времени. Как правило, в таких случаях назначается правопреемник, который уполномочен решать вопрос с должниками. Суммы и проценты по автокредиту не меняются, все пункты и сроки договора должны быть соблюдены.

Автомобиль за границей

Любые перемещения на машине за пределы страны возможны только при отсутствии задолженности по автокредиту. Только в таком случае заёмщик может пересечь границу. Если ежемесячные выплаты прекращаются и образуется просрочка по автокредиту, возникают всё те же проблемы: штрафные санкции и судебные разбирательства.

Когда изъятие автомобиля становиться невозможным, суд может наложить арест и изъять другое имущество на сумму, релевантную долгу.

Возможные решения проблемы неуплаты автокредита

Для любого банка превыше всего коммерческие интересы. Главное, любым способом вернуть деньги. В ход идут все проверенные механизмы воздействия, включая уступки. Кредитные организации предлагают самые разные варианты решения проблемных долгов. Выделим основные:

Продажа автомобиля

Продавать заложенный автомобиль третьему лицу не запрещается. Долг (или часть долга) по автокредиту можно погасить за счет вырученных средств, главное, сделать всё честно и законно. Любые «хитрости» в этом вопросе наказуемы. Продать залоговое авто можно двумя способами:

С первым случаем всё понятно и сложностей не возникает. Банк контролирует ситуацию и готов ждать. Как правило, должники стараются побыстрее продать машину, соответственно, есть вероятность, что денег, вырученных с продажи залогового автомобиля, не хватит для полного погашения задолженности. Придётся доплачивать или расставаться с другим имуществом.

В ситуации, когда находится покупатель, согласный с долговыми обязательствами, автокредит переоформляется на него. Банк должен знать о предстоящей продаже. Заёмщик пишет заявление, а банк проводит проверку документов, платежеспособности, кредитной истории будущего автовладельца. В случае положительного ответа оформляется сделка.

О том, что машина в залоге и кредит на момент продажи не погашен, покупатель должен знать. Если это правило игнорируется и предупреждение не поступает, действия продавца расцениваются как мошенничество. Уголовно- правовые последствия неизбежны.

Отсрочки по платежам автокредита

Многие банки соглашаются на процедуру отсрочки. Больше везёт тем заёмщикам, у кого с кредитной историей все в порядке, но свою неплатёжеспособность придётся доказывать и подтверждать документально. Все справки о потере работоспособности, рабочего места, банкротстве тщательно проверяются банковскими работниками на достоверность.

Отсрочка по платежам автокредита даётся на основании заявления заёмщика, подать его лучше заранее. Если на момент предъявления документов просрочек по платежам не было, есть вероятность, что кредитная организация предоставит отсрочку сроком до 6 месяцев.

Отмена штрафных процентов

На такое предложение от банка могут рассчитывать только те заёмщики, которые указывают конкретные сроки полного погашение автокредита.

Рефинансирование (перекредитование)

Если выплаты по автокредиту оказались неподъёмными, можно взять кредит в другом банке и погасить предыдущий займ. Условия нового кредита должны быть более выгодными, иначе заёмщик может оказаться в еще более сложной ситуации.

Кредитные каникулы

Банк может предложить так называемые кредитные каникулы. Согласившись на это предложение, заёмщик будет оплачивать только проценты автокредита. Это обычная отсрочка, которая действует несколько месяцев. Сроки кредитных каникул устанавливаются банком.

Реструктуризация автокредита

Данное банковское предложение предполагает увеличение срока автокредита. При этом сумма ежемесячного платежа уменьшится, но платить придётся на несколько лет дольше. При реструктуризации составляется новый график платежей. Кредитная история в таких случаях не пострадает, так как решение принимается совместно клиентом и кредитной организацией. Если заёмщик автокредита вторично нарушает условия и не платит по новому договору, банк вправе расторгнуть соглашение и изъять автомобиль.

Любой из рассмотренных вариантов можно рассматривать как выход из сложной ситуации. Не забывайте, что отказ от уплаты по автокредиту, влечёт массу неприятностей. Долговые проблемы откладывать не стоит. С банком лучше договориться и найти решение, которое будет устраивать обе стороны.

Во избежание судебных процессов внимательно читайте договоры, при необходимости консультируйтесь с юристами и адекватно анализируйте своё финансовое состояние. Оно может в любой момент измениться и нарушить ваши планы. На момент заключения сделки у вас должно быть чёткое представление о кредитном продукте и возможных последствия в случае просрочек.

Что будет, если не платить автокредит

Автокредит — залоговая ссуда, обеспечением по которой служит купленный в кредит автомобиль. И если заемщик не справляется с обязательством, банк имеет полное право забрать машину и реализовать ее с торгов. Но сразу забирать авто он не поспешит.

Рассмотрим, что будет, если не платить автокредит, как будет действовать банк. Целевой кредит на покупку авто — крупная и серьезная ссуда, и если заемщик не соблюдает условия договора, его ждет ответственность. Какая именно — на Бробанк.ру.

Штрафы за просрочку

Многие заблуждаются, думая, что банк первым делом поспешит забрать кредитную машину за долги. На практике все происходит совершенно иначе. Изъятие автомобиля — последнее, что будет делать банк в процессе взыскания задолженности.

С момента просрочки до изъятия авто может пройти приличный срок около 1 года и даже больше.

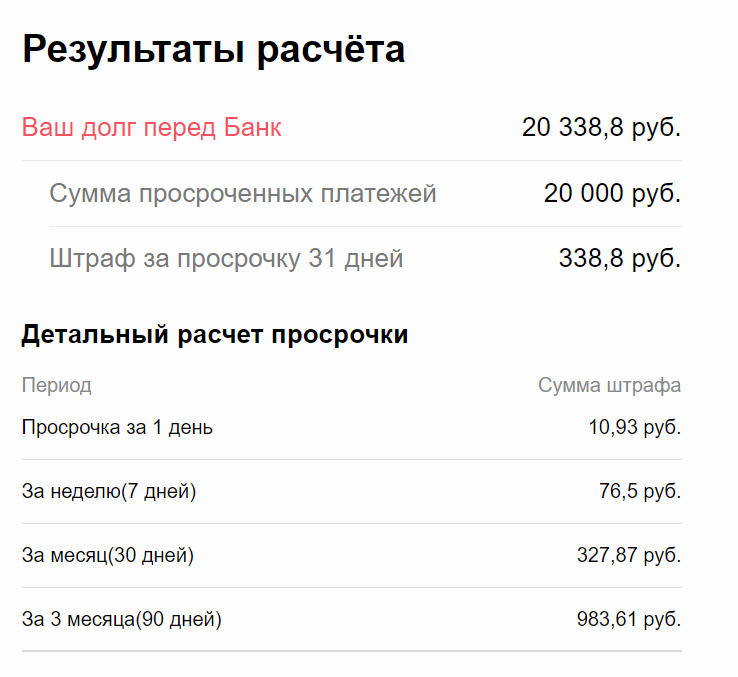

Первое, что сделает банк, — назначит штрафные санкции, прописанные в договоре. По закону это 20% годовых, которые будут начисляться на просроченную сумму. Кажется, что это совсем немного, например, с суммы 20 000 это всего 11 рублей в день. Но на следующий день штраф считается с суммы 20 011 рублей и так далее.

Для наглядного примера роста долга из-за просрочки можно воспользоваться калькулятором пени. Если указать долг в 20 000 и пени 20% годовых, получается, что за месяц сумма вырастет на 338 рублей.

По сути, просрочка одного ежемесячного платежа по автокредиту не так страшна. И пени небольшие, и сумма долга нестрашная, и к порче кредитной истории разовая оплошность не приведет.

Но если заемщик пропускает второй ежемесячный платеж, к требуемой сумме добавляется еще один ежемесячный платеж. В итоге пени станут насчитываться на сумму 40 338 рублей и составят за следующий месяц 685 рублей и так далее.

Если просрочка по автокредиту или иному кредитному долгу перед банком или МФО превышает 60 дней, кредитная история заемщика серьезно портится. Просрочки свыше 90 дней практически ставят крест на получении кредитов в будущем.

Что предпримет банк, если перестать платить автокредит

Пени — вещь автоматическая, долг просто начинает расти со следующего дня после просрочки. Но сам банк также сразу начнет предпринимать действия. Для него просрочка по кредиту — это плохо. Некоторые заемщики думают, что банки спят и видят, как бы забрать кредитную машину. На самом деле это последнее, чего они хотят.

Для банка изъятие авто и его продажа — это лишние хлопоты. Кредитор стремится максимально снизить вероятность доведения дела до этой крайней точки. Он будет всеми силами пытаться вернуть должника в график.

Стандартно при просрочке по автокредиту банки следуют по такому сценарию:

За тот срок, пока банк не обратится в суд, долг серьезно увеличится за счет пеней. Отчасти и поэтому кредиторы не спешат инициировать судебные разбирательства. И может случиться так, что стоимость машины будет ниже, чем размер долга.

Может ли банк забрать залоговый автомобиль

Если машина выступает залогом по автокредиту или наличному кредиту, выданному под залог авто, то в случае просрочки банк может забрать авто. Но сделает это не сразу, а в последнюю очередь.

Если вы не хотите лишиться машины, соглашайтесь на предложение о реструктуризации или сами просите банк ее вам сделать. Это изменение графика платежей на более длинный с уменьшенным платежом или вовсе предоставление кредитных каникул.

Когда банк поймет, что должник не собирается платить, тогда ничего другого делать не остается — придется забирать машину. Как это происходит:

Редко когда сумма долга и стоимость проданной машины соответствуют 1 в 1. Например, если заемщик выплатил половину срока, то после покрытия долга может образоваться излишек. Он передается уже бывшему должнику.

А если происходит обратная ситуация, банк может обратиться в суд и требовать оставшиеся деньги. Например, если автокредит брался без первого взноса и практически сразу не платился, долг точно не будет покрыт полностью.

Что делать, если нет возможности платить автокредит

Если вы не намерены отдавать машину банку, необходимо сразу начинать действовать. Желательно еще до того момента, как совершилась просрочка по автокредиту. Сейчас банки готовы идти навстречу заемщикам, которые оказались в непростой ситуации.

Какой выход может быть предложен:

Помощь предоставляется только при документальном доказательстве ухудшения финансового положения. По итогу рассмотрения ситуации банк сам решит, как помочь клиенту.

Если просрочка уже совершена, также нужно идти на диалог с банком. И заемщик, и кредитор заинтересованы в урегулировании вопроса без суда и изъятия автомобиля. Поэтому не нужно скрываться: в сотрудничестве может появится выход из ситуации, та же льготная реструктуризация без справок.

Можно ли продать кредитную машину и покрыть долг

В целом, таким способом действительно можно избавиться от автокредита. Есть только одно но — провести сделку можно только по согласованию с банком. То есть вы приходите к нему и говорите, что больше не можете выплачивать автокредит и хотите продать авто. Идеальный вариант — если приведете реального покупателя, тогда можно выиграть в цене: при продаже банком цена будет минимальной.

Теоретически продать кредитную машину без ведома банка можно. Даже если кредитор забрал ПТС на хранение, ничто не мешает сделать дубликат, который будет иметь полную юридическую силу. С ним покупатель сможет зарегистрировать авто на себя.

Другой момент — такая сделка незаконная, так как по условиям договора продажа запрещена. Если информация дойдет до банка, он может расторгнуть договор и забрать авто. Даже если оно продано другому человеку, его все равно заберут. Порой покупатели даже не знают, что купили кредитную машину, и после им приходится судиться с продавцом, пытаясь вернуть деньги.

Что будет, если не платить автокредит: когда заберут машину

В жизни складываются различные ситуации. И даже если сейчас все стабильно: есть работа и регулярно приходит заработная плата, то никто не может гарантировать, что ничего не изменится через год. Кризисная обстановка в стране может накалиться и будет нечем в определенный момент погасить ежемесячный платеж, а также есть шанс того, что все дела пойдут в гору, и вы захотите заплатить весь остаток долга.

Рекомендуем хорошо подумать перед тем, как оформлять кредит, хотя на данный момент банки предоставляют очень выгодные условия выдачи различных видов займов, а страховщики покрывают большую часть расходов, связанных с возникновением непредвиденных ситуаций. Но только при условии, что вы не пытаетесь обмануть кредитное учреждение и страховую компанию. Ведь все финансовые документы проверяются тщательнейшим образом перед тем, как подписать их на выдачу.

Что будет, если год не платить автокредит

При возникновении трудностей с денежными средствами многие прибегают к использованию так называемых «вредных» советов, вот некоторые из них:

Но все не так просто, как казалось. И всеми эти действиями наживаются только большее количество проблем и размер долгов растет.

Варианты последствий неоплаты

Что делать, если взял автокредит и не можешь платить: вариантов последствий достаточно много и сценарии могут различаться в зависимости от банка или иного учреждения, выдавшего кредит.

Пошаговое описание действий банковских организаций в случае неуплаты ежемесячного платежа:

Обычно судебные тяжбы длятся около трех месяцев и заканчиваются арестом автомобиля. После этого банк выставляет на торги машину и продает равноценно с остатком долговых обязательств. Если не получается полностью возместить займ вместе со штрафами, то могут арестовать часть имущества на заданную сумму.

Но если доказывается, что заемщик изначально планировал не платить автокредит, то ответственность наступает не административная, а уголовная: забирается залоговое имущество, выдается справка о запрете выезда за границу, исправительные работы обычно назначаются в колонии поселения, хотя бывают случаи усугубления ситуации самим заемщиком.

Изъятие машины тоже не самый простой процесс, поэтому является крайней мерой кредитных организаций.

Что будет, если не платить автокредит: когда заберут машину

Как было написано в предыдущем абзаце, большие задолженности ведут к процессу ареста машины.

Пошаговая инструкция процедуры конфискации:

Зачастую из-за растущей инфляции случается снижение рыночной стоимости залогового имущества. В этом случае продажа не покрывает остаток долга с неустойкой: включая штрафы и проценты, в такой ситуации банковские менеджеры, заручившись поддержкой закона и судебных приставов (подается ходатайство по уже заслушанному делу и назначается дополнительное заседание), могут потребовать вернуть его за счет продажи/изъятия другого имущества, выполнением исправительных работ или денежными средствами.

Как может ответить заемщик

Оформляя займ, заемщик берет на себя ответственность по выплате кредитных обязательств, включая ежемесячный платеж, годовые проценты и страховую ответственность.

Если вы не можете погашать финансовые обязательства, то обратите внимание на законные принципы и методы разрешения ситуации. В соглашении обычно подробно описана возможная процедура решения проблемы в случае невозможности осуществления выплат.

Например, при наступлении смерти, заемщик самостоятельно не может рассчитаться, при этом проверяется:

Созаемщики, родственники или банковский менеджер в зависимости от каждой конкретной ситуации при наличии страховки (а она является обязательным условием оформления кредита) должны обратиться за получением компенсационных выплат по полису, с помощью которых смогут погасить заем, возможно, даже полностью.

И именно поэтому, чтобы избежать внештатных ситуаций, банковская структура выдвигает ряд требований к клиенту:

Все это делается, чтобы обеспечить страховку своих финансовых средств и погашения задолженности: возвращение денежных средств банковской структуре.

Штрафы за просрочки

Зачастую мы не обращаем внимания на пункты в кредитном договоре, указывающие ответственность и размер неустойки за просроченные платежи. Банковская структура по праву может считать просрочкой даже один день отклонения от графика. Поэтому многие именно так и делают, для них это прибыльно.

Различают два вида финансовых наказаний: пени и штрафы. Данные неустойки имеют различия, но в обязательном случае влияют на вашу кредитную историю и в отрицательном плане отражаются на будущей возможности оформить новый займ.

Чем они отличаются: штраф — это разовая выплата, а пеня — постоянные начисления во время просрочки платежа (обычно регулярные ежедневные).

Например, по уставу Сбербанка пеня составляет 0,5% в день от размера задолженности по платежу, а не от остатка кредита в целом. В других организациях выплаты еще выше.

Формы штрафных санкций, применяемых к заемщикам:

Бывают банковские учреждения, в которых комбинируют несколько видов штрафов одновременно. Например, назначают дополнительную денежную нагрузку и в итоге вместе с единоразовой выплатой считают ежедневную пеню.

Есть разные способы оспаривания вопросов назначения неустоек. Можно постараться уменьшить размер штрафов. Зачастую для этого приходится общаться с исковым заявлением в суд, но в такой ситуации нужно иметь достоверные и неопровержимые доказательства, в очень редких случаях с банком получается договориться об отсрочке платежа, даже при наличии чрезвычайных причин.

Но стоит учесть, что заемщик имеет право обратиться в суд для объяснения ситуации и просить об отмене или хотя бы об уменьшении штрафных санкций.

Возможность снижения штрафов предусмотрена законом нашего государства ст. 333 ГК. На федеральном уровне есть способы оспаривания вопросов назначения дополнительных денежных платежей, ведь государство заботится о защите уязвимых финансовых интересов заемщиков. Согласно статье, если неустойка несоразмерно высока, то суд вправе уменьшить размер или вовсе отменить обязательство выплачивать.

Для получения оснований или полного решения проблемы следует в письменном виде с помощью отправления заказного письма почтой обратиться к руководству кредитной организации и описать ситуацию, причины невозможности совершить ежемесячный платеж и предложить перерасчет или отмену штрафа. Важно сделать обращение в двух экземплярах, чтобы впоследствии можно было использовать данное уведомление как доказательство во время судебного заседания.

Если банковская структура принимает все ваши условия и идет на уступки, то нужно попросить зафиксировать это письменно, дабы избежать эксцессов. В случае, когда ваше заявление получило отказ, необходимо готовить исковое заявление в суд и требовать отказные документы, объяснения и основания, оформленные в бумажном виде.

Но стоит остановиться на том, что зачастую, если люди обращаются, а не прячутся от обязательств, то банковское руководство принимает во внимание тот факт, что человек ответственно подходит к делу, следовательно, дорожит своим имуществом, значит сделает все возможное, чтобы выполнить обязательства перед финансовой структурой, поэтому крупные организации отнесутся положительно к вашему заявлению и даже наживутся дополнительно, например, оформив реструктуризацию займа.

Если кредитное учреждение обратилось с иском к приставам раньше вас, то в рамках прохождения слушания можно ходатайствовать о снижении размеров неустоек, прикрепив к заявлению письмо, которое было отправлено в адрес банка, и отчет из почты, что оно было получено сотрудником организации (поэтому и нужно отправлять заказное).

Это не дает 100% гарантию, но появляется шанс выкарабкаться, потому что суд в настоящее время все больше становится на сторону заемщиков.

Если договориться с банком

Банковскому сектору выгодно выдавать кредиты и им нужно, чтобы вы выплачивали всю сумму с процентами. Также для них немаловажно сохранить постоянного клиента, ведь на рынке финансовых услуг сейчас очень большая конкуренция, а искать новых покупателей данной услуги намного сложнее, чем организовывать доп.продажи среди постоянной базы устоявшихся, хранящих тут деньги лиц.

Поэтому с большой долей вероятности банк пойдет вам навстречу. Ведь они заинтересованы в долгосрочном сотрудничестве, и чем больше кредитов возьмете и будете выплачивать, тем больше они заработают.

Советы по предложению вами менеджеру способов смягчения наказания:

Это поможет решить возникшие трудности с выплатами на данном этапе, но имейте ввиду, что это отрицательно скажется на полной стоимости кредита: в сторону увеличения размера денежного эквивалента долгового обязательства.

Есть несколько основных программ помощи заемщикам, попавшим в трудную жизненную ситуацию:

Получает широкую популярность последняя услуга — один из многочисленных методов изменения договора по долговому обязательству перед банком: должнику предоставляется отсрочка на определенное оговоренное и одобренное руководством кредитного учреждения время для возвращения денежных средств.

Базовые принципы работы программы:

Многие финансовые учреждения активно пользуются сервисом для дополнительного заработка на задолжавших заемщиках. И по уставу прописывают размер стоимости за оказание данной услуги.

Условия в каждом банке будут разными, но общие принципы функционирования и применения останутся неизменными:

Чтобы воспользоваться данным предложением, следует:

А как же быть, если что-то случилось

Для получения требуется подача документов компанию:

Пошаговая инструкция получения возмещения:

Если страховая отказывается делать выплаты, нужно требовать отказ и обоснование в письменной форме, чтобы обратиться с заявлением и приложенной копией всех документов в Роспотребнадзор и другие организации для защиты своих прав.

Для обеспечения возможности уменьшить проценты или срок, снятие обременения с машины есть еще две программы — перекредитовании и реструктуризации.

Рефинансирование

Это процесс перекредитования для изменения условий выплаты уже существующего автокредита. Обычно это делается на взаимовыгодных требованиях для заемщика и банковской организации, с целью привлечь клиентов оформлять новые кредитные займы в данной финансовой структуре.

Для проведения подобных действий необходимо потратить определенное количество временных и денежных ресурсов практически как при первоначальном одобрении кредита — все регистрационные документы на машину придется переоформлять.

Для одобрения перекредитования в финансовом учреждении по снижении ставки по займу необходимо, чтобы история предыдущих долговых обязательств была положительной:

Есть несколько видов рефинансирования с изменением условий кредита:

Перекредитование целесообразно оформлять следующим типам заемщикам:

Реструктуризация

Это программа, позволяющая на специальных условиях изменить график ежемесячных платежей.

Для этого банки могут сделать две операции:

Выбор метода зависит от условий подписанного кредитного договора и основывается на причинах и решении клиента банковской структуры и условиях одобрении организации, выдавшей кредит.

Сначала может показаться, что рефинансирование и реструктуризация похожи и чрезвычайно идентичны, а достаточно существенная разница с первого взгляда незаметна, хотя она очень значима для заемщика, не знающего, что выбрать.

Реструктуризация наиболее выгодна для финансовой организации, потому что она способствует решению основных проблем банков в кризисных ситуациях и тяжелой экономической ситуации:

И дополнительным плюсом при этом является то, что кредитное учреждение оставляет клиентов у себя.

Из вышесказанного хотелось бы сделать вывод, что реструктуризация более выгодна банку, а рефинансирование – людям.

Когда стоит продать кредитное авто

Чтобы осуществить продажу машины, купленной с помощью автокредита, следует уведомить банковскую структуру, запросить у нее разрешение. Ведь пока ПТС в залоге, заемщик, который по документам является владельцем, на самом деле может лишь пользоваться ним. Любая передача в собственность другому лицу происходит только под контролем банка.

Это считается гарантом того, что клиент не перестанет платить, имея страх потери транспортного средства.

Есть несколько видов продажи залогового авто:

В любом случае получается так, что уведомление кредитной организации обязательно, иначе сделка будет признана незаконной.

Определить сейчас факт продажи авто, которое находится в залоге и под обременением банка, без уведомления очень легко, так как информация хранится в глобальной базе данных в интернете.

Можно получить дубликат, заявив об утере документы на машину, и продать автомобиль. Но перед принятием такого решения учтите, что банковские структуры работают, взаимодействуя с ГИБДД.

Кредитор, узнав о попытках продажи без уведомления, может сделать:

Стоит в этот момент помнить, что по закону продажа залогового имущества, которое по сути пока вам не принадлежит, особенно без предупреждения покупателя, рассматривается как преступление.

Если решитесь продать авто на запчасти и после этого заявите об угоне, это будет расценено, как мошенничество и ложные показания.

Это страховой случай, и компания-страховщик погашает долг, но перед этим будет произведена доскональная проверка. И заемщику, в случае нарушения, грозит привлечение к ответственности и наказание: штраф, лишение свободы.

Как оформить страховку правильно:

Досудебные разбирательства

До суда банк может поручить разбирательства и взимание долга коллекторским агентствам.

Как правильно контактировать с ними:

Что не могут отобрать в качестве средств погашения долга: жилое помещение; предметы обеспечения работы; финансовые средства согласно прожиточному минимуму.

Как не платить автокредит? Любой должник также может объявить себя банкротом, стоимость признания около 100 тысяч рублей.

Взыскание денег в судебном порядке

Порядок взыскания долговых обязательств по автокредиту:

Решением суда определяется процедура взыскания долга, установленного в ходе заседания.

Если заемщик хочет сохранить авто, то все это необходимо выплатить в установленный судьей срок. В ином случае автомобиль будет изъят и впоследствии уйдет с торгов.

Для обжалования можно обратиться в вышестоящую судебную инстанцию в течение месяца.

Законодательство тщательно контролирует вопросы по исковой давности. На данный момент для автокредита это 3 года. Данный срок исчисляется с первого дня просрочки. Это стоит обязательно учитывать при принятии каких-либо решений.

В каких случаях суд может стать на сторону заёмщика

Следующим этапом является изъятие залогового имущества.

Правила проведения конфискации транспортного средства, которая будет осуществляться приставами по решению суда:

Все мероприятия происходят при непосредственном наличии заемщика и двух свидетелей, которые должны зафиксировать личными подписями законность и соответствие действующему принятому порядку изъятию по причине судебного решения об аресте имущества. Понятыми должны быть совершенно посторонние лица, которые не имеют отношения ни к должнику, ни к приставу, ни к кредитной организации.

Что должен содержать документ об изъятии и акт о выполнении требуемых мероприятий:

Постановление об аресте и акте взимания составляются в 2 экземплярах, чтобы отдать один пакет документов в суд для передачи в архив, а другой — заемщику.

При несогласии с действиями приставов или обнаружении правонарушений вы имеете право обратиться с иском в суд, но учтите, что нужно иметь веские доказательства, иначе просто потратите деньги.