Без полиса: кто возместит ущерб при ДТП

Какие полисы являются недействительными и поддельными

Полис ОСАГО не нужен для владельцев транспорта, скорость которых не превышает 20 км/ч, не имеющего колес, а также иностранным перевозчикам (если они застрахованы за границей).

К недействительным относятся полисы ОСАГО, которые:

выданы без уникального номера или оформлены не на официальном сайте страховщика;

такой же полис есть у другого водителя, который получил его раньше;

полис оформлен после отзыва или приостановлении действия лицензии страховщика;

выданы на испорченных, утерянных или похищенных у страховщика бланках;

выданы на старых бланках, использование которых не продлено.

Подделывают полисы ОСАГО по-разному: кто-то изменяет дату выдачи и период действия документа, подпись на нем или гербовую печать. Так, в Воронеже автолюбитель переписал ручкой срок страховки, а в Волгограде злоумышленник оформил полис на мототехнику, затем в фотошопе изменил сведения о водителе и авто.

Юрист «Европейской Юридической Службы» Евгений Иванов поясняет, что в такой ситуации необходимо подать заявление в полицию, поскольку в действиях менеджера имеются признаки преступления по ст. 327 УК («Подделка, изготовление или оборот поддельных документов, штампов, печатей или бланков»). В рамках проверки будет установлен виновник, добавляет эксперт: «Затем вы вправе предъявить гражданский иск о взыскании материального и морального вреда к причинителю ущерба».

Как проверить действительность страховки

Автовладельцу необходимо ввести серию и номер полиса ОСАГО на сайте Российского союза автостраховщиков (РСА). Помимо действительности полиса водитель узнает, принадлежит ли документ страховщику и какой договор ОСАГО он заключал. Также можно проверить страховку через QR-код или сравнить по характеристикам подлинного полиса.

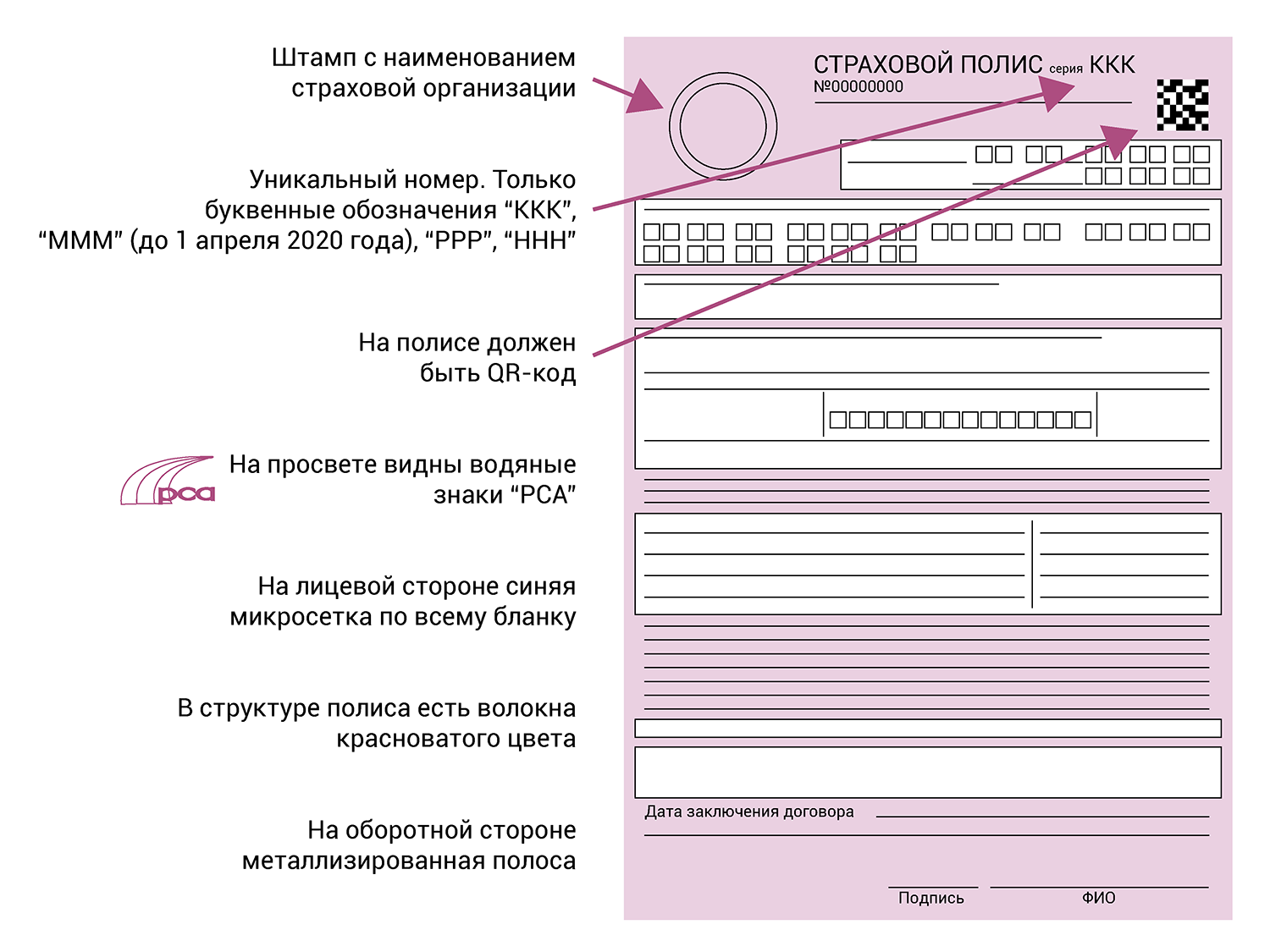

Основные признаки действительного полиса ОСАГО

Какое наказание грозит за недействительный полис

Если водитель ездит с недействующей страховкой, то получит штраф 800 руб. по ч. 2 ст. 12.37 КоАП («Несоблюдение требований об ОСАГО»). Если полис подложный, то автовладельцу грозит уголовная ответственность по ч. 1,5 ст. 327 УК («Подделка, изготовление или оборот поддельных документов, штампов, печатей или бланков»):

за подделку страховки или изготовление подложных бланков для использования или сбыта;

использование заведомо ложного полиса ОСАГО.

Если водитель обнаружил, что полис является фиктивным, то ему необходимо написать заявление в полицию, чтобы изготовителей незаконной продукции нашли и привлекли к уголовной ответственности.

Кто будет выплачивать возмещение при отсутствии страховки, поддельном полисе

Вред здоровью после аварии возмещается Российским союзом автостраховщиков независимо от наличия и действительности полиса ОСАГО.

Виновник даже может быть не установлен или скрыться с места ДТП, а потерпевшие получат компенсацию. Но затем РСА будет взыскивать эти деньги с виновника происшествия.

Если при аварии никто из людей не пострадал, а ущерб был причинен только имуществу, то расходы будет компенсировать виновник. Но если водитель ехал на служебной машине по рабочим делам и попал в ДТП, то придется платить работодателю.

Если при ДТП причинили только вред имуществу, то расходы возместит виновник или его работодатель, если авария произошла, когда сотрудни исполнял трудовые обязанности.

Юрист «Европейской Юридической Службы» Евгений Иванов поясняет, что можно обратиться к виновнику ДТП для возмещения вреда даже в том случае, если автомобиль продан. Денежная сумма от продажи не влияет на размер ущерба, отмечает эксперт: «Если после ДТП вы продали авто без оценки, то в суде доказать убытки будет сложно».

Определяем ущерб, затем договариваемся с виновником

Сначала нужно рассчитать сумму вреда, причиненного автомобилю после ДТП. Это делает независимый эксперт. Он подготовит отчет, в котором укажет сумму ремонта авто. Помимо денег на ремонт автовладелец может взыскать с виновника аварии расходы на проведение экспертизы, эвакуацию машины и ее хранение, доставку пострадавшего в больницу, проезд на общественном транспорте к месту нахождения авто или эксперта.

Потерпевший вправе требовать возмещение реального ущерба, в том числе, утрату товарной стоимости авто.

После оценки потерпевший просит другого участника ДТП заплатить за ремонт добровольно. Для этого он вручает претензию лично или направляет её по почте. Когда виновник согласен возместить ущерб, стороны заключают соглашение, в котором определяют размер выплат и порядок их перечисления. Если отказывается, то автовладелец может обратиться в суд.

Подаем иск в суд

Потерпевший вправе требовать выплаты ущерба имуществу с виновника через суд в течение трех лет с момента, когда узнал о своем нарушенном праве. Иск о возмещении вреда здоровью не ограничивают по времени. Но компенсация будет взыскана только в счет расходов за последние три года.

В исковом заявлении необходимо описать обстоятельства ДТП, повреждения автомобиля, в какой части ущерб не был возмещен, сведения о попытке разрешить спор до суда, требование о возмещении ущерба с его размером. Также истцу следует обратить внимание на отсутствие страховки у виновника или наличие недействительного/подложного полиса.

Кроме этого, к иску следует приложить:

схему ДТП, объяснения очевидцев, протокол об административном правонарушении по водителю без страховки и др.;

отчет эксперта об оценке ущерба;

досудебное соглашение, претензию или иные документы, подтверждающие, что истец пытался урегулировать спор до суда;

квитанцию об оплате госпошлины;

уведомление о вручении копии иска с приложением другим участникам процесса (ответчику, третьим лицам).

Судебное разбирательство длится, как правило, два месяца. Решение суда вступит в силу через месяц, если его никто не обжалует. В противном случае решение вступит в силу незамедлительно после рассмотрения жалобы вышестоящим судом.

Юрист «Европейской Юридической Службы» Евгений Иванов говорит, что следует обжаловать решение суда в апелляционной инстанции, ссылаясь на то, что выплаченные суммы не являются неосновательным обогащением. Эксперт утверждает: «Страховая компания перед возмещением признала аварию страховым случаем, проверила и подтвердила факт заключения между виновником ДТП и страховщиком договора ОСАГО, действовавшего на дату ДТП, поэтому она не может требовать возврата выплат как неосновательного обогащения».

Обращаемся к судебным приставам

После вступления решения суда в законную силу водителю нужно получить исполнительный лист в суде и направить его приставу. Тот возбудит исполнительное производство. В ходе исполнения пристав может наложить арест на имущество или денежные средства должника, взыскать деньги с банковских карт или других источников дохода и даже запретить выезд виновнику за границу.

Если приставу не удастся взыскать деньги, то он окончит исполнительное производство. Только через 6 месяцев после такого решения автовладелец сможет возобновить исполнение.

*Вопросы найдены на автомобильных форумах и сайтах.

Авария без страховки

Дело оказалось непростое. Незастрахованными по ОСАГО оказались оба участника аварии. Но полис на автомобиль виновника был. Правда, за рулем оказался водитель, в него не вписанный.

Авария произошла в марте 2019 года. В автомобиль некоего Салихова врезалась машина, которой управлял некто Балаов. Машина виновника была застрахована по ОСАГО, поэтому Салихов обратился за выплатой к страховщику виновника.

По идее, он должен был обращаться за прямым возмещением ущерба к своему страховщику. Но так как его ответственность не была застрахована, он подал заявление в страховую компанию виновника. И это вполне законно.

Страховщик признал случай страховым и даже выплатил Салихову чуть больше 100 тысяч рублей. Но пострадавший посчитал, что это явно заниженная сумма. Он провел независимую оценку ущерба, которая насчитала более 400 тысяч даже с учетом износа, и обратился к страховщику с требованием доплаты. Страховщик проигнорировал его обращение.

Но страховщик подал апелляцию. И апелляционный суд отменил решение суда первой инстанции, указав, что Балаов не был вписан в полис, оформленный на машину, причинившую ущерб. А сам Салихов «не указан ни в страховом полисе, ни в материалах о ДТП», да и полис на его имя на поврежденный автомобиль не выдавался.

Обрадованный страховщик тут же заявил, что выплаты истцу произведены отделом убытков ошибочно, в связи с чем будет заявлен иск о взыскании с него выплаченных сумм. Кассационный суд почему-то поддержал это решение.

Однако Верховный суд пришел к другим выводам. Он указал, что по закону об ОСАГО потерпевший, не застраховавший свою гражданскую ответственность, вправе направить страховщику, застраховавшему ответственность причинителя вреда, заявление о страховом возмещении в связи с нанесением ущерба его имуществу. При этом оснований для освобождения страховщика от выплаты из-за незастрахованной ответственности потерпевшего не имеется. Доводы суда апелляционной инстанции о том, что истец не включен в страховой полис причинителя вреда, какого-либо значения не имеют, поскольку это законом об ОСАГО не предусмотрено.

Довод о том, что водитель Балаов не включен в полис страхования в качестве лица, допущенного к управлению автомобилем, также не основание для отказа в выплате.

В силу прямой нормы закона об ОСАГО страховщик имеет право регресса к водителю, не включенному в число допущенных к управлению по договору ОСАГО, однако не освобождается от выплаты страхового возмещения потерпевшему, подчеркнул Верховный суд.

Он также напомнил: судом первой инстанции установлено, что гражданская ответственность виновника ДТП застрахована. Этот факт был признан и страховой компанией, частично выплатившей страховое возмещение.

Поэтому ВС отменил решения судов апелляционной и кассационной инстанций и направил дело на новое рассмотрение в кассационный суд.

Вождение без страховки: получить компенсацию за ДТП

Авария без страховки

В мае 2019 года Роман Солдатов* попал в ДТП на своем «Лексусе». В него врезался Рустам Балагов*, который управлял «Ладой». В итоге именно Балагова признали виновником ДТП.

На автомобиль виновника была оформлена страховка «Согаза», правда, самого Балагова в полис не вписывали. А вот у Солдатова полис ОСАГО вовсе отсутствовал. Владелец иномарки обратился за компенсацией именно к страховщику виновника аварии.

Ему заплатили 101 700 руб., но такая сумма возмещения потерпевшего не устроила. Поэтому он обратился к экспертам, которые насчитали ущерб на 408 900 руб. Доплачивать «Согаз» не стал, оставив претензию без ответа. Поэтому Солдатов обратился с иском в Первомайский районный суд Краснодара.

Первая инстанция согласилась с иском и частично удовлетворила его. С «Согаза» взыскали страховое возмещение в размере 298 300 руб., 300 000 руб. неустойки и штрафа, 1000 руб. компенсации морального вреда, а также почтовые расходы и затраты на проведение независимой оценки повреждений.

Краснодарский краевой суд и Четвертый кассационный суд с таким решением не согласились. Они прислушались к доводам представителя «Согаза», который утверждал, что вообще не должен был платить Солдатову, так как ответственность Балагова на момент аварии не была застрахована. Суд обратил внимание, что и ответственность самого Солдатова в момент ДТП застрахована не была. А значит, он не может требовать компенсации (дело № 8Г-14735/2020).

ВС: потерпевшему нужно заплатить

Солдатов обратился в Верховный суд, и коллегия по гражданским делам рассмотрела его жалобу.

Судьи подчеркнули, что если бы у обоих водителей имелись полисы, то возмещение Солдатов должен был бы требовать у своей страховой компании. Но раз у него не оказалось страховки, то он вправе обратиться в страховую компанию, где оформлен полис на авто виновника ДТП.

При этом ВС признал: отсутствие страховки у потерпевшего – это не повод отказывать ему в выплате по ОСАГО.

Не является основанием для отказа в выплате страхового возмещения и довод о том, что Балагов не включен в полис страхования в качестве лица, допущенного к управлению «Ладой». В силу прямой нормы закона об ОСАГО (статья 14) страховщик может предъявить регрессное требование к виновнику ДТП, если тот не вписан в страховку. Но при этом страховая компания сначала должна выплатить компенсацию потерпевшему, подчеркнул ВС.

С учетом этих правовых позиций ВС отменил решения апелляции и кассации и вернул спор на новое рассмотрение в Краснодарский краевой суд (пока еще не рассмотрено – прим. ред.). Таким образом, суд подтвердил: неважно, кто находился за рулем застрахованного автомобиля в момент ДТП. Страховая компания все равно должна сначала выплатить пострадавшему компенсацию, а уже потом взыскивать свои убытки с виновника аварии в порядке регресса.

Верховный суд часто обращает внимание на проблему возмещения потерпевшим в ДТП. О других интересных позициях коллегии по гражданским делам читайте в материалах «Право.ru»:

Если нет страховки ОСАГО при ДТП у потерпевшего: выплатят ли ущерб, что делать и какой штраф?

ДТП без ОСАГО у невиновного потерпевшего

Езда без действующего страхового полиса в 2021 году может грозить очень серьёзными последствиями. Но только в том случае, если вас признали виновным в аварии. Но какие последствия, если у вас нет ОСАГО, вы попали в ДТП, где вас признали потерпевшим или пострадавшим? Есть ли штраф за это и что ещё грозит? И, главное, выплатят ли ущерб по страховке, если у виновника она есть? Можно ли оформить европротокол и таким образом избежать ответственности за отсутствие страховки? Итак, давайте обо всём подробнее и по порядку!

У меня нет полиса ОСАГО – что мне грозит, если произошло ДТП?

Так как страхование автогражданской ответственности в России обязательно и призвано по меньшей мере по мнению законодателей упростить жизнь автомобилистов, то за отсутствие соответствующего договора может ждать 2 последствия:

Но в нашей статье мы ведём речь о случае, если вы попали в ДТП, в котором не виноваты, но у вас нет полиса ОСАГО. И в этом случае вам может грозить только штраф.

Тонкости виновности в происшествии

Но обратите внимание, что невиновность в аварии – дело очень тонкое и нестабильное. Дело здесь в том, что стать виновником очень просто. Однако, чтобы не углубляться в этот вопрос не совсем по теме статьи, отметим лишь наиболее важные тонкости, которые вам нужно знать.

Какой штраф за езду без полиса?

800 рублей. Его предписывает часть 2 статьи 12.37 КоАП РФ. Эта мера ответственности накладывается как на водителя за управление машиной без ОСАГО, так и на владельца автомобиля за неисполнение обязанности по страхованию.

Обратите внимание, что есть 2 сценария наложения наказания:

Отправят ли на штрафстоянку?

Нет. Эвакуация на спецстоянку – это мера обеспечения, а не наказание как таковое. И её применяют, когда есть нарушение, при котором нельзя допустить дальнейшее участие в процессе дорожного движения автомобиля. Например, если водителя нет на месте, и авто стоит в нарушение ПДД и мешает проезду других транспортных средств. Или если установлено состояние опьянения нетрезвого водителя – нельзя допустить его дальнейшее управление.

Все нормы наказаний, при которых машины эвакуируют на штрафстоянку, перечислены в статье 27.13, части 1 Кодекса. И в списке нет статьи 12.37, по которой накладывается штраф за отсутствие страховки.

Будет ли выплата в 2021 году, если нет полиса ОСАГО у потерпевшего?

Итак, мы подошли, собственно, к главному вопросу. Представим ситуацию: водитель попал в ДТП, его признали в нём потерпевшим или пострадавшим, но у него нет страховки ОСАГО. Можно ли рассчитывать на страховое возмещение в этом случае невиновному человеку?

Да, можно. Как мы уже указали выше, ОСАГО – это страхование не имущества, а риска наступления ответственности в аварии. А чья ответственность наступила? Разумеется, виновного участника происшествия! У него есть страховой полис? Да? Значит, и выплата вам положена, даже если у вас ОСАГО в данном ДТП не оказалось.

Но подкрепим наши заверения официальной законодательной базой. И «пруфы» можно найти в главном нормативно-правовом акте – одноимённом законе Об ОСАГО, во множестве его норм.

Таким образом, по ОСАГО страховая компания выплачивает потерпевшему вместо виновника ДТП – именно полис виновного (его наличие) водителя здесь играет ключевую роль. А если страховки ОСАГО нет у потерпевшего, это приведёт только к штрафу.

Что делать и какой порядок выплаты, если нет страховки у невиновного?

Всё очень просто! Вы как невиновный участник ДТП со всеми необходимыми документами обращаетесь к страховщику виновника за компенсацией ущерба.

Многие автолюбители знают, что в ряде случаев потерпевшему можно идти в свою собственную страховую с заявлением. Однако, очевидно, что так как «своей страховой» у нас в этом случае быть не может, так как нет полиса ОСАГО, то и обращаться за выплатой мы можем только к страховщику виновника. Это же закрепляет и подпункт «б» пункта 1 статьи 14.1 ФЗ Об ОСАГО, обуславливающий подачу заявления в свою страхову только в том случае, если у всех участников есть полисы.

Ведь, если вы попали в ДТП, где страховки нет у виновника, то и возмещать вместо него никто не будет – его ответственность не застрахована.

Итак, после произошедшей аварии, где у виновника есть действующая страховка, мы обращаемся в его страховую. Узнать её название, а также реквизиты его полиса (они вам понадобятся при заполнении заявления на выплату) можно, по сути обратившись с простым требованием сразу на месте, где произошло ДТП, к виновнику. Он обязан вам дать данные своего полиса, согласно пункта 1 статьи 11 закона.

Но не волнуйтесь, если второй участник отказывается вам показать страховку. Она в любом случае будет фигурировать в документах о ДТП. А их вы имеете право получить (они вам будут также нужны при обращении за возмещением) на основании статьи 25.2 КоАП РФ.

В страховую компанию за выплатой вам нужно будет ехать со следующим набором документов:

Если был вред здоровью, то предоставляется дополнительный набор бумаг из главы 4 Правил страхования.

А не потребуют ли от меня мой полис при обращении за выплатой?

Как видим, в перечисленных выше документах нет ни слова об обязанности предоставлять потерпевшим свою страховку. То есть законодательство 2021 года предусмотрело его отсутствие, хотя и обязанность по заключению договора есть.

А пункт 3.10 Правил предписывает, что страховщику запрещено требовать документы, не предусмотренные законом.

Мне выплатят деньги или направят на ремонт?

Здесь не играет никакой роли, попали вы в ДТП без страховки ОСАГО или же у вас был действующий договор страхования. В любом случае форма возмещения происходит по общим правилам и в утверждённом порядке.

К слову, заблуждением является тот факт, что это страховая компания выбирает, отправить потерпевшему на ремонт или сделать выплату. По умолчанию должно быть направление на ремонт (пункт 15.1 статьи 12), и только при наличии определённых условий (пункт 16.1) может быть произведена выплата.

Мне пытаются доказать, что не выплатят

Увы, но в интернете есть достаточно распространённое мнение, когда автолюбители утверждают: «Я попал в ДТП, но я не виноват, и у меня нет ОСАГО – мне откажут в выплате в любом случае, потому что я же на заплатил за страховку!«.

И это неверно. Почему, мы рассмотрели выше. Впрочем, основания для попыток убеждения могут быть разные. Так, некоторые говорят не про общее правило: «не заплатил за страховку, не получишь выплату», а про обязанность обращаться в свою страховую. Якобы по новому закону и последним изменениям водители во всех должны идти только к своему страховщику. А раз «своего» нет при отсутствии полиса, то и идти некуда, и возмещения не видать.

Однако, выше мы рассмотрели, что есть условия для прямого возмещения убытков. Если вы не подпадаете под эти условия, вы просто обращаетесь к страховщику виновника. Если у вас нет ОСАГО, то как раз один из таких критериев не выполняется – едем в страховую виновника ДТП.

Попали в ДТП и нет ОСАГО у пострадавшего: можно ли оформлять европротокол?

Нет. Для заполнения извещения об аварии без участия сотрудников ГИБДД вообще довольно жёсткие условия. И одним из них является наличие полисов у обоих участников ДТП. Если у вас, даже если вы потерпевший, нет страховки, то оформлять европротокол в данном случае нельзя.

Если быть точнее, можно, но в этом случае вы не получите выплату впоследствии, если у вас не будет документов из ГАИ.

А не возместят ли меньше, если отсутствовал действующий полис?

Нет. Такого права страховщикам в 2021 году не даёт никакой закон.

Вообще, уменьшение размера страхового возмещения предусмотрено законодательно только в одном случае – если вина обоюдная. Но неисполнение тех или иных обязанностей вами в связи с покупкой страховки ОСАГО не может служить основанием для уменьшения суммы выплаты.

Если я просто не вписан в ОСАГО?

Тогда ещё проще. У вас есть право обращаться в том числе и в свою страховую. Да-да, именно «свою». Несмотря на то, что вашей она по сути не является, так как в действующий полис вы не вписаны, но это не исключает наличия договора страхования на автомобиль, которым вы управляли и попали в ДТП.

А упомянутая выше статья 14.1 предписывает, что ехать в свою страховую нужно при одном из условий, когда автогражданская ответственность всех владельцев автомобилей, участвовавших в ДТП, застрахована. В данном случае ответственность именно владельца вполне себе застрахована. Поэтому и обращаться нужно к страховщику по договору на машину, на которой вы ехали в момент аварии.

Личный опыт: как потерпевшему в ДТП получить компенсацию, если нет страховки

Автор статьи Элина Чупрова из подмосковного Орехово-Зуева стала пострадавшей в ДТП. У неё не было полиса ОСАГО, но страховая компания виновника аварии всё равно выплатила компенсацию. Элина рассказала, как получила выплату, а юрист пояснил, почему страховка всё равно нужна автовладельцам.

Как произошло ДТП

У моего полиса ОСАГО истёк срок действия, и на момент аварии новый я оформить не успела. Буквально за пару дней до визита в страховую я попала в ДТП. Авария произошла зимой 2021 года. Мы с мамой ездили за продуктами и как раз собирались уезжать с парковки, когда в мою машину врезалась Mazda 3. Водитель не заметила мой автомобиль и не услышала, как я сигналила. У моей машины треснул и отвалился бампер, треснула правая фара.

Что зафиксировала ДПС

Водитель второго автомобиля вышла из машины. Я спросила, почему она не остановилась, когда я начала сигналить. Девушка сказала, что не слышала. Мы установили аварийный конус, вызвали ДПС. И для неё, и для меня это была первая авария. Однако у меня действующего полиса ОСАГО не было, а у неё — был.

Пока мы ждали сотрудников ДПС, девушка в машине советовалась с кем-то по телефону. Спустя 20 минут, когда приехали инспекторы, она стала настаивать на том, что мы обе виноваты в аварии.

Автоинспекторы могут выписать постановление об обоюдной вине участников ДТП. Это проще, чем разбираться в происшествии, особенно мелком. В итоге пострадавшим в аварии придётся платить за ремонт из своего кармана. Пересмотра решения можно добиться на разборе в ГАИ, но это займёт лишнее время.

Чувствуя себя совершенно правой и не желая затягивать с разбором, я максимально подробно описала подробности ДТП в объяснительной записке. Уточнила все детали, которые могли вызвать сомнения: и то, что я неоднократно подавала сигналы, и то, что соблюдала дистанцию. Водитель Mazda 3 тоже написала объяснение. На следующий день нам назначили группу разбора.

Отсутствие ОСАГО у потерпевшего в аварии — не повод отказывать ему в компенсации ущерба. Такой позиции придерживается Верховный суд.

Как прошёл разбор ДТП

Я думала, что разбор будет происходить в кабинете, с участием обеих сторон, но это был мой самый короткий визит в ГАИ. Я пришла, получила определение об отказе в возбуждении уголовного дела. В нём говорилось, что виновником аварии является водитель Mazda 3 и что дело решено досудебно.

Мне также дали инструкции, как действовать дальше. Нужно было позвонить в страховую компанию виновника ДТП, сообщить о страховом случае и договориться об экспертизе повреждений.

Как прошла экспертиза в страховой компании

Я позвонила страховщику и заявила о страховом случае. Заявку приняли и назначили дату экспертизы. Оператор предупредила, что машина должна быть чистой, и попросила взять с собой:

В указанный день, спустя неделю, я приехала в страховую компанию. Эксперт осмотрел машину, сфотографировал повреждения, отсканировал документы. Я написала заявление на получение компенсации за повреждения. Через несколько дней мне сообщили положенную сумму и пригласили на ремонт в автосервис.

Как я получила деньги вместо ремонта

Страховая компания насчитала компенсацию в 8000 ₽ с учётом износа — моей машине было уже 10 лет. На момент аварии у меня уже около двух недель хранились в гараже новые бамперы и фары. Давно собиралась их поменять, но всё время откладывала.

Смысла в ремонте я не видела: у меня уже были нужные запчасти. Выгоднее было получить деньги, поэтому я написала заявление на компенсацию в денежном эквиваленте. Форму заявления предоставили сотрудники страховой компании.

Возможно, деньги мне выдали бы в отделении страховой компании в Орехово-Зуеве, но там уволился сотрудник, отвечавший за эти операции. Страховщик предложил обратиться в головной офис компании в Москве. Для меня это неудобно, но других вариантов не было. Я съездила в Москву, написала заявление на компенсацию, и через несколько дней мне перечислили 8000 ₽ по указанным банковским реквизитам.

Следует ли из данного случая, что ОСАГО можно не оформлять?

ведущий юрист Европейской Юридической Службы

ОСАГО — это страхование не автомобиля, а ответственности водителя перед другими участниками дорожного движения.

Давайте представим себе обратную ситуацию: ОСАГО нет у виновника аварии, а не у потерпевшего. В этом случае предстоит судебная тяжба с виновным. При подготовке к ней пострадавшему придётся заплатить эксперту за оценку ущерба, юристу — за ведение дела, почтовые расходы, госпошлину. Разбирательство может затянуться на несколько месяцев, а после может выясниться, например, что с должника просто нечего взять: официальных доходов он не имеет, имущества нет.

Личный опыт: в мою машину врезался водитель без ОСАГО

Федеральный закон «Об ОСАГО» как раз нацелен на то, чтобы потерпевший мог получить компенсацию до 400 тысяч ₽ без дополнительных финансовых и временных затрат. Он обязывает всех автовладельцев страховать свою ответственность. За отсутствие полиса ОСАГО полагается штраф в размере 800 ₽.

Виновник ДТП, не оформивший полис ОСАГО, несёт личную ответственность перед пострадавшим в соответствии со статьями 15, 1064 и 1079 Гражданского кодекса. То есть ему самому придётся выплачивать ущерб и компенсировать потерпевшему все расходы и издержки. Если этого не сделать, деньги взыщут судебные приставы. Предельного срока взыскания не существует: пострадавший в аварии может требовать деньги до конца жизни должника, а после — обратиться к его наследникам. Всего этого можно избежать, если ежегодно оформлять ОСАГО.

Оформите ОСАГО, чтобы ни о чём не беспокоиться