Суть договора КАСКО

Договор КАСКО его суть и содержание

Заключаемый договор КАСКО носит преимущественно имущественный характер. Страхованию подлежат различные виды транспортных средств, в частности, предметом договора является их целостность и сохранность. Кроме того, договор страхования КАСКО предусматривает один или несколько, в зависимости от программы, страховых рисков. Различают полные, частичные, агрегатные, неагрегатные и целевые виды договоров страхования по КАСКО.

Содержание и предмет договора

Тарифы, оценочные стоимости и условия договора КАСКО разрабатываются страховыми компаниями самостоятельно. В отличие от обязательных видов страхования, например, ОСАГО тарификация устанавливается на государственном уровне, к добровольным видам страховок данное правило не применяется. В основе расчета заложена полная стоимость автомобиля. Стоимость страховки или объем страховой премии составляет в различных компаниях, например, таких как Росгосстрах или Ресо Гарантия от 6 до 12% от полной стоимости автомобиля или иного страхуемого транспортного средства.

Говорить о наличии усредненного варианта или типового соглашения не приходится. Так, договор КАСКО образец, в частности, разрабатывается юридической службой отдельной страховой компании.

Одним из ключевых требований к предмету страхования, прежде всего к автомобилям, является их возраст:

Период страхования также зависит от вида страховки:

Период страхования может быть выбран страхователем или заранее предусмотрен страховой программой. Как правило, при выборе сроков страхового периода значение имеет тот факт, находится машина в залоге, т. е в кредите или приобретена за наличные средства. 5 летний срок применяется в том случае, если автомобиль приобретен в автокредит. В этом случае заключение договора КАСКО является обязательным условием кредитования.

Нередко в договорах присутствуют два термина страхователь и выгодоприобретатель, и это не обязательно одно и то же лицо.

Определяются договором и возможные варианты, сроки и порядок возмещения убытков. Так, убытки возмещаются в трех вариантах:

Законным требованием страховщика является тот момент, когда при перечислении денег за ремонт, владелец обязан в определенный договором срок доказательства произведенных ремонтных работ, в частности, отремонтированный автомобиль.

Когда полис не действует

Так, под действие полиса не попадают вопросы ответственности перед третьими лицами, передача автомобиля третьим лицам, не вписанным в полис, состояние алкогольного опьянения водителей, отсутствие водительского удостоверения на момент управления автомобилем, а также, если происшествие произошло за пределами действия полиса, к категории страховых случаев не относится, а значит, возмещению не подлежит.

Пределы действия договора – это сроки и территория. Что касается сроков, то они указываются в самом полисе и детализируются вплоть до времени действия, также как и в полисе ОСАГО.

Что касается территориальных ограничений, то полисы действуют на территории страны, для зарубежных поездок рассматриваются другие варианты страховых продуктов.

Расторжение договора

Основанием для расторжения договора является поданное клиентом заявление. Если ОСАГО можно расторгнуть при тотальной гибели, утилизации или продаже автомобиля, что должно подтверждаться документально, то в случае с КАСКО требование данных документов со стороны компании не законны. Поданное заявление является основанием для полного или частичного возврата страховой премии. Нередко компания предусматривает в условиях договора возможные срок расторжения. Если до конца действия срока полиса осталось не более месяца, расторгнуть договор страховщик врятли согласится.

Следует отметить, что страховщики указывают в договоре возможные причины для расторжения. Оговорены они и в рамках гражданского законодательства. К ним относятся:

Заявление или желание клиента по тем или иным причинам также может стать основанием для расторжения договора. Продажа автомобиля, дарение или возврат продавцу являются законным основанием, при указании которых в заявлении страховщик обязан расторгнуть договор.

Договор ОСАГО в 2021 году

Обязательное страхование гражданской ответственности владельцев транспортных средств или ОСАГО – это уверенность в финансовой защите личного автомобиля. На сегодняшний день закон номер 16 договор ОСАГО обязует всех владельцев автомобилей оформлять страховку. Речь идет об ограниченном использовании, то есть использовании в определенный период, например, снегоуборочные машины или поливочные машины, каждая из которых используется в свой сезон. Помимо этого, ограниченным использованием считается использование автомобиля только указанными в заявлении лицами.

Заключение договора ОСАГО

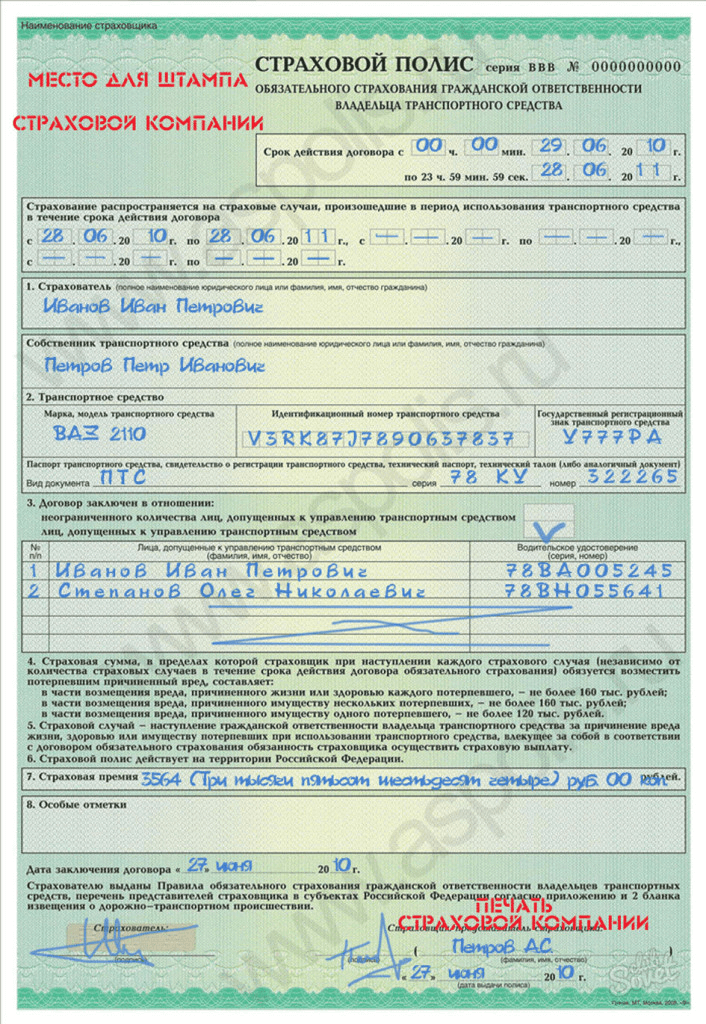

В договоре будет указан размер страховой суммы и страховая премия. Еще один пункт договора – это описание всех прав и обязанностей страховщика и того, кто оформляет страховку, а также ответственность сторон. И наконец, в договоре будет определены срок действия ОСАГО, порядок заключения, изменения и прекращения договора.

Увидеть заявление договор ОСАГО образец легко в Интернете. Однако стоит внимательно проверять его на подлинность, мошенничество в сфере ОСАГО, к сожалению, широко распространено. Предотвратить обман легко, достаточно проверить свою страховку на сайте Росгосстраха.

Чтобы заключить договор ОСАГО, понадобится ряд документов:

В полис ОСАГО необходимо включить всех водителей, которые смогут пользоваться указанным автомобилем. В этом случае, если человек, оформивший страховку, собирается пользоваться транспортным средством, его понадобится записать в список водителей наряду с остальными. В другом случае, если выбрать неограниченное количество водителей, право на управление автомобилем получит каждый, у кого его есть водительские права.

Как заключить страховой договор ОСАГО

Заключить договор можно при личном визите в офис фирмы и удаленно, через интернет. Если предполагается личное обращение в страховую, необходимо:

Также предусмотрена возможность оформить страховку на официальном сайте компании. Для этого нужно внести информацию о машине, автовладельце и предполагаемых водителях в специальную форму. По сути это электронный вариант заявления.

Справка! При оформлении страховки через интернет важно указывать актуальные данные для связи. На внесенный в систему адрес электронной почты будет доставлено письмо с номером полиса.

После отправки заявления остается внести оплату удобным для себя способом.

Бланк договора ОСАГО образец

Среди условий ОСАГО есть подробная информация о продолжительности действия страховки. Ее можно оформить на время отправки автомобиля на техосмотр. Как известно, езда на автомобиле без ОСАГО влечет за собой штраф, поэтому можно оформить страховку на этот краткий промежуток времени, чтобы в дальнейшем получить ОСАГО на более длительный срок.

Кроме того, ОСАГО может быть оформлено на год или на отрезок времени от трех месяцев. Оформить продление страховки на следующий срок можно не ранее, чем за 60 дней до истечения действующего ОСАГО. Расторжение договора производится в офисе Росгосстраха.

Договор ОСАГО образец

Существует возможность существенно понизить стоимость страховки, за это отвечает коэффициент «бонус-малус». КБМ повышает или понижает цену, которую придется заплатить за страховку, в зависимости от наличия страховых случаев по вине человека, оформившего ОСАГО. КБМ привязывается к водителю, поэтому его класс сохранится, даже если человек сменит автомобиль.

Это работает достаточно просто:

Для нескольких водителей, использующих автомобиль, используется система классов. Каждому из них присваивается свой, а расчет КБМ производится по наименьшему из классов. При этом в случае аварии скидка снимается только с виновника, остальные водители все еще имеют право на снижение стоимости ОСАГО.

Всего существует 15 классов, изменения в них для водителя производятся раз в год. Начальным считается класс 3, он же устанавливается в случае, если водитель прерывал ОСАГО на срок более года. Система работает так:

Первое оформление ОСАГО

Наличие аварии по вине оформившего ОСАГО

Сайт Росгосстрах предоставляет возможность быстро рассчитать свой КБМ. Кроме того, там же можно скачать документы, где будет расписаны тарифы на 2018-й год, приказы и прочая важная информация об ОСАГО.

Как расторгнуть страховой договор ОСАГО

Автовладелец может в любой момент расторгнуть страховой договор по собственной инициативе. Деньги за неиспользованный период возвращают клиенту, если причина расторжения договора ОСАГО предусмотрена законодательно.

Вернуть потраченные средства можно в нескольких случаях:

Для расторжения договора нужно явиться в офис фирмы, имея при себе:

Справка! При расторжении страхового договора возвращается сумма за неиспользованный период минус 23%.

При подаче ходатайства о расторжении договора необходимо указывать реквизиты для зачисления средств.

Как оформить договор страхования

Виды, сроки, условия

Есть много ситуаций, когда нам нужна страховка: когда покупаем автомобиль, оформляем потребительский кредит, едем за границу. В этой статье разберем, какие виды страхования бывают, на что обратить внимание в договоре страхования и когда страховая может отказать в страховой выплате.

Что такое договор страхования

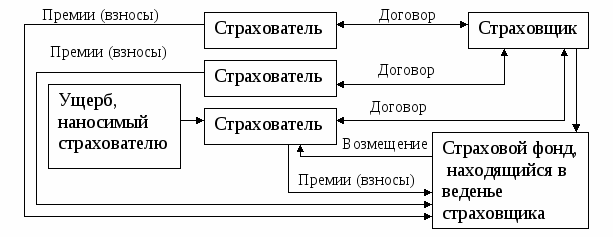

Это соглашение в письменной форме между страхователем и страховой компанией. Страхователь — это физическое или юридическое лицо. По договору он платит компании страховую премию. Если наступает страховой случай, страховая компания компенсирует ущерб в пределах страховой суммы по договору. Страховая компания — юридическое лицо, у которого есть лицензия Банка России на страхование.

К страховым случаям относятся разные события, которые указаны в договоре. Например, можно застраховать квартиру от кражи, аварии в ванной у соседей сверху, пожара и других рисков. Все это потенциальные риски, которые в случае соблюдения условий договора становятся страховыми случаями.

В случае долгосрочного страхования жизни страховой случай — если вы дожили до определенного возраста. На языке страховых компаний это называется риск дожития. Например, в 40 лет вы подписываете договор инвестиционного страхования жизни на 10 лет и в течение этого срока оплачиваете страховые взносы. Когда вам будет 50 лет, страховой придется выплатить вам страховое возмещение. При этом в договор можно включить и другие риски, связанные с травмами.

Виды договоров страхования

В законе перечислены разрешенные в РФ виды страхования. Их можно разделить на три группы: имущественное страхование, личное и страхование ответственности.

Имущественное страхование охраняет риски, связанные с имуществом: автомобилем, недвижимостью или платьем от Луи Вюиттона. Жизнь любимой собаки тоже попадает под этот вид страхования. Но в любой страховой компании могут быть исключения. Например, страховка может не распространяться на драгоценные металлы в слитках, рукописи и чертежи или животных. Перечень того, что компания не страхует, обычно указан в правилах страхования.

Личное страхование защищает от непредвиденных расходов, связанных с жизнью и здоровьем застрахованного лица. Например, можно застраховаться от травмы, заболевания, инвалидности и даже смерти.

Иногда вас страхуют автоматически — например, когда оплачиваете проезд в автобусе, вас страхуют от несчастного случая. Узнать информацию о страховой компании можно на сайте перевозчика.

Ответственность страхуют, когда есть риск причинить ущерб третьим лицам или их собственности. Например, ОСАГО страхует ответственность водителя перед третьими лицами. Если он будет виноват в ДТП, страховая компания компенсирует расходы на лечение невиновного водителя, его пассажиров и ремонт автомобиля. Свой автомобиль виновнику придется ремонтировать за свой счет.

Объекты, субъекты, предмет договора страхования и страховые риски

В договоре страхования должны присутствовать существенные условия, без которых договор будет считаться незаключенным — это объект страхования, страховые риски, страховая сумма и срок действия договора.

Объект страхования — имущественные интересы, связанные с риском утраты, недостачи или повреждения имущества или причинением вреда здоровью. Например, компания застраховала перевозку груза из Китая, а по прибытии контейнеров оказалось, что половины товара нет — это недостача, которую можно застраховать.

Предмет договора страхования — то, что страхуют. Например, в полисе каско — это автомобиль, а в личном страховании — жизнь и здоровье. Предметов страхования в договоре может быть несколько.

Страховые риски — это перечень событий, от которых застраховано имущество или человек. Например, в полисе каско рисками могут быть угон, ущерб и утрата автомобиля.

Недавно я построил загородный дом и решил его застраховать. Компания отдельно застраховала сооружение, внутреннюю отделку, мебель, коммуникации и инженерные системы. Можно застраховать все сразу или по отдельности, страхуемые риски тоже можно выбрать — это решает страхователь. Чем больше объектов страхуете и больше рисков выбираете, тем дороже страховка. Если страхуете сразу много объектов — просите скидку.

Никто не застрахует «от всего»

Страхуется конкретный объект и только по указанным в договоре рискам. Если застраховали автомобиль по каско только от ущерба, а его угнали — это не страховой случай. А если в квартире вы застраховали от пожара только технику, то за сгоревшие обои не получите ни копейки.

Субъекты страхования — участники договора: страхователь, страховая компания, застрахованное лицо и выгодоприобретатель.

Страхователем, застрахованным лицом и выгодоприобретателем может быть одно лицо или разные лица. Например, когда будете оформлять ипотеку, банк предложит заключить договор страхования залога. В этом случае страхователь и застрахованное лицо — это вы, а выгодоприобретатель — чаще всего банк.

Например, жена оформила ипотеку, застраховала свое здоровье и погасила часть долга. Внезапно она попадает в аварию и теряет трудоспособность. Тогда страховая выплатит банку оставшуюся часть суммы за квартиру, а муж банку ничего не будет должен.

Условия договора страхования

Это условия, на которых страховщик готов взять на себя ответственность за принимаемые на себя риски. Условия страхования являются обязательным приложением к договору страхования. У каждой страховой компании эти условия свои. Страхователь может согласиться с условиями страхования или не заключать договор.

Иногда в договоре указаны не все условия, но написано, что в дополнительном соглашении они есть. Это соглашение страховая тоже обязана предоставить. Обычно страховая дает клиентам вместе с полисом брошюру, в которой кратко описаны самые важные условия страхования. Но эта брошюра юридической силы не имеет, в ней могут быть указаны не все условия.

Сначала читать, потом подписывать

Как заключают договор страхования

Страхователь подает страховщику заявление и подписывает с ним договор. Потом страхователь оплачивает договор и получает документ о факте оплаты и страховую защиту человека или имущества. Обычно это полис. С этого момента договор считается заключенным.

Можно ли заключить договор страхования устно

Нельзя. Нужно обязательно составить договор, который подпишут обе стороны. Договор может заменить заявление страхователя, в ответ на которое страховщик выдает полис.

Другой вариант — принять публичную оферту. Страхователь публикует предложение со всеми условиями и предлагает любому желающему оформить страховку на этих условиях. В этом случае ни договор, ни подписи не нужны. Факт оплаты — подтверждение согласия с публичной офертой. Например, так можно заключить договор страхования онлайн на сайте компании.

Но есть случаи, когда страховщик может принять устное заявление страхователя. Это возможно, если условия страхования хорошо известны обеим сторонам. Так заключаются краткосрочные договоры страхования — например, при авиаперелетах.

Требования к оформлению страхового полиса

Страховой полис подтверждает, что человек застрахован. Иногда вместо страхового полиса компании выдают свидетельство или другой документ.

Вот что должно быть в страховом полисе:

Срок действия договора страхования

Договор страхования действует ограниченное время. В этот период страховщик принимает на себя риски по объекту страхования. Срок страхования можно продлить, заключив договор на новый период. Тогда страхователь должен заплатить страховую премию за следующий период.

Договор начинает действовать, когда заказчик оплачивает полис. Иногда договор начинает действовать не с момента его подписания или оплаты, а позднее — с определенной даты, указанной в договоре.

Обязанности и права сторон по договору страхования

В страховом договоре или в условиях страхования указаны права и обязанности сторон.

Вот наиболее важные права страховой компании:

В зависимости от страхового продукта требования могут варьироваться. Например, если вы решите застраховать автомобиль по каско, могут попросить предоставить его страховщику на осмотр перед заключением договора, а если страхуете жизнь и здоровье — заполнить медицинскую анкету.

Главная обязанность страховщика — выплатить возмещение ущерба в соответствии с договором и условиями страхования, если наступит страховой случай. Есть и другие обязанности — они указаны в договоре.

А вот права застрахованного лица:

Вот некоторые обязанности страхователя:

Когда договор страхования могут прекратить или признать недействительным

Договор прекратят или признают недействительным, если условия договора или правила страхования противоречат закону. А еще по решению суда договор признают недействительным, если одна из сторон подписала его под влиянием обмана, насилия или угрозы.

Если страхователь до подписания договора сознательно скрыл важные сведения, влияющие на оценку рисков, страховая может аннулировать договор либо пересчитать страховую премию и предложить страхователю доплатить разницу.

Например, Инна заключила договор комплексного медицинского страхования и указала в анкете, что со здоровьем все в порядке. При этом она не сказала, что уже знает о своей проблеме с сердцем. Если с ней случится инфаркт и обнаружится подлог, договор могут признать недействительным и ничего не заплатить. Или признают этот случай нестраховым и откажут в выплате.

Чтобы обезопасить себя от обмана клиента, страховые компании иногда указывают в договоре отложенную дату, с которой договор вступит в силу. Например, если клиент оформляет онкостраховку, иногда она начинает действовать только через 4—6 месяцев с момента подписания договора.

Когда страховая может отказать в страховой выплате

Страховая компания может отказать в выплате страхового возмещения, если застрахованный человек нарушил правила страхования или не исполнил условия договора.

Вот Василий поехал в Турцию и заболел. Он пошел в местную поликлинику и стал лечиться. Когда он вернулся в Россию, пошел в страховую и потребовал возместить расходы на лечение.

Но ему отказали — по условиям страхования Василий был обязан сообщить о страховом случае в течение пяти рабочих дней. А еще Василий сам выбрал клинику. Хотя по условиям должен был сообщить о случившемся в страховую или ассистансу — компании, которая занимается организацией лечения. Тогда те сами назначат клинику или разрешат найти ее самостоятельно.

Договор ОСАГО

Полная информация о договоре по обязательному страхованию автогражданской ответственности.

Обязательное страхование гражданской ответственности дает возможность автовладельцу избежать финансовых затрат на компенсацию ущерба потерпевшей стороне в случае ДТП. Рассмотрим, что такое договор ОСАГО, что относится к его объекту и кто является его субъектом. Разберемся, как должен быть составлен, что входит в его содержание и на какой срок предоставляется полис. Также рассмотрим в статье те случаи, когда в текст соглашения вносятся изменения и порядок этой процедуры.

Договор ОСАГО: субъекты и объекты

По обязательствам, определенным в соглашении, страховая компания возмещает вред потерпевшим в ДТП. Тот, кто приобрел полис, таким образом, избавляется от необходимости оплачивать ущерб. Гражданская ответственность наступает в условиях дорожно-транспортного происшествия и регламентируется условиями договора, которые обязывают страховую компанию возместить вред потерпевшей стороне.

Заключая такой договор по ОСАГО, страхователь (владелец авто) стремится получить возможность покрыть убытки третьего лица. При этом ущерб, понесенный виновником ДТП, по автогражданке возмещен не будет. Фактически условия стандартного договора ОСАГО дают возможность получить пользу всем лицам, которые участвуют в его оформлении. Выгоду получает автовладелец, по чьей вине случилась авария (он не тратит свои средства на покрытие убытков), потерпевший (ему оплачивают затраты на лечение и ремонт), страховая компания – от продажи полиса, посредники – брокеры и агенты, которые помогают клиенту и страховщику наладить сотрудничество за определенную плату.

К субъектам страхования автогражданской ответственности относятся следующие лица:

При этом сторонами соглашения выступают только два субъекта:

Только они указаны в тексте соглашения, а третьи лица, которые могут впоследствии стать участниками ДТП, в нем не перечисляются.

Обязательное автострахование затрагивает имущественные интересы автовладельцев, связанные с риском причинения вреда участникам дорожного движения и третьим лицам. Это объект ОСАГО. Ущерб, который получил виновник ДТП и его транспортное средство, полис не покрывает. Объект страхования, таким образом, зависит от характера происшествия и участвующих в нем сторон.

Гражданская ответственность по обязательствам соглашения страхования наступает тогда, когда пострадал человек или его авто, при этом автовладелец не является виновником аварии.

Получить компенсацию вреда по полису автогражданки не удастся в следующих случаях:

Если по закону вред здоровью и имуществу пассажиров возмещается по обычному полису гражданской ответственности перевозчика, то по ОСАГО получить компенсацию также не получится.

Объектом страхования, таким образом, становится гражданская ответственность автомобилиста. По договору ОСАГО возмещается физический и материальный вред, который был нанесен владельцем полиса (и по его вине) потерпевшему. Убытки, связанные с моральным ущербом, определяются в судебном порядке по иску, поданному пострадавшим.

Содержание договора ОСАГО

Рассмотрим, что включает соглашение обязательного автострахования.

В документе содержатся юридические признаки обязательств сторон друг перед другом и дается их определение:

Соглашение должно быть составлен в письменном виде и подписан обеими сторонами. В противном случае он считается ничтожным.

По договору ОСАГО между автовладельцем должно быть достигнуто согласие по следующим пунктам:

По ОСАГО договор заключается в отношении не только автовладельца, но и тех лиц, которых он указал. К ним относятся граждане, которым разрешено управлять транспортным средством, а также те, кто могут распоряжаться им на законных основаниях. Таким образом, страхование гражданской ответственности касается следующих лиц:

Срок действия соглашения

Законом об автогражданке определено время, в течение которого действует отдельный полис. Период, на который выдается документ, составляет от 3 месяцев до одного года. По стандартным условиям полис действует в течение 12 месяцев.

Возможно оформление документа на другой период времени, например, в том случае, если владелец авто – иностранный гражданин. В этой ситуации соглашение может быть заключено на срок его пребывания в России, но не более 5 лет.

Временный полис может использоваться для транспортировки автомобиля к месту регистрации территориальным отделением ГИБДД. Другой вариант – краткосрочное соглашение, чтобы пройти технический осмотр. Машину в этом случае нужно будет поставить на учет в одном из регионов РФ. После прохождения ТО нужно будет перерегистрировать автомобиль и заключить уже стандартный договор ОСАГО.

Перерегистрация необходима также в следующих случаях:

Общая стоимость полиса определяется с учетом коэффициента поправки – 0,5. За счет него цена может быть снижена для тех, кто пользуется своим транспортным средством в определенный сезон в течение года.

Условия договора ОСАГО предполагают, что стоимость полиса определяется в результате перемножения базового тарифа на отдельные коэффициенты:

Подробно рассчитать стоимость полиса поможет онлайн-калькулятор на нашем сайте. Вы можете задать все необходимые параметры и буквально за несколько секунд сделать расчет страховой премии.

Следует учесть, что договор ОСАГО может корректироваться в связи с изменением определенных обстоятельств.

Как вносятся изменения в страховой полис

Формулировки полиса не являются постоянными, в них допускаются определенные исправления, если возникли новые обстоятельства. Текст договора ОСАГО может быть изменен в следующих случаях:

Рассмотрим, как поэтапно меняются условия соглашения:

Есть два варианта корректировки соглашения:

Важно! Изменение тарифов не отражается на размере страховой премии, уплаченной по действующему соглашению. Размер стоимости действующего полиса меняется только тогда, когда необходимо исправить указанные в нем данные (когда изменились соответствующие обстоятельства).